Садржај

- I. УВОДНА ОДРЕДБА

- II. КРИТЕРИЈУМИ НА ОСНОВУ КОЈИХ СЕ ОДРЕЂУЈЕ КАДА СЕ ПРЕДАЈА ДОБАРА НА ОСНОВУ УГОВОРА О ЛИЗИНГУ, ОДНОСНО ЗАКУПУ СМАТРА ПРОМЕТОМ ДОБАРА

- III. УЗИМАЊЕ И УПОТРЕБА ДОБАРА И ДРУГИ ПРОМЕТ ДОБАРА И УСЛУГА, БЕЗ НАКНАДЕ

- IV. ПРЕНОС ЦЕЛОКУПНЕ ИЛИ ДЕЛА ИМОВИНЕ

- V. ЗАМЕНА ДОБАРА У ГАРАНТНОМ РОКУ

- VI. УОБИЧАЈЕНА КОЛИЧИНА ПОСЛОВНИХ УЗОРАКА, РЕКЛАМНИ МАТЕРИЈАЛ И ДРУГИ ПОКЛОНИ МАЊЕ ВРЕДНОСТИ

- VII. СЕКУНДАРНЕ СИРОВИНЕ И УСЛУГЕ НЕПОСРЕДНО ПОВЕЗАНЕ СА СЕКУНДАРНИМ СИРОВИНАМА

- VIII. ДОБРА И УСЛУГЕ ИЗ ОБЛАСТИ ГРАЂЕВИНАРСТВА

- IX. НАЧИН И ПОСТУПАК ОДОБРАВАЊА ПОРЕСКОГ ПУНОМОЋСТВА

- X. УСЛУГЕ У ВЕЗИ СА НЕПОКРЕТНОСТИМА

- XI. УСЛУГЕ ПРЕДАЈЕ ЈЕЛА И ПИЋА ЗА КОНЗУМАЦИЈУ НА ЛИЦУ МЕСТА

- XII. ПРЕВОЗНА СРЕДСТВА

- XIII. УСЛУГЕ ТЕЛЕКОМУНИКАЦИЈА, УСЛУГЕ ПРУЖЕНЕ ЕЛЕКТРОНСКИМ ПУТЕМ, КРИТЕРИЈУМ И ПРЕТПОСТАВКЕ ЗА ОДРЕЂИВАЊЕ МЕСТА СЕДИШТА, СТАЛНЕ ПОСЛОВНЕ ЈЕДИНИЦЕ, ПРЕБИВАЛИШТА ИЛИ БОРАВИШТА ПРИМАОЦА УСЛУГА ТЕЛЕКОМУНИКАЦИЈА, РАДИЈСКОГ И ТЕЛЕВИЗИЈСКОГ ЕМИТОВАЊА И УСЛУГА ПРУЖЕНИХ ЕЛЕКТРОНСКИМ ПУТЕМ

- 1. Услуге телекомуникација

- 2. Услуге пружене електронским путем

- 3. Критеријум и претпоставке за одређивање места седишта, сталне пословне јединице, пребивалишта или боравишта примаоца услуга телекомуникација, радијског и телевизијског емитовања и услуга пружених електронским путем, као и начин њихове примене

- XIV. НАЧИН УТВРЂИВАЊА ПОРЕСКЕ ОСНОВИЦЕ КОД ПРОМЕТА КОЈИ СЕ ВРШИ УЗ НАКНАДУ

- XV. НАЧИН УТВРЂИВАЊА ПОРЕСКЕ ОСНОВИЦЕ У СЛУЧАЈУ ПРЕВОЗА ПУТНИКА АУТОБУСИМА КОЈИ ВРШИ СТРАНИ ПРЕВОЗНИК

- XVI. НАЧИН ИЗМЕНЕ ПОРЕСКЕ ОСНОВИЦЕ

- XVII. ПРОМЕТ ДОБАРА И УСЛУГА И УВОЗ ДОБАРА КОЈИ СЕ ОПОРЕЗУЈЕ ПО ПОСЕБНОЈ СТОПИ ПДВ

- XVIII. НАЧИН И ПОСТУПАК ОСТВАРИВАЊА ПОРЕСКИХ ОСЛОБОЂЕЊА КОД ПДВ СА ПРАВОМ НА ОДБИТАК ПРЕТХОДНОГ ПОРЕЗА

- 1. Услуге повезане са увозом добара

- 2. Слање или отпремање добара у иностранство

- 3. Слободне зоне, царинско складиштење и слободне царинске продавнице

- 4. Услуге оплемењивања, оправке или уградње

- 5. Услуге повезане са извозом, транзитом и привременим увозом добара

- 6. Међународни превоз лица у ваздушном саобраћају, испоруке летилица и промет добара и услуга намењених непосредним потребама летилица

- 7. Међународни превоз лица бродовима у речном саобраћају, испоруке бродова и промет добара и услуга намењених непосредним потребама бродова

- 8. Дипломатска и конзуларна представништва и међународне организације

- 9. Уговори о донацији, уговори о кредиту, односно зајму и други међународни уговори

- 10. Реализација инфраструктурних пројеката изградње аутопутева за које је посебним законом утврђен јавни интерес

- XIX. ДОБРА И УСЛУГЕ ЗА ЧИЈИ ЈЕ ПРОМЕТ ПРОПИСАНО ПОРЕСКО ОСЛОБОЂЕЊЕ БЕЗ ПРАВА НА ОДБИТАК ПРЕТХОДНОГ ПОРЕЗА

- XX. НАЧИН УТВРЂИВАЊА И ИСПРАВКЕ СРАЗМЕРНОГ ПОРЕСКОГ ОДБИТКА

- XXI. НАЧИН ИСПРАВКЕ ОДБИТКА ПРЕТХОДНОГ ПОРЕЗА КОД ИЗМЕНЕ ОСНОВИЦЕ ЗА ПДВ

- XXII. ОПРЕМА И ОБЈЕКТИ ЗА ВРШЕЊЕ ДЕЛАТНОСТИ И УЛАГАЊА У ОБЈЕКТЕ, НАЧИН СПРОВОЂЕЊА ИСПРАВКЕ ОДБИТКА И НАЧИН УТВРЂИВАЊА ДЕЛА ПРЕТХОДНОГ ПОРЕЗА ЗА КОЈИ НАКНАДНО МОЖЕ ДА СЕ ОСТВАРИ ПРАВО НА ОДБИТАК

- XXIII. ПОЛОВНА ДОБРА, УМЕТНИЧКА ДЕЛА, КОЛЕКЦИОНАРСКА ДОБРА И АНТИКВИТЕТИ

- XXIV. НАПЛАТА ПОТРАЖИВАЊА ЗА СВРХУ ОДРЕЂИВАЊА НАСТАНКА ПОРЕСКЕ ОБАВЕЗЕ КОД ОБВЕЗНИКА ПДВ ИЗ ЧЛАНА 36А ЗАКОНА

- XXV. НАЧИН И ПОСТУПАК ОПРЕДЕЉИВАЊА ЗА ОБРАЧУНАВАЊЕ ПДВ КОД ПРОМЕТА ИНВЕСТИЦИОНОГ ЗЛАТА

- XXVI. ИЗДАВАЊЕ РАЧУНА

- XXVII. ПРИЈАВА ЗА ЕВИДЕНТИРАЊЕ ОБВЕЗНИКА ПДВ И ПОСТУПАК ЕВИДЕНТИРАЊА

- XXVIII. ОБЛИК, САДРЖИНА И НАЧИН ВОЂЕЊА ЕВИДЕНЦИЈЕ О ПДВ

- XXIX. ОБЛИК И САДРЖИНА ПРЕГЛЕДА ОБРАЧУНА ПДВ

- XXX. ОБЛИК И САДРЖИНА ПОРЕСКЕ ПРИЈАВЕ ПДВ

- XXXI. ПОСТУПАК БРИСАЊА ИЗ ЕВИДЕНЦИЈЕ ОБВЕЗНИКА ПДВ

- XXXII. ПОСТУПАК ОСТВАРИВАЊА ПРАВА НА ПОВРАЋАЈ ПДВ И НАЧИН И ПОСТУПАК РЕФАКЦИЈЕ И РЕФУНДАЦИЈЕ ПДВ

- XXXIII. ПРЕЛАЗНЕ И ЗАВРШНЕ ОДРЕДБЕ

- Одредбе које нису унете у „пречишћен текст“ прописа

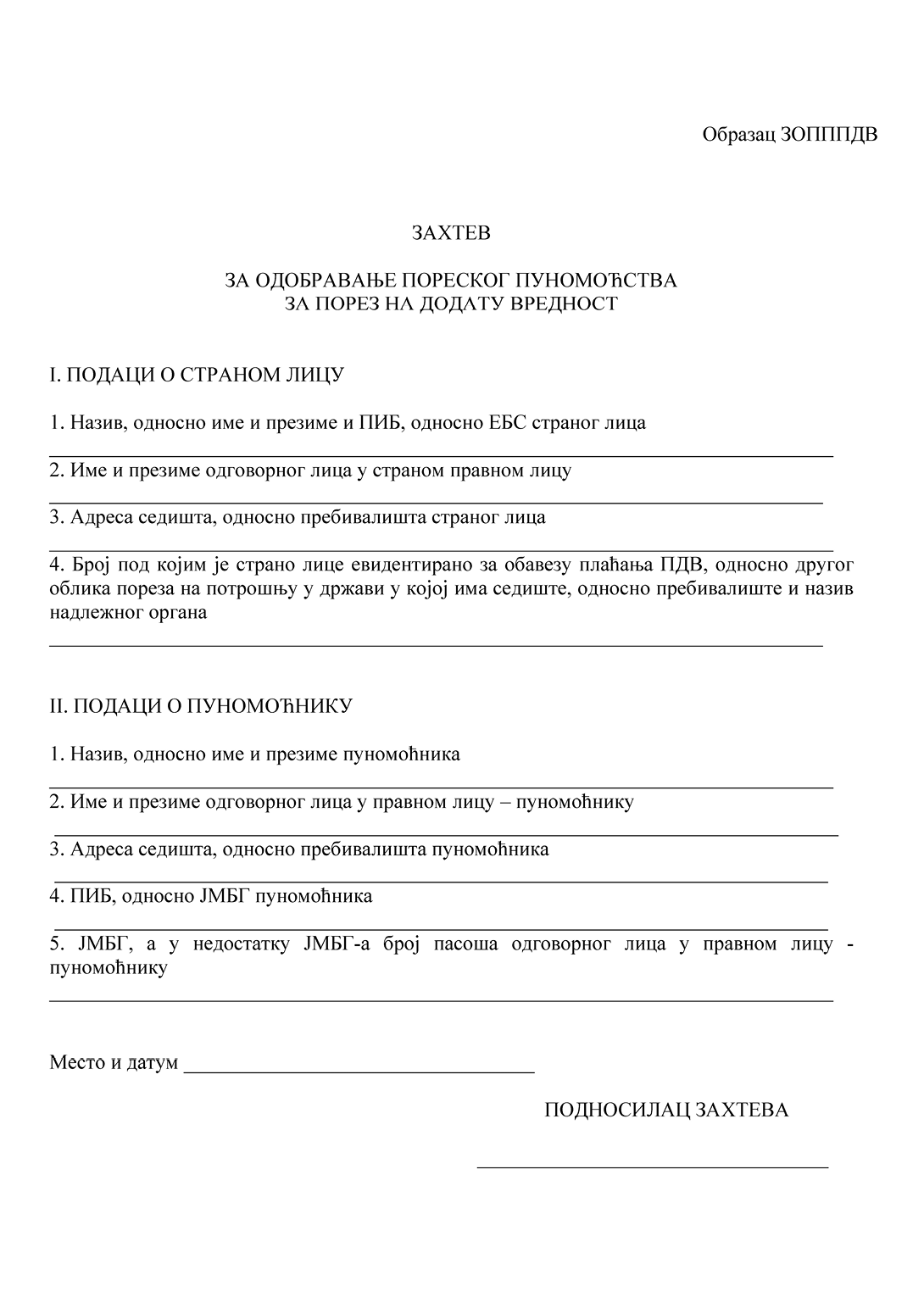

- Образац ЗОПППДВ – Захтев за одобравање пореског пуномоћства за порез на додату вредност

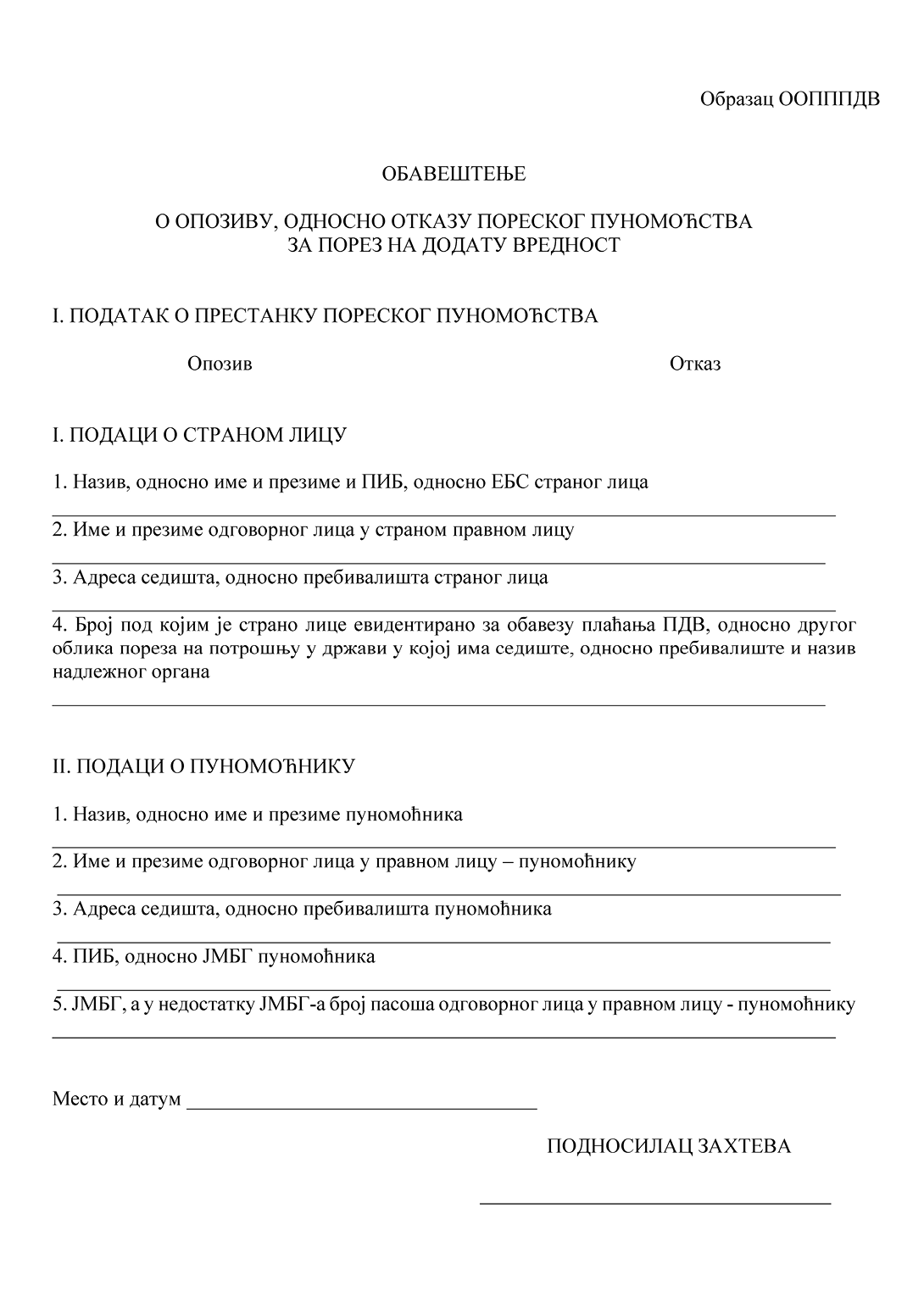

- Образац ООПППДВ – Обавештење о опозиву, односно отказу пореског пуномоћства за порез на додату вредност

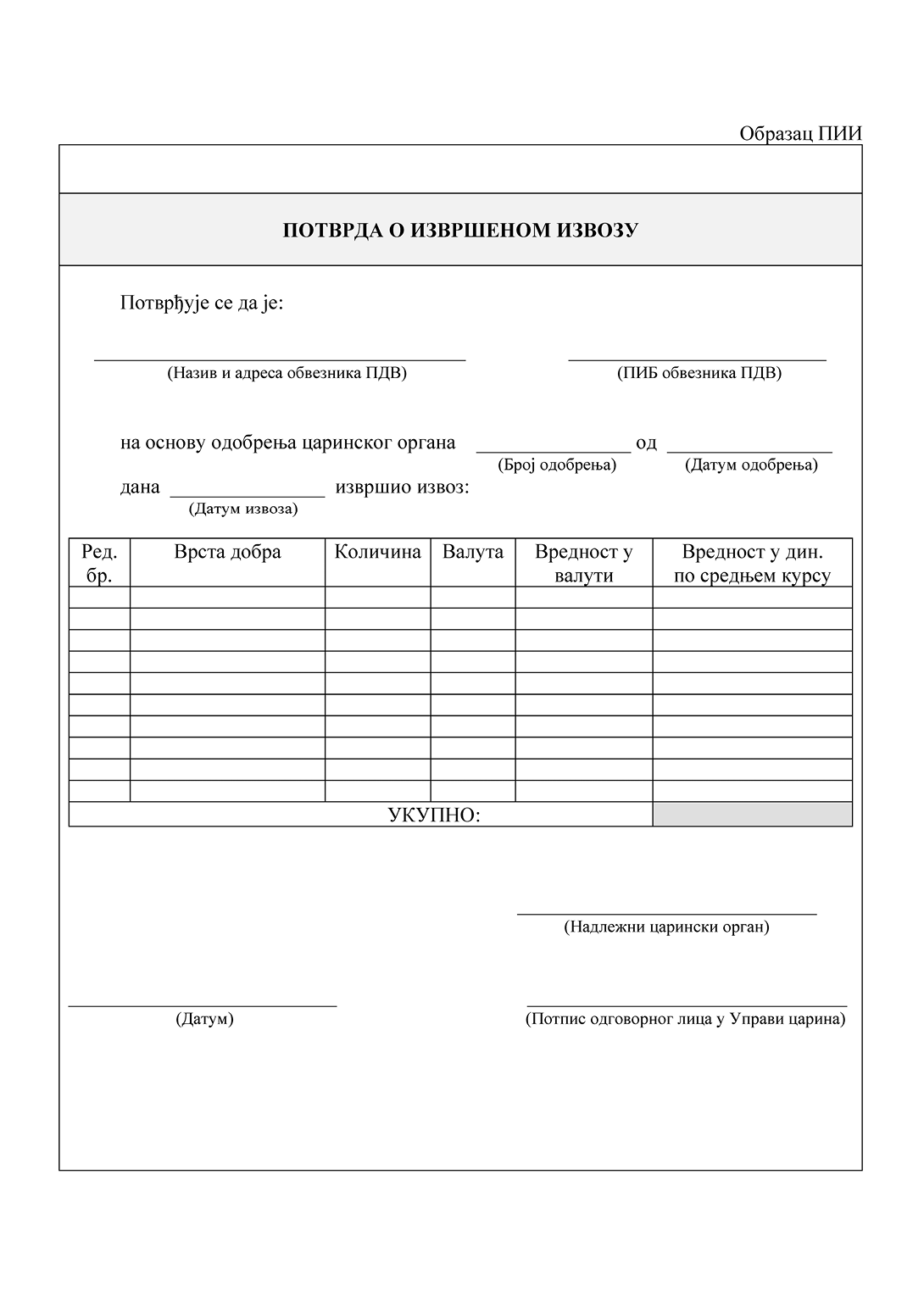

- Образац ПИИ – Потврда о извршеном извозу

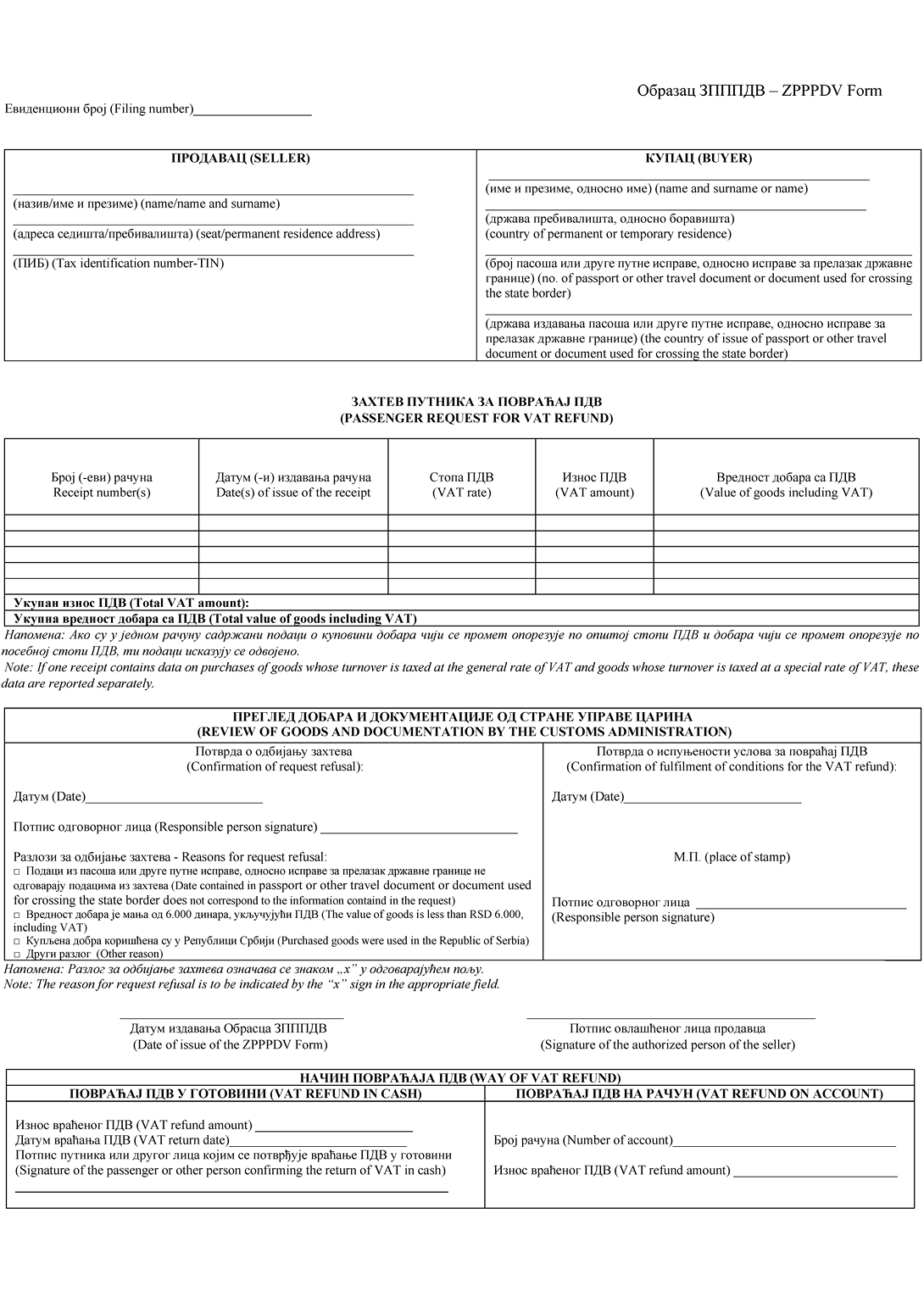

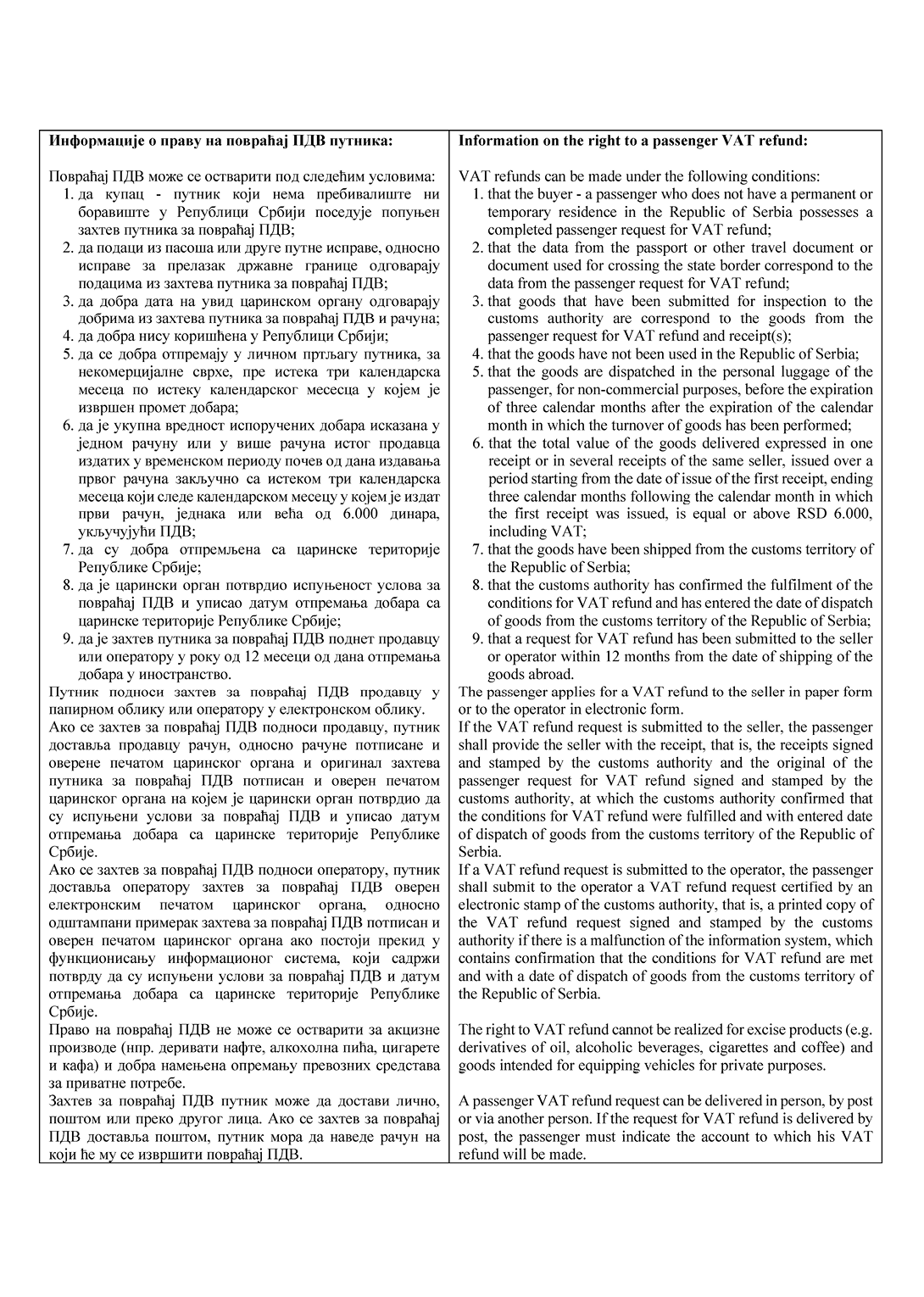

- Образац ЗПППДВ – захтев путника за повраћај ПДВ

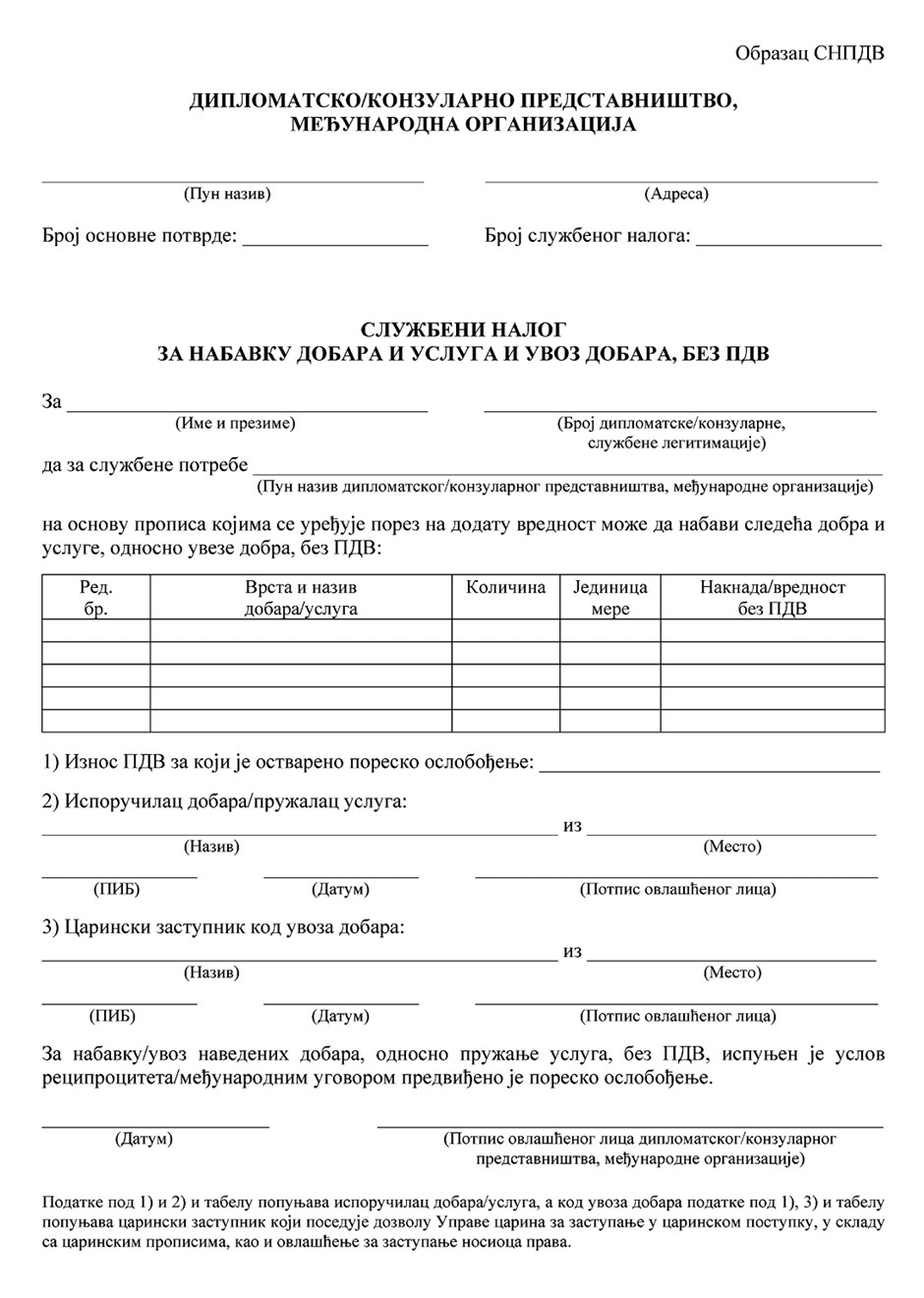

- Образац СНПДВ – Службени налог за набавку добара и услуга и увоз добара, без ПДВ

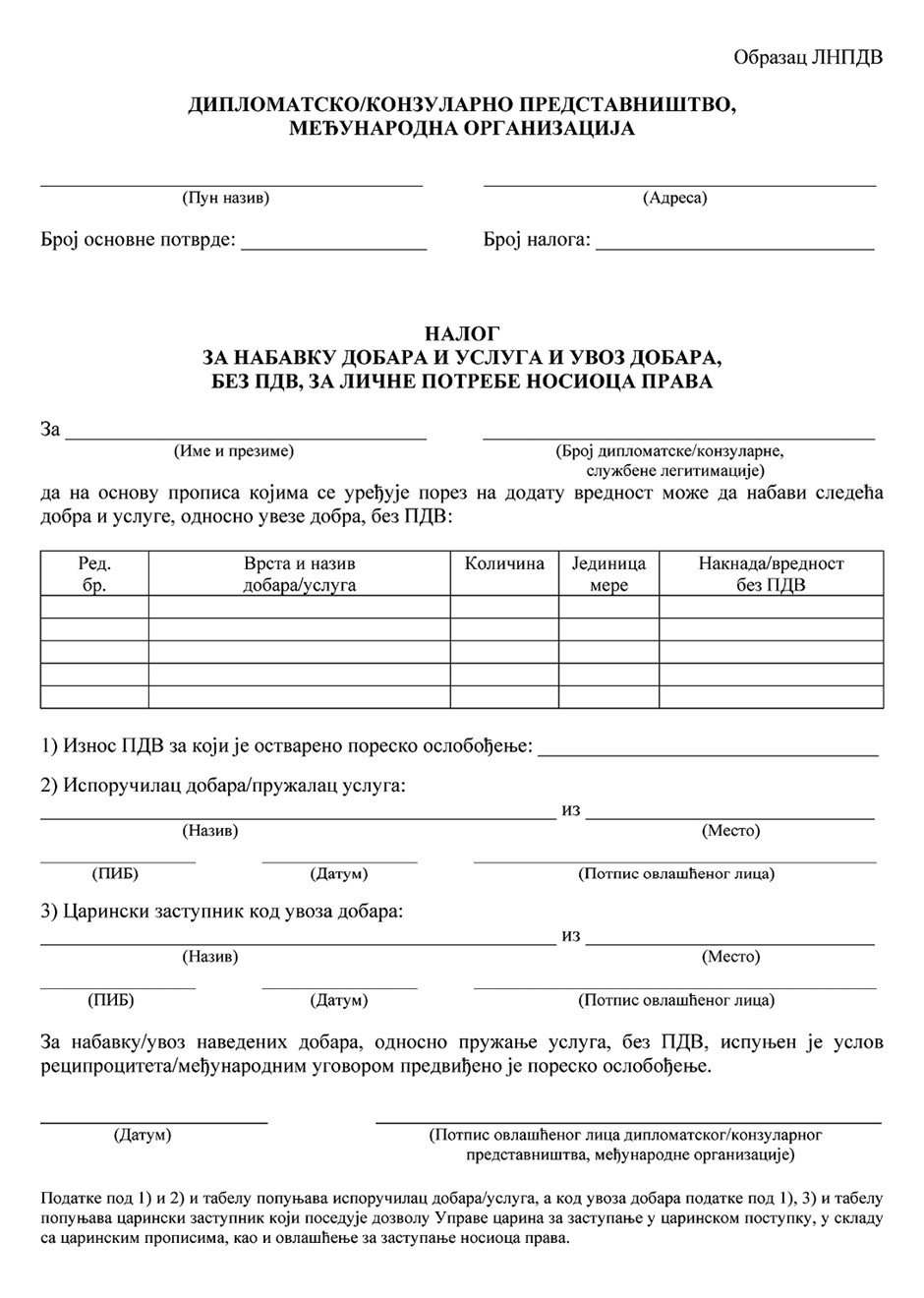

- Образац ЛНПДВ – Налог за набавку добара и услуга и увоз добара, без ПДВ, за личне потребе носиоца права

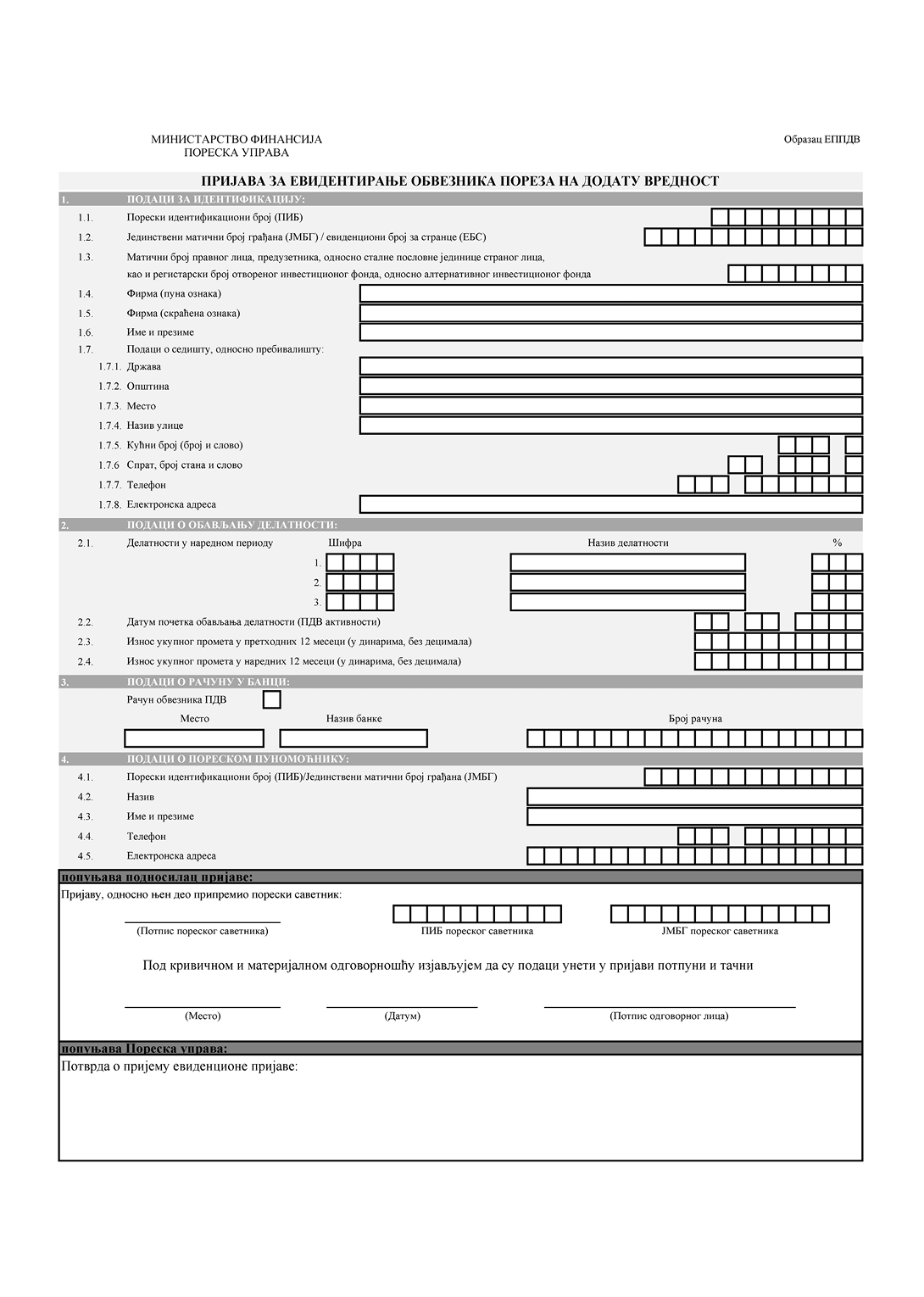

- Образац ЕППДВ – Пријава за евидентирање обвезника пореза на додату вредност

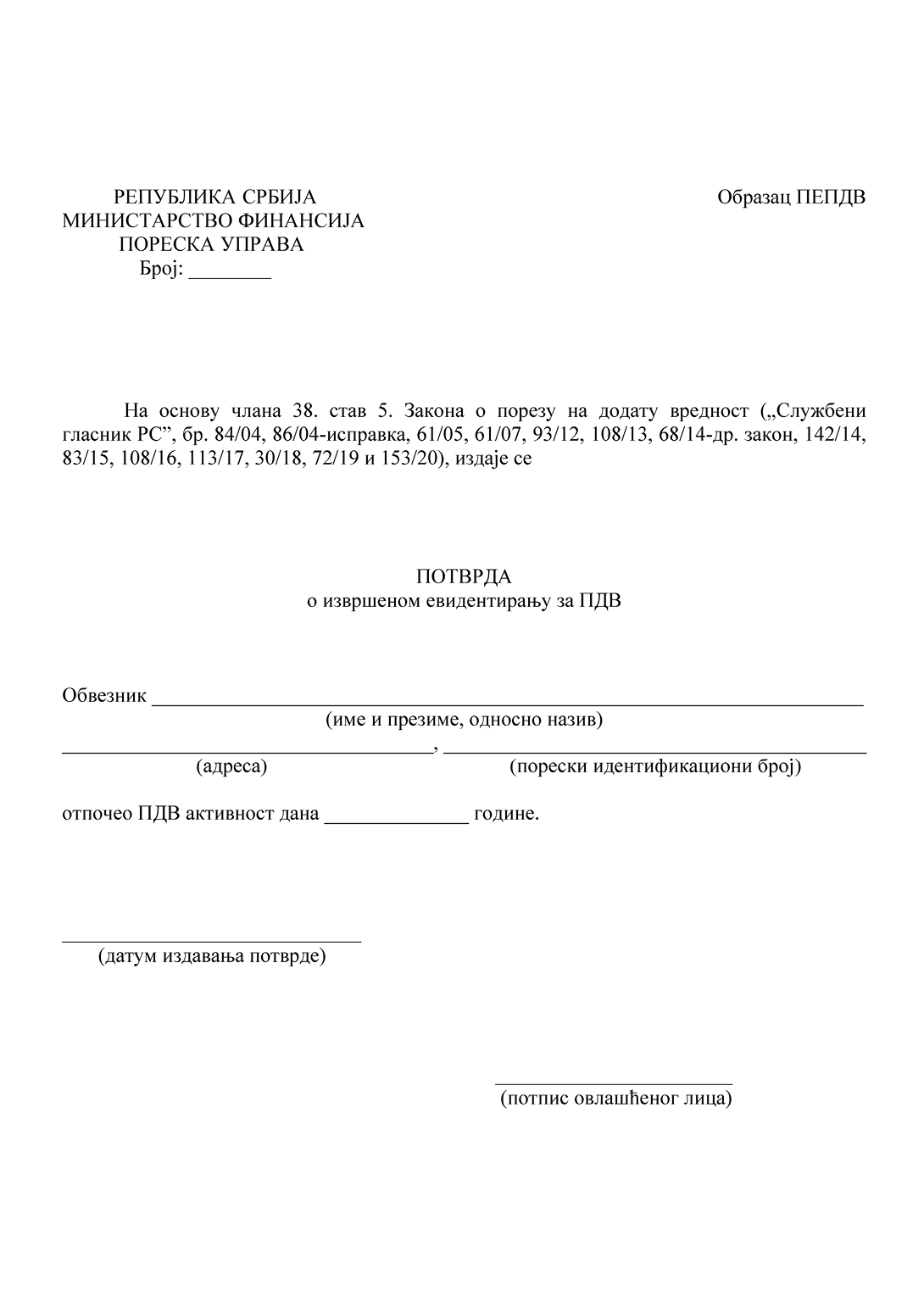

- Образац ПЕПДВ – Потврда о извршеном евидентирању ПДВ

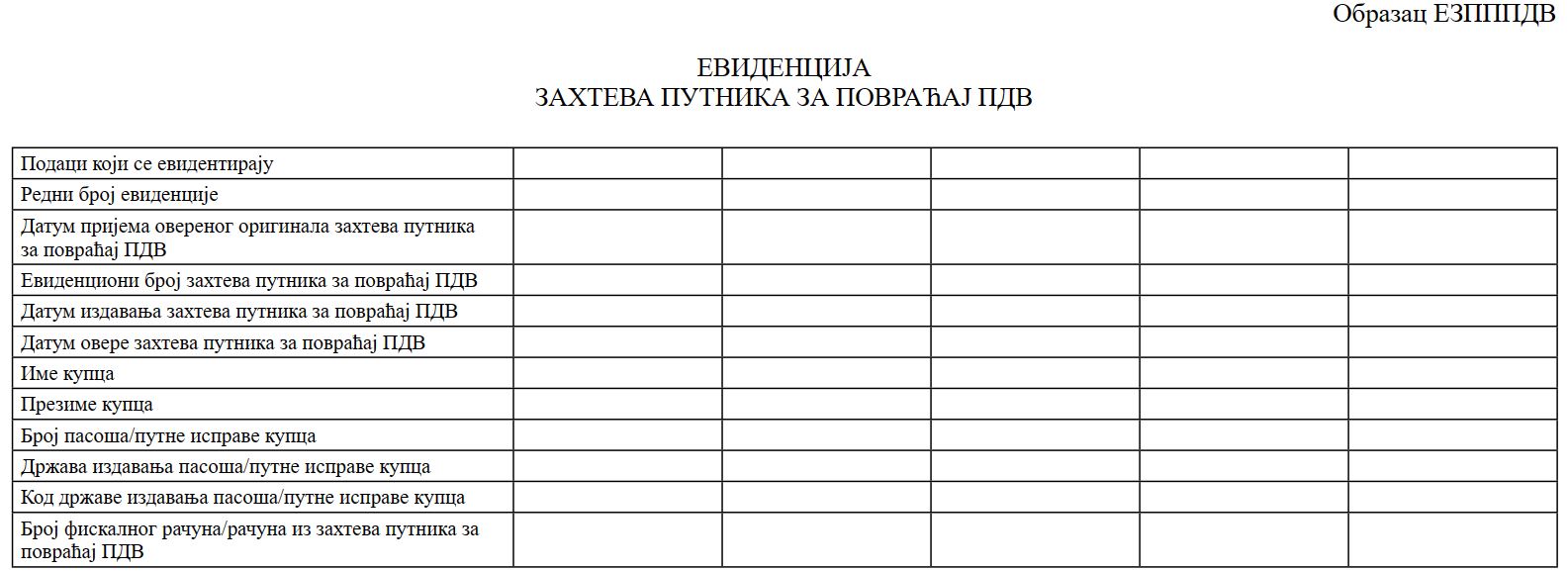

- Образац ЕЗПППДВ – Евиденција захтева путника за повраћај ПДВ

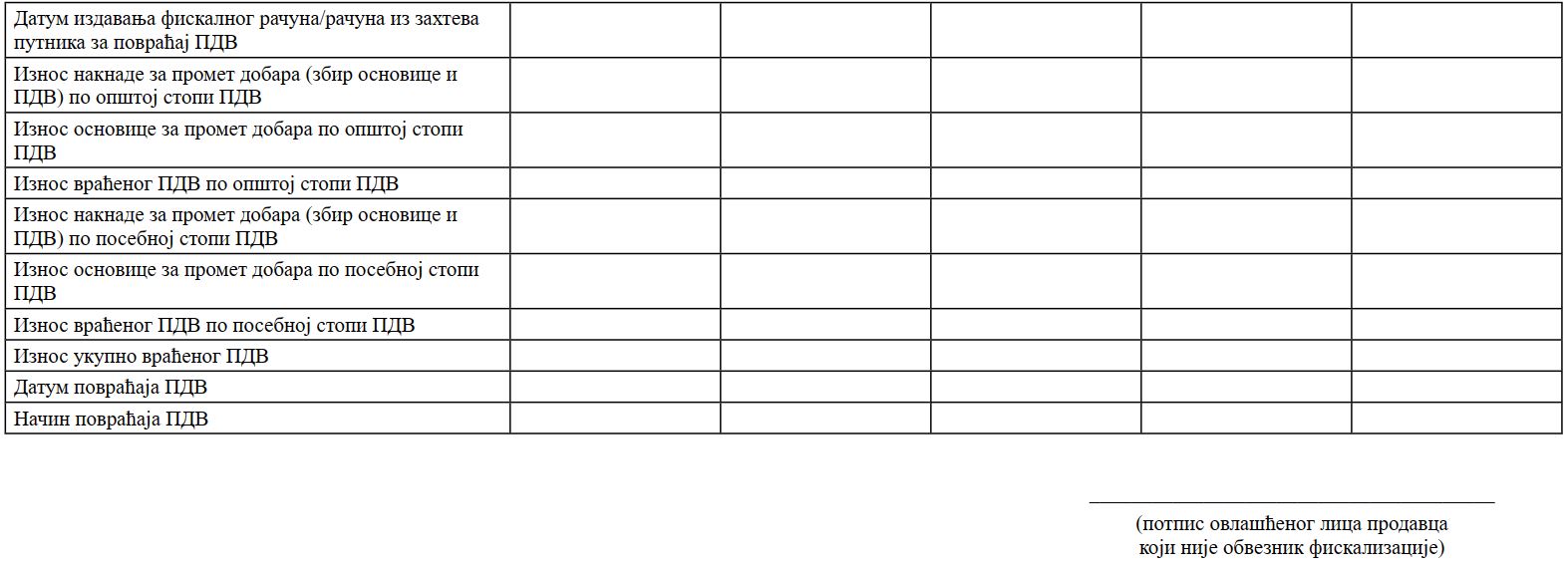

- Образац ПОПВД – Преглед обрачуна ПДВ за порескли период од _____ до ____ 20__. године

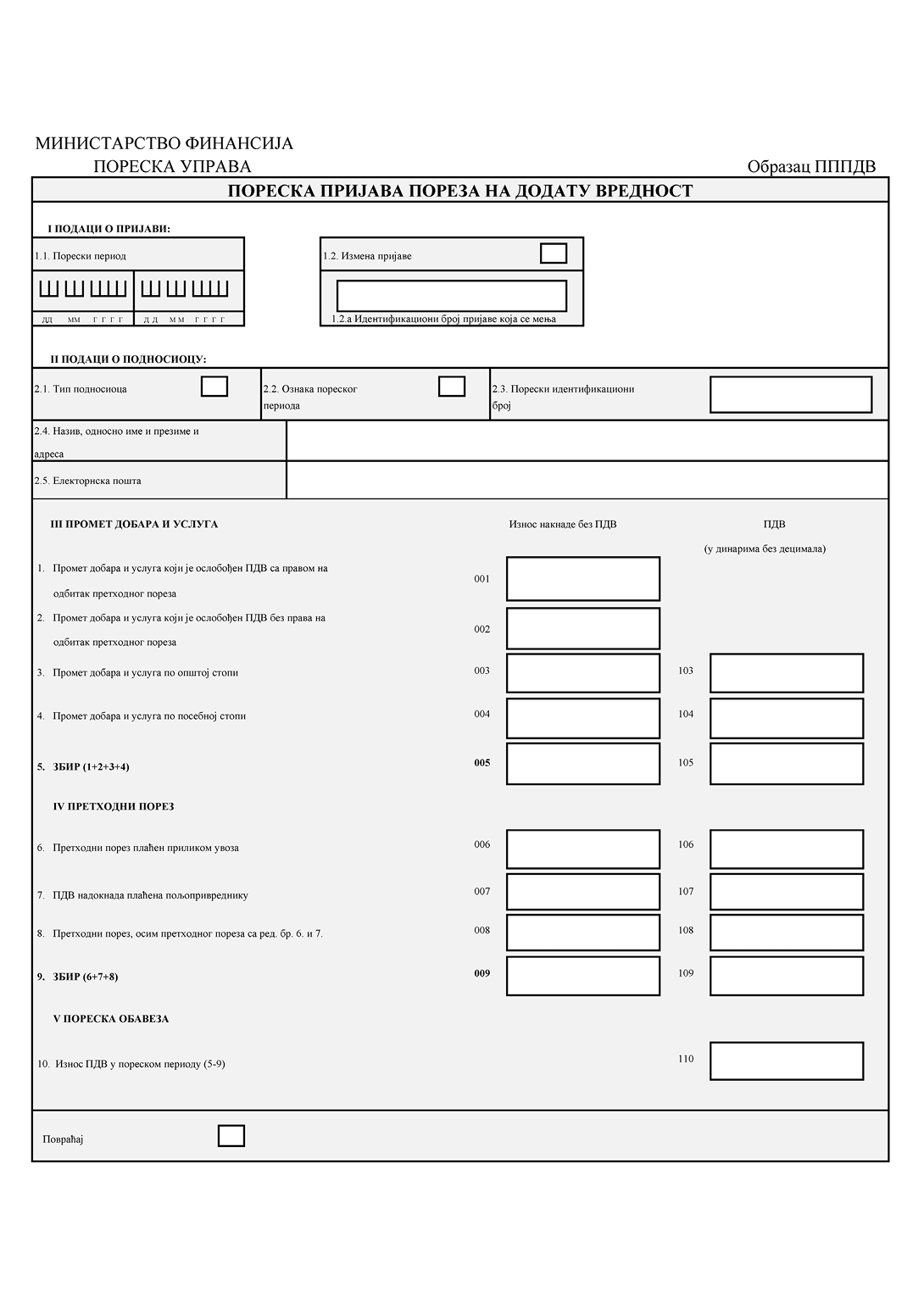

- Образац ПППДВ – Пореска пријава пореза на додату вредност

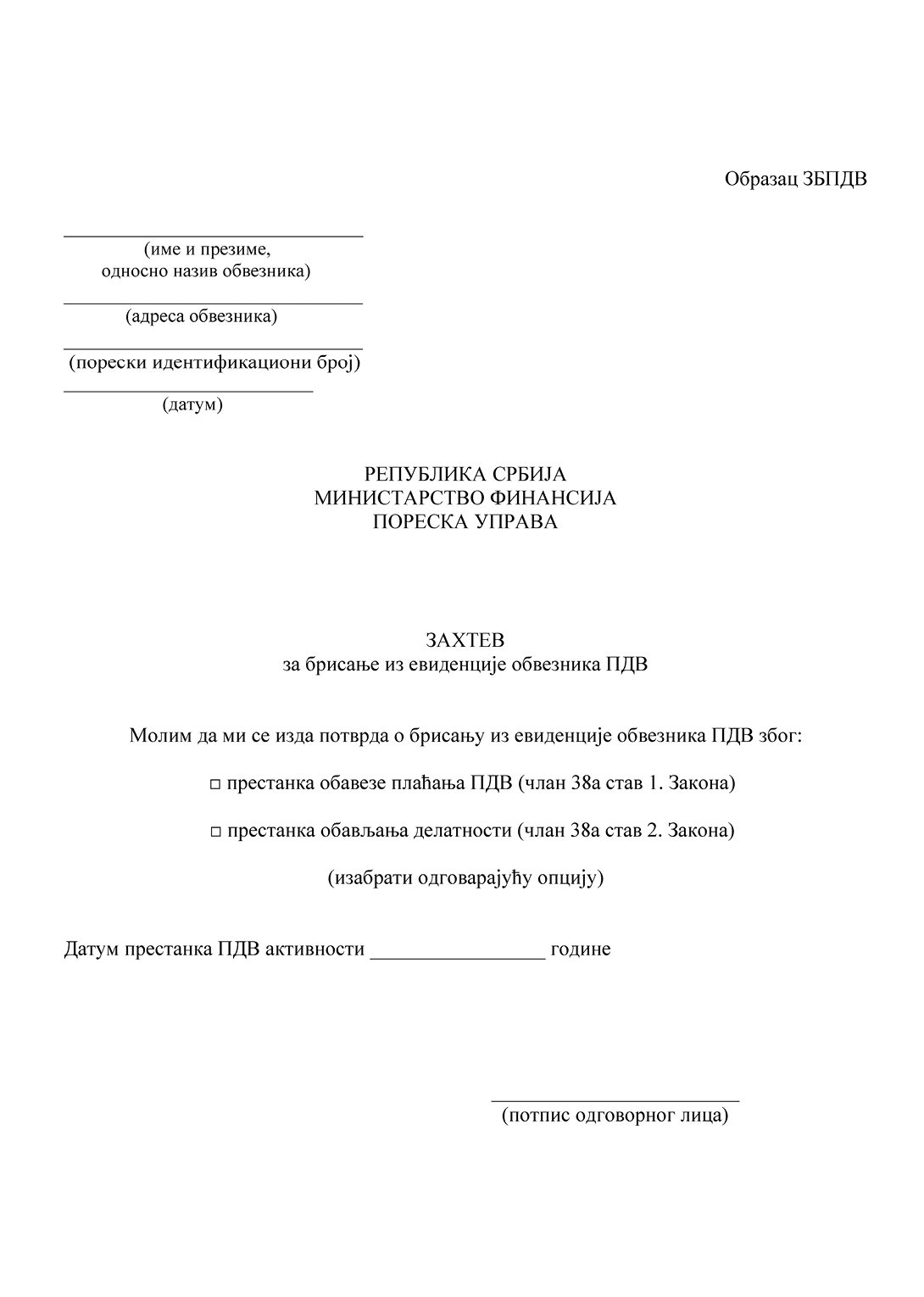

- Образац ЗБПДВ – Захтев за бисање из евиденције обвезника ПДВ

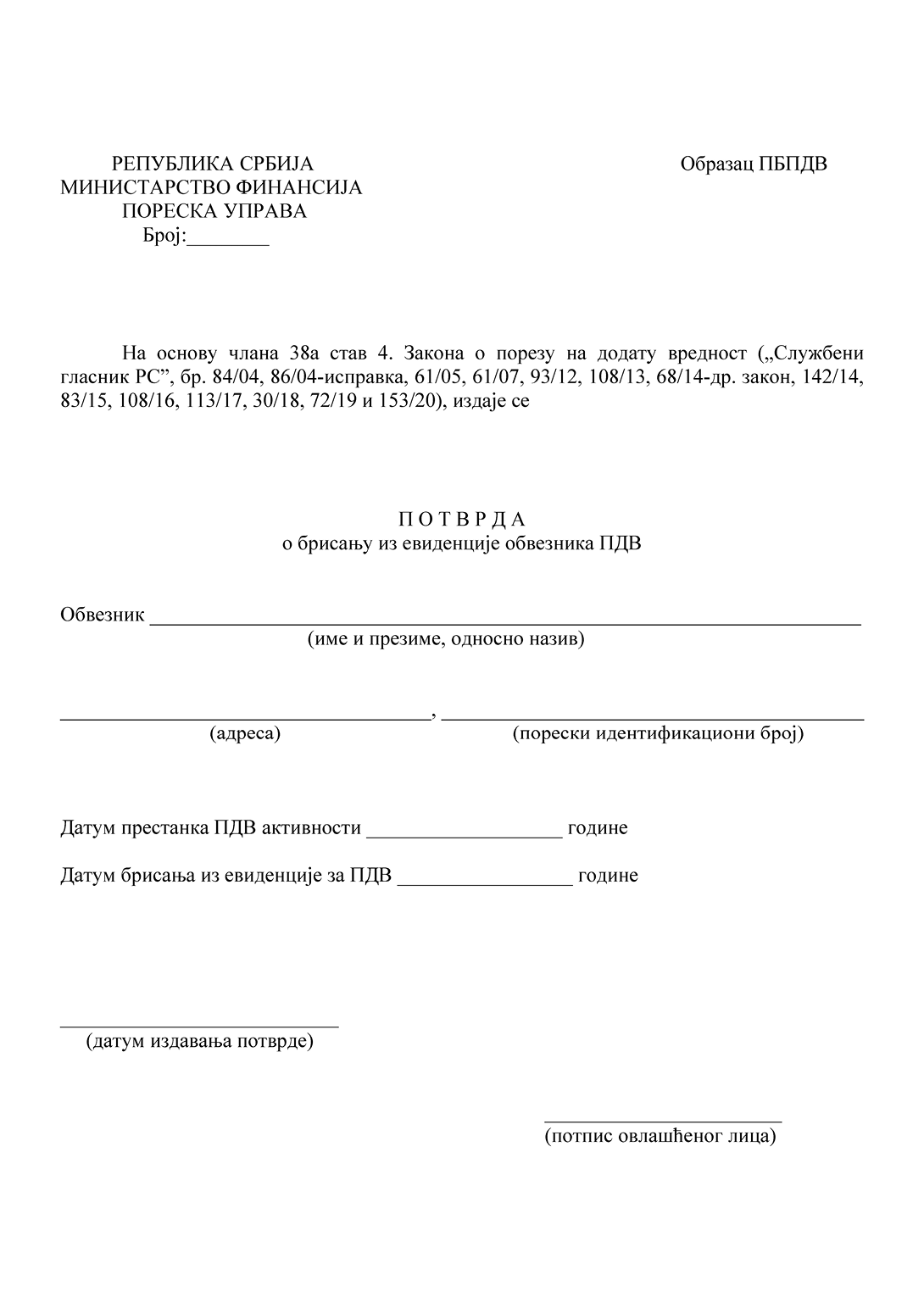

- Образац ПБПДВ – Потврда о бисању из евиденције обвезника ПДВ

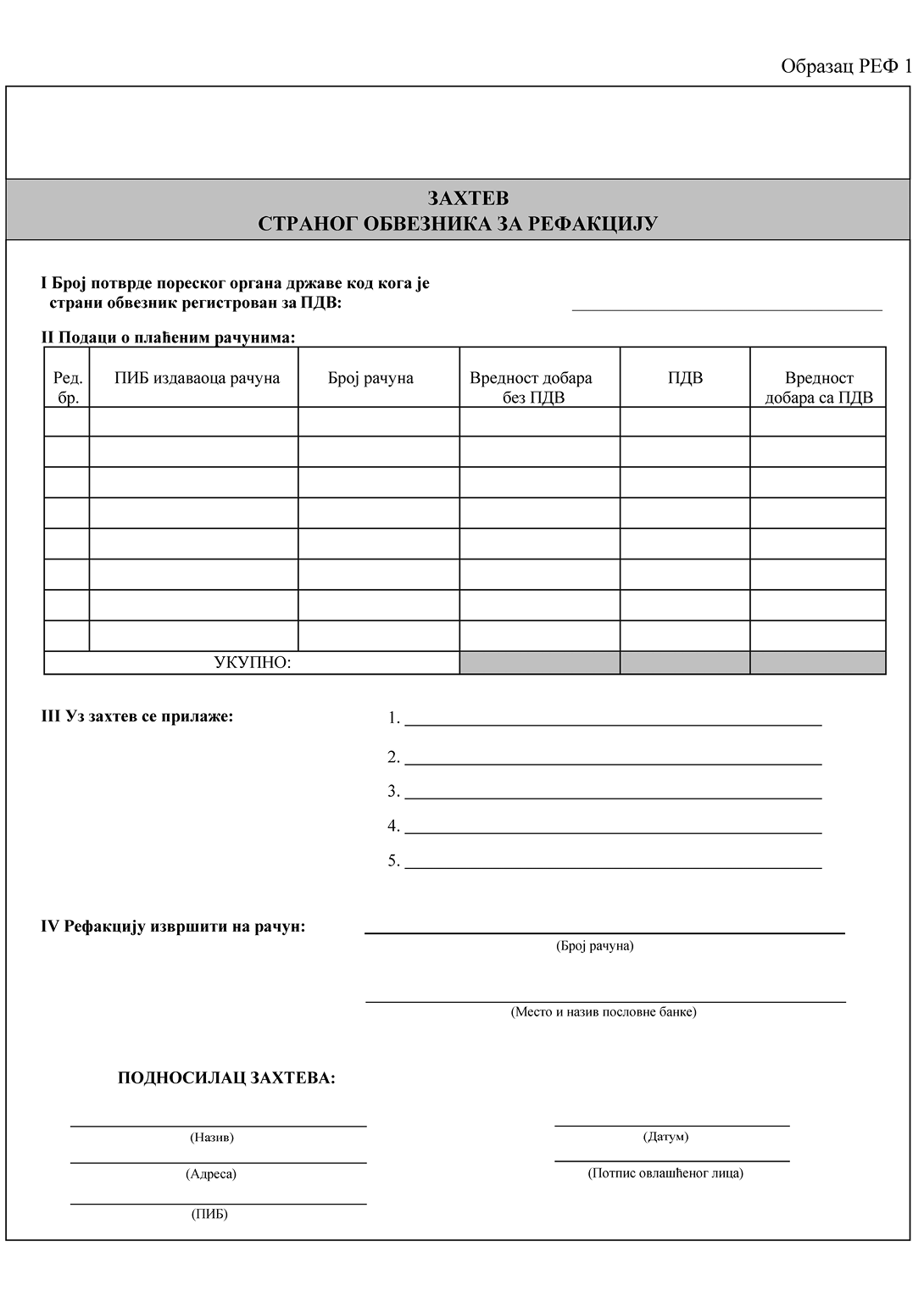

- Образац РЕФ 1 – Захтев страног обвезника за рефакцију

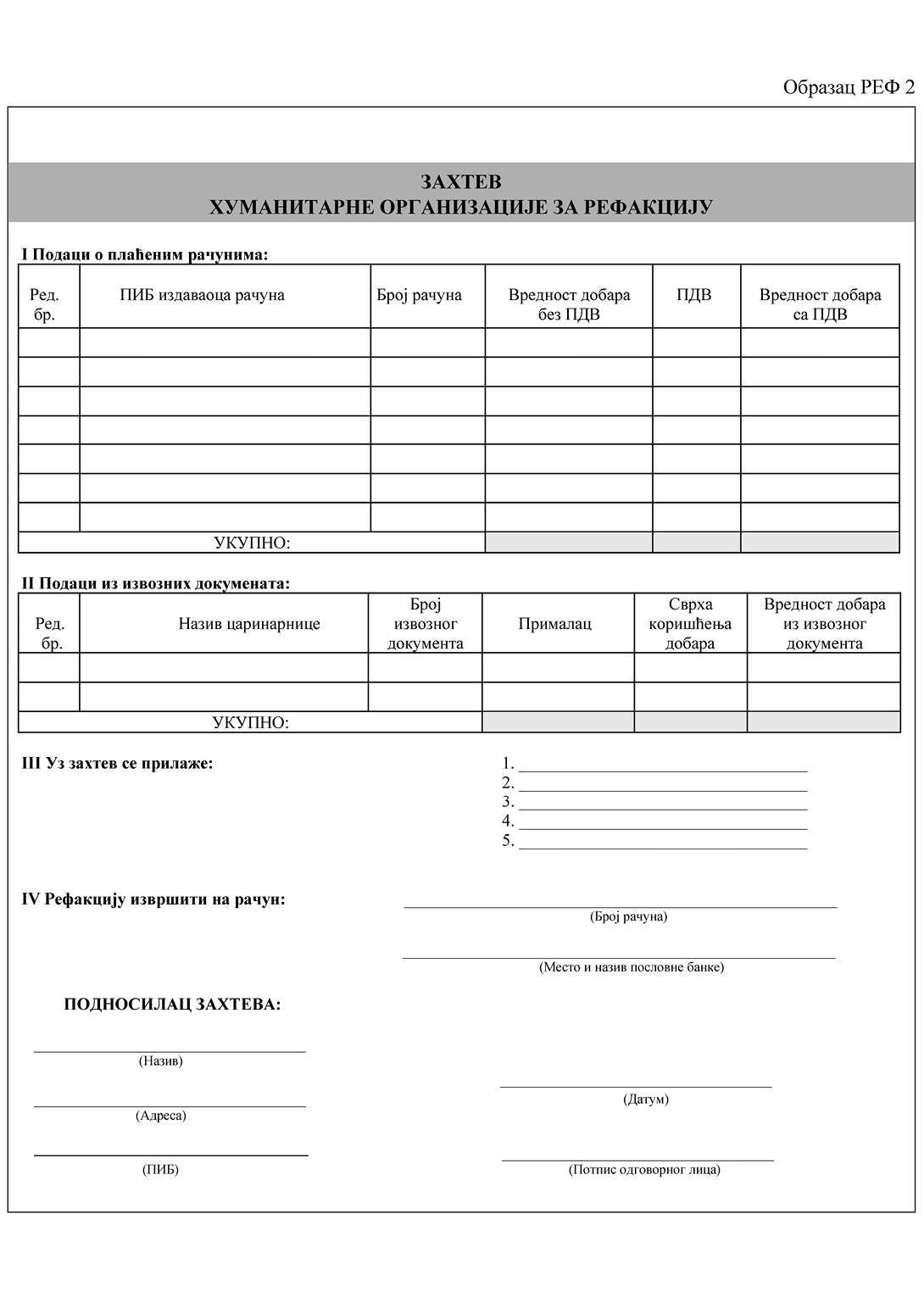

- Образац РЕФ 2 – Захтев хуманитарне организације за рефакцију

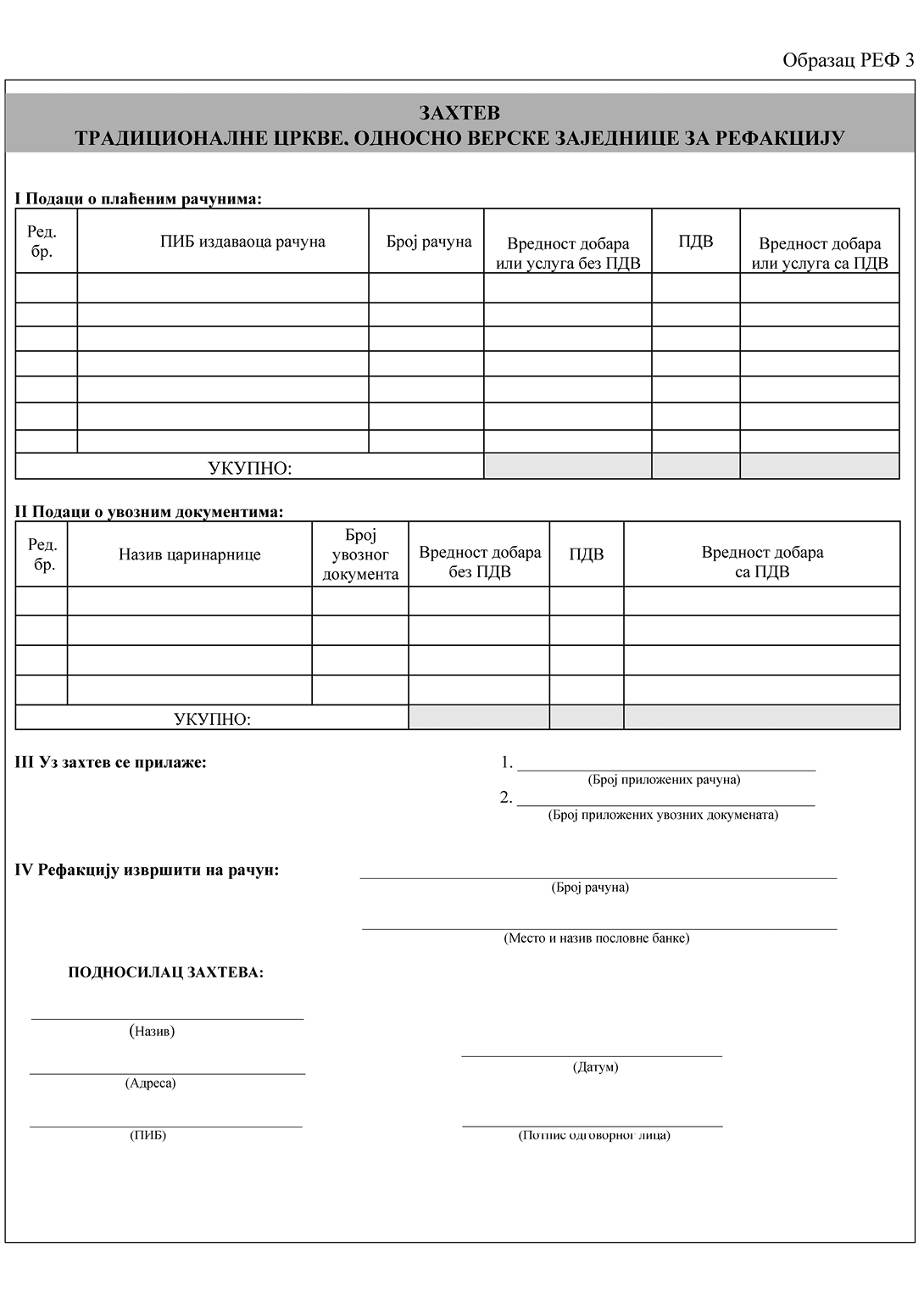

- Образац РЕФ 3 – Захтев за традиционалне цркве, односно верске заједнице за рефакцију

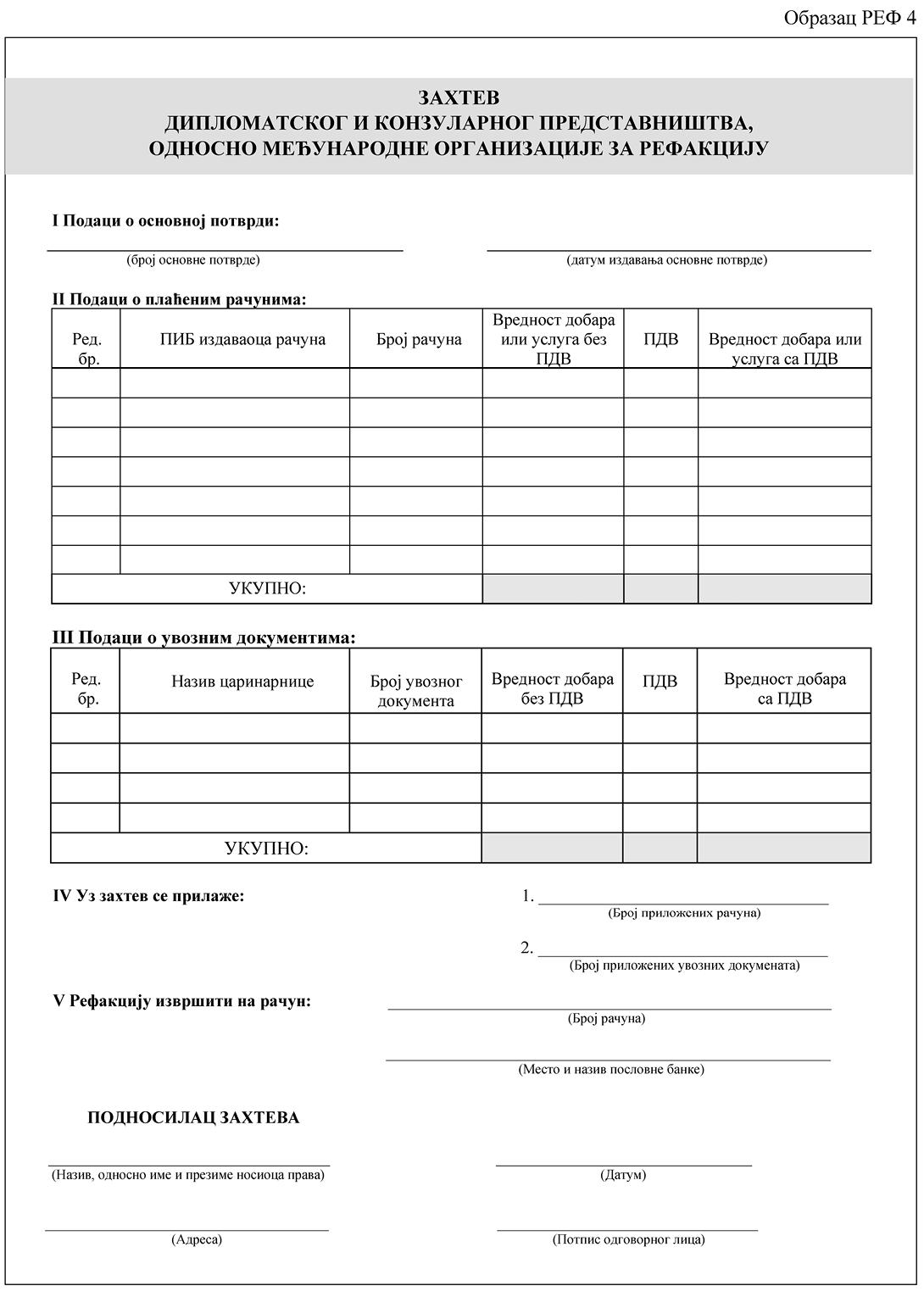

- Образац РЕФ 4 – Захтев дипломатског и конзуларног представништва, односно међународне организације за рефакцију

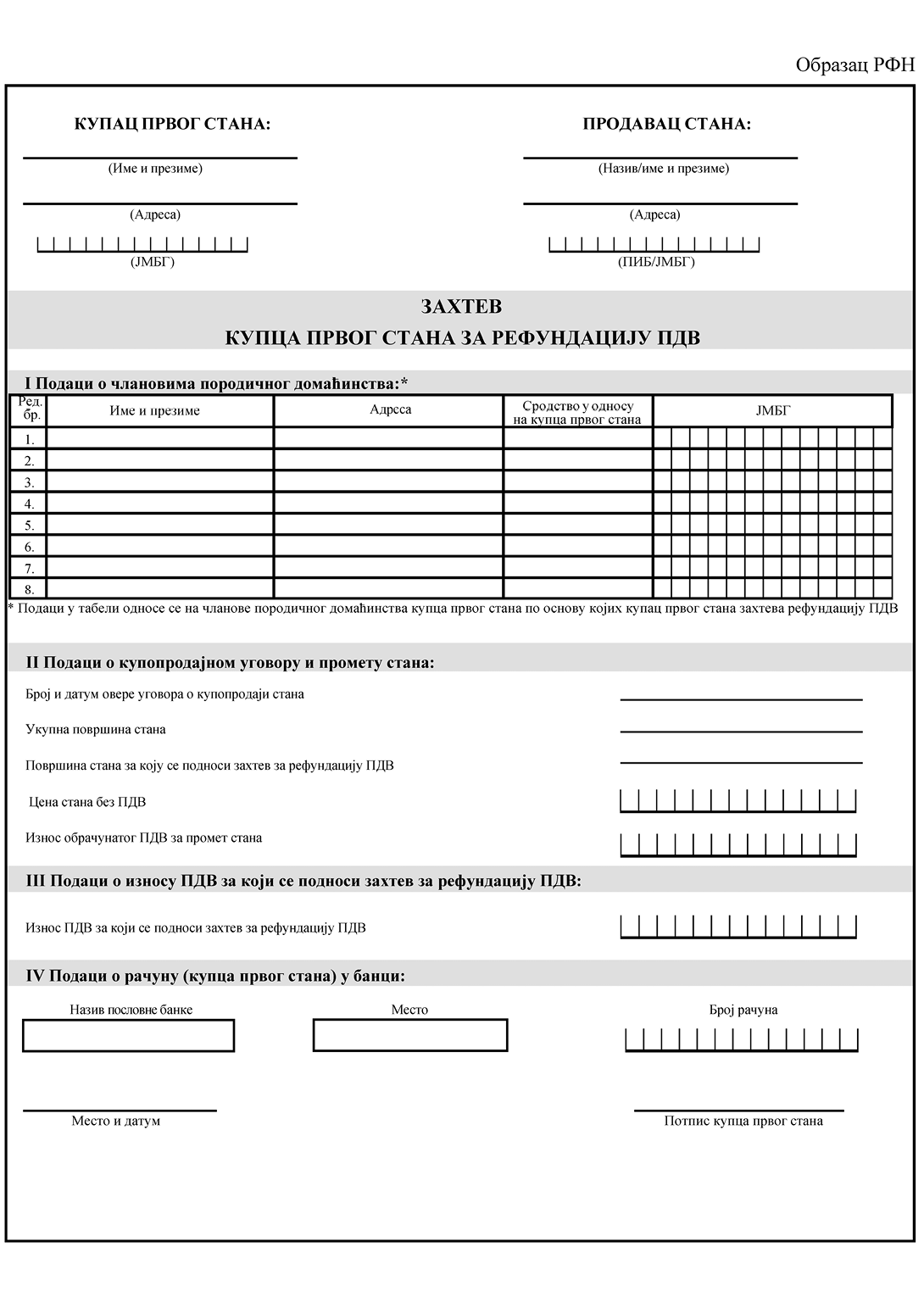

- Образац РФН – Захтев купца првог стана за рефундацију ПДВ

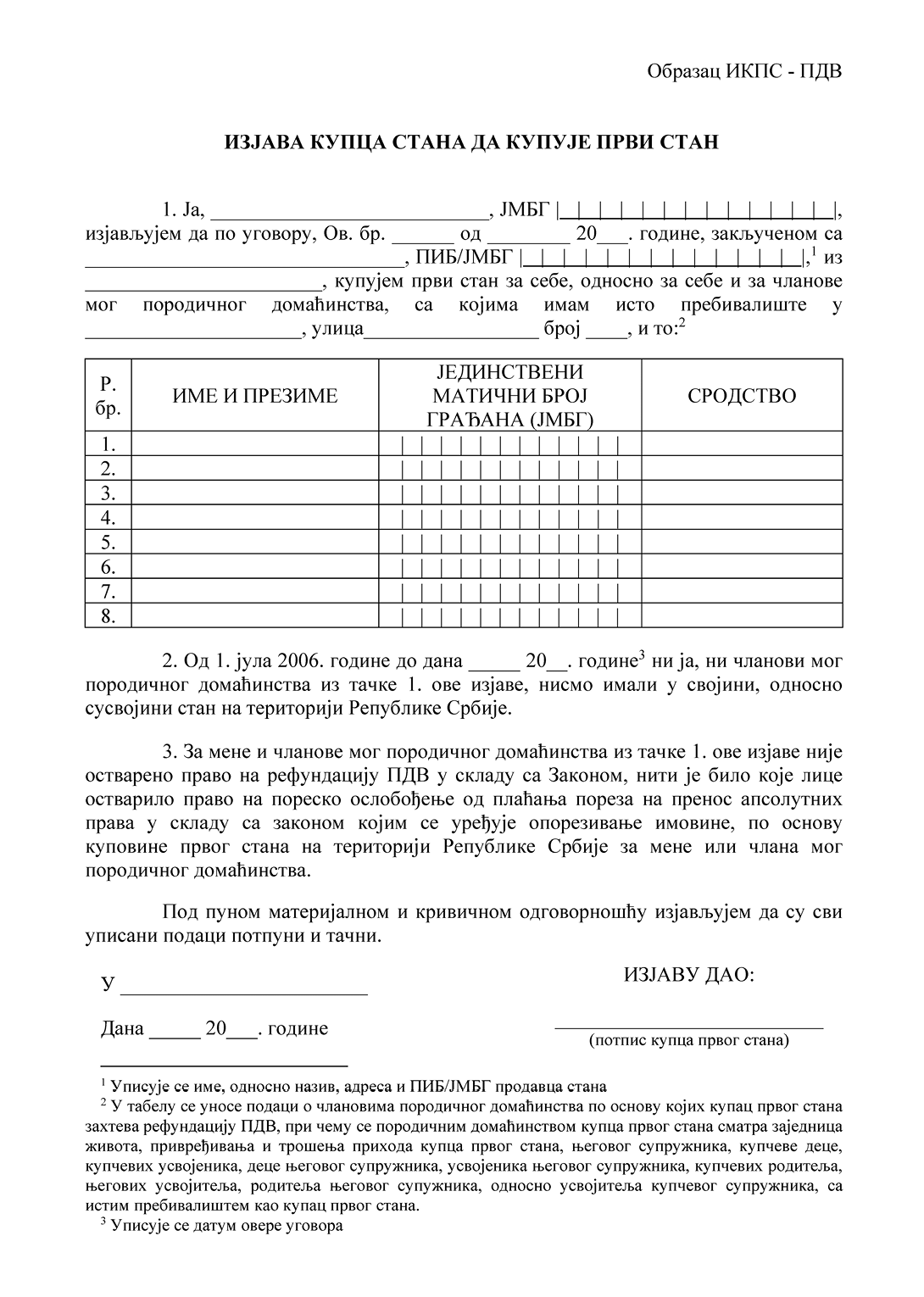

- Образац ИКПС – ПДВ – Изјава купца стана да купује први стан

- Одредбе које нису унете у „пречишћен текст“ прописа

„Службени гласник РС“, број 37/2021, 64/2021, 127/2021, 49/2022, 59/2022, 7/2023, 15/2023, 60/2023, 96/2023, 116/2023 и 29/2024

Пречишћен текст прописа

I. УВОДНА ОДРЕДБА

Члан 1.

Овим правилником ближе се уређују одређена питања, решења, односно појмови из Закона о порезу на додату вредност („Службени гласник РС”, бр. 84/04, 86/04 – исправка, 61/05, 61/07, 93/12, 108/13, 68/14 – др. закон, 142/14, 83/15, 108/16, 113/17, 30/18, 72/19, 153/20 и 138/22 – у даљем тексту: Закон), а нарочито:

1) критеријуми на основу којих се одређује када се предаја добара на основу уговора о лизингу, односно закупу сматра прометом добара из члана 4. став 3. тачка 2а) Закона;

2) узимање добара која су део пословне имовине пореског обвезника и сваки други промет без накнаде из члана 4. став 4. Закона;

3) употреба добара и пружање услуга из члана 5. став 4. Закона;

4) пренос целокупне или дела имовине, са или без накнаде, или као улог из члана 6. став 1. тачка 1) Закона;

5) поступак замене добара у гарантном року из члана 6. став 1. тачка 2) Закона;

6) уобичајене количине пословних узорака из члана 6. став 1. тачка 3) Закона;

7) рекламни материјал и други поклони мање вредности из члана 6. став 1. тачка 4) Закона;

8) секундарне сировине и услуге које су непосредно повезане са секундарним сировинама из члана 10. став 2. тачка 1) Закона;

9) добра и услуге из области грађевинарства из члана 10. став 2. тачка 3) Закона;

10) начин и поступак одобравања пореског пуномоћства из члана 10а Закона;

11) услуге у вези са непокретностима из члана 12. став 6. тачка 1) Закона;

12) услуге предаје јела и пића за конзумацију на лицу места из члана 12. став 6. тачка 4) подтачка (5) Закона;

13) превозна средства из члана 12. став 6. тач. 5), 6) и тачка 7) подтачка (8) Закона;

14) услуге телекомуникација из члана 12. став 6. тачка 7) подтачка (10) Закона;

15) услуге пружене електронским путем из члана 12. став 6. тачка 7) подтачка (12) Закона;

16) критеријум и претпоставке за одређивање места седишта, сталне пословне јединице, пребивалишта или боравишта примаоца услуга из члана 12. став 13. Закона и начин њихове примене;

17) начин утврђивања пореске основице код промета који се врши уз накнаду из члана 17. Закона;

18) начин утврђивања пореске основице за превоз путника аутобусима који врши лице које нема место стварне управе у Републици Србији из члана 18. став 4. Закона;

19) начин измене пореске основице из члана 21. Закона;

20) добра и услуге из члана 23. став 2. тач. 1), 2) 2а), 4)–11) и 15–21) Закона;

21) начин и поступак остваривања пореских ослобођења са правом на одбитак претходног пореза из члана 24. ст. 1. и 2. Закона;

22) лични пртљаг и докази да је путник отпремио добра у иностранство из члана 24. став 1. тачка 4) Закона;

23) начин и поступак враћања ПДВ из члана 24. став 10. Закона;

24) добра и услуге из члана 25. став 2. тач. 3), 7), 11), 12), 13), 14), 15) и 18) Закона;

25) начин утврђивања и исправка сразмерног пореског одбитка из члана 30. Закона;

26) начин исправке одбитка претходног пореза код измене основице из члана 31. Закона;

27) опрема и објекти за вршење делатности и улагања у те објекте и начин спровођења исправке одбитка претходног пореза из члана 32. Закона;

28) начин утврђивања дела претходног пореза за опрему, објекте за вршење делатности и улагање у те објекте за који се накнадно може стећи право на одбитак претходног пореза из члана 32а Закона;

29) половна добра, уметничка дела, колекционарска добра и антиквитети из члана 36. Закона;

30) наплата потраживања за сврху настанка пореске обавезе из члана 36а Закона;

31) начин и поступак достављања обавештења о опредељењу за обрачунавање ПДВ за промет инвестиционог злата, садржина рачуна и евиденције из члана 36б Закона;

32) евиденциона пријава и поступак евидентирања и брисања из евиденције обвезника ПДВ из чл. 38. и 38а Закона;

33) садржина пописне листе коју сачињава обвезник ПДВ који је поднео захтев за брисање из евиденције за ПДВ из члана 40. став 3. Закона;

34) случајеви у којима нема обавезе издавања рачуна или могу да се изоставе поједини подаци у рачуну, односно да се предвиде додатна поједностављења у вези са издавањем рачуна из члана 42. Закона;

35) облик, садржина и начин вођења евиденције из члана 46. став 1. Закона;

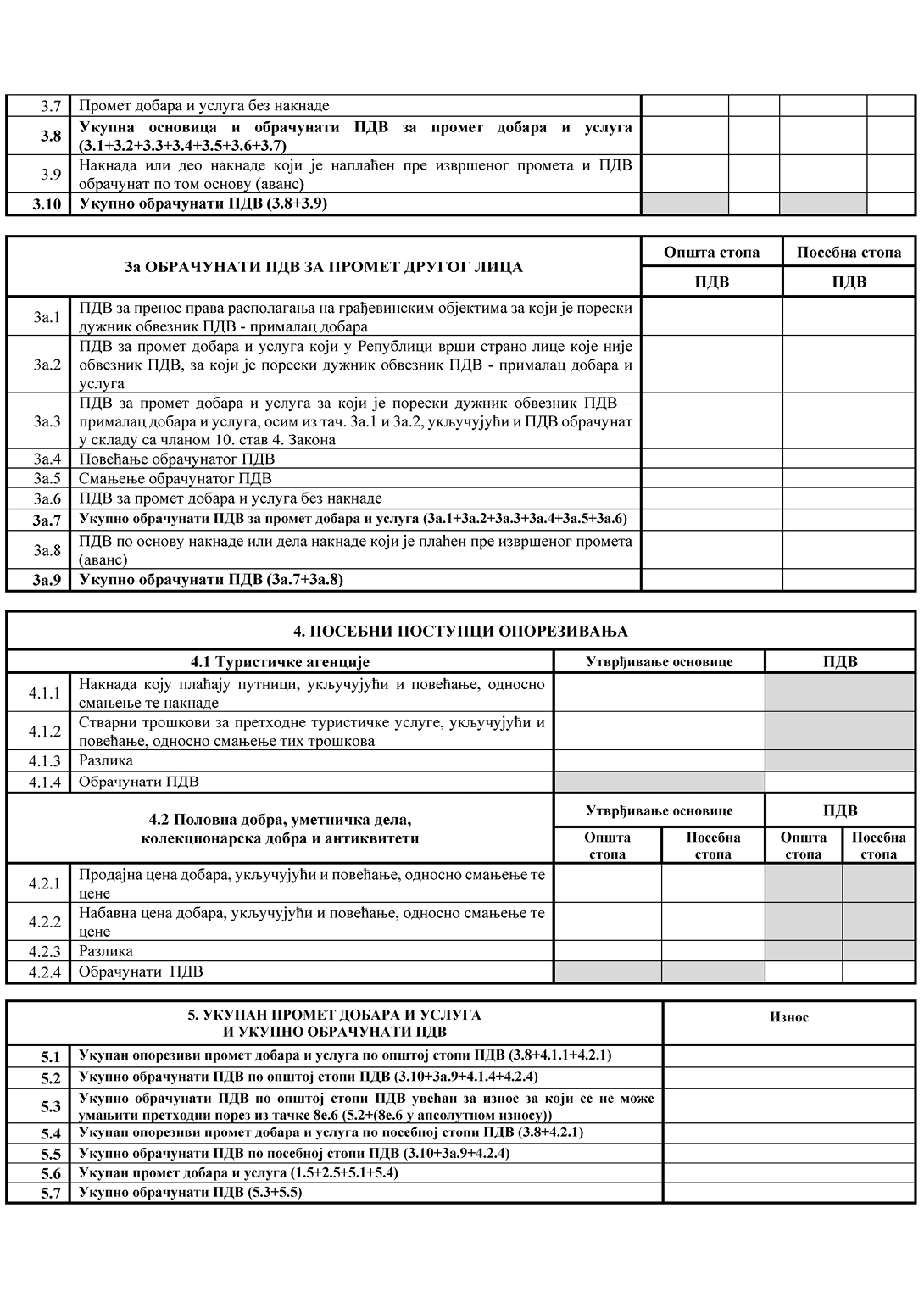

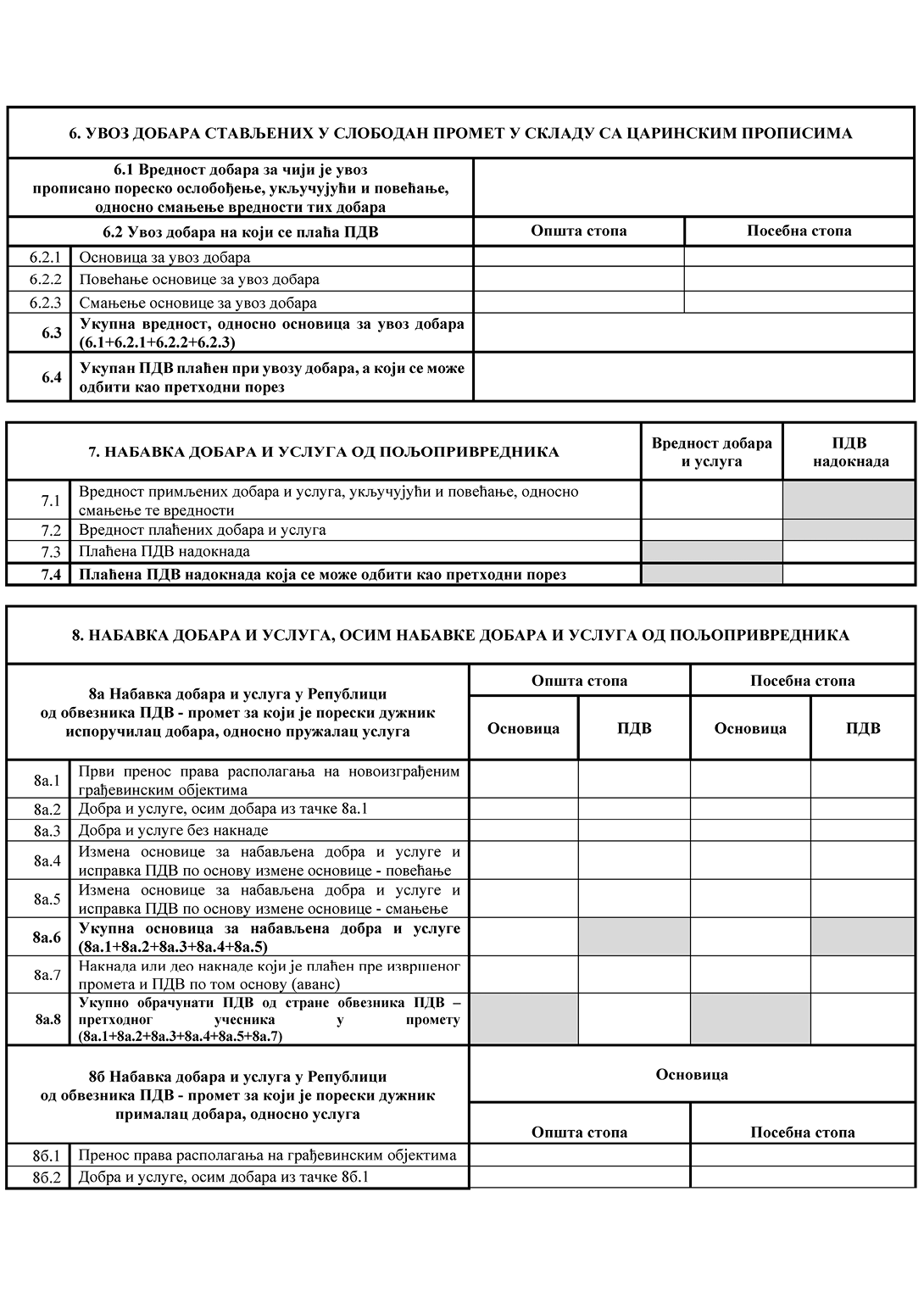

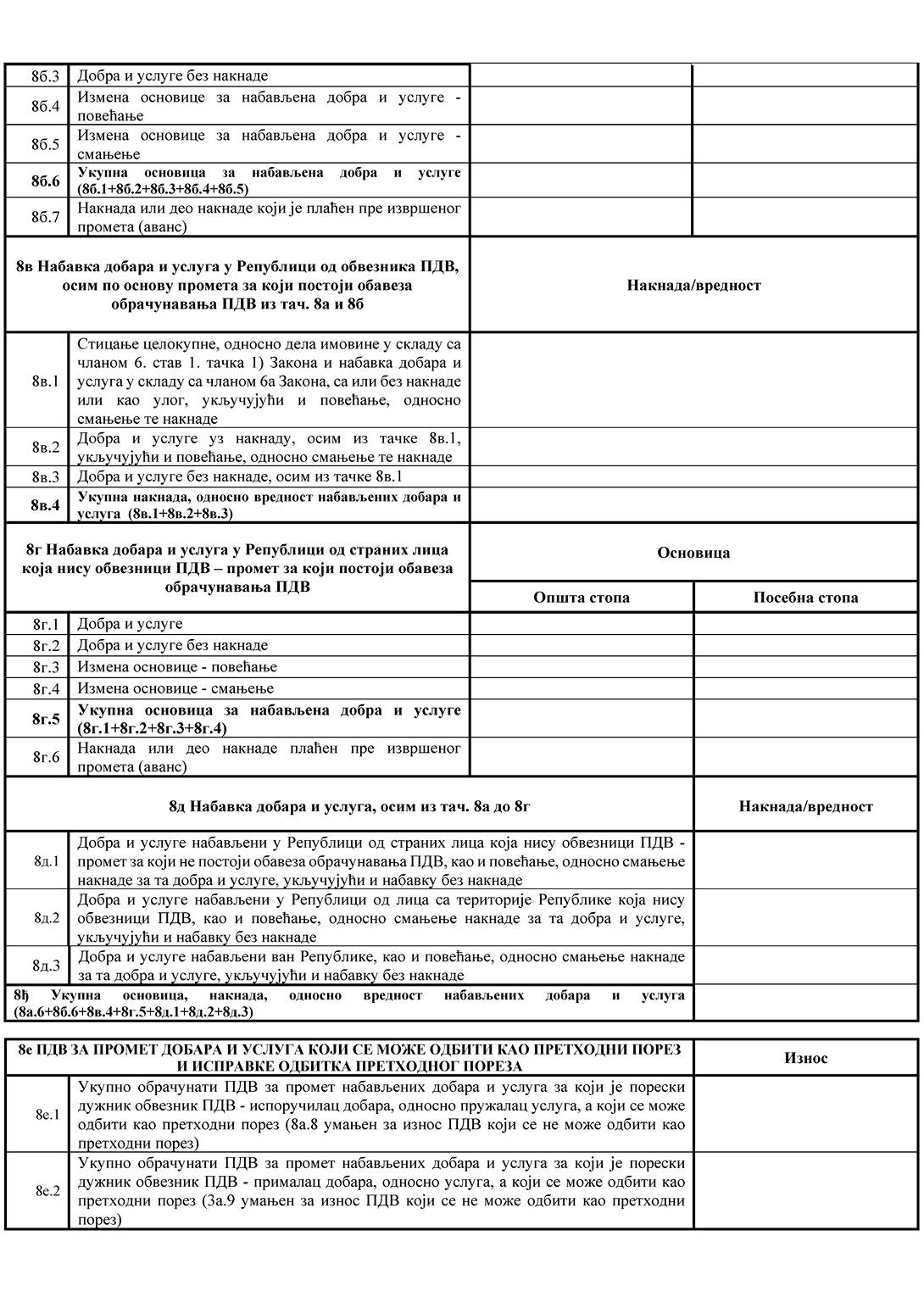

36) облик и садржина прегледа обрачуна ПДВ из члана 46. став 1. Закона;

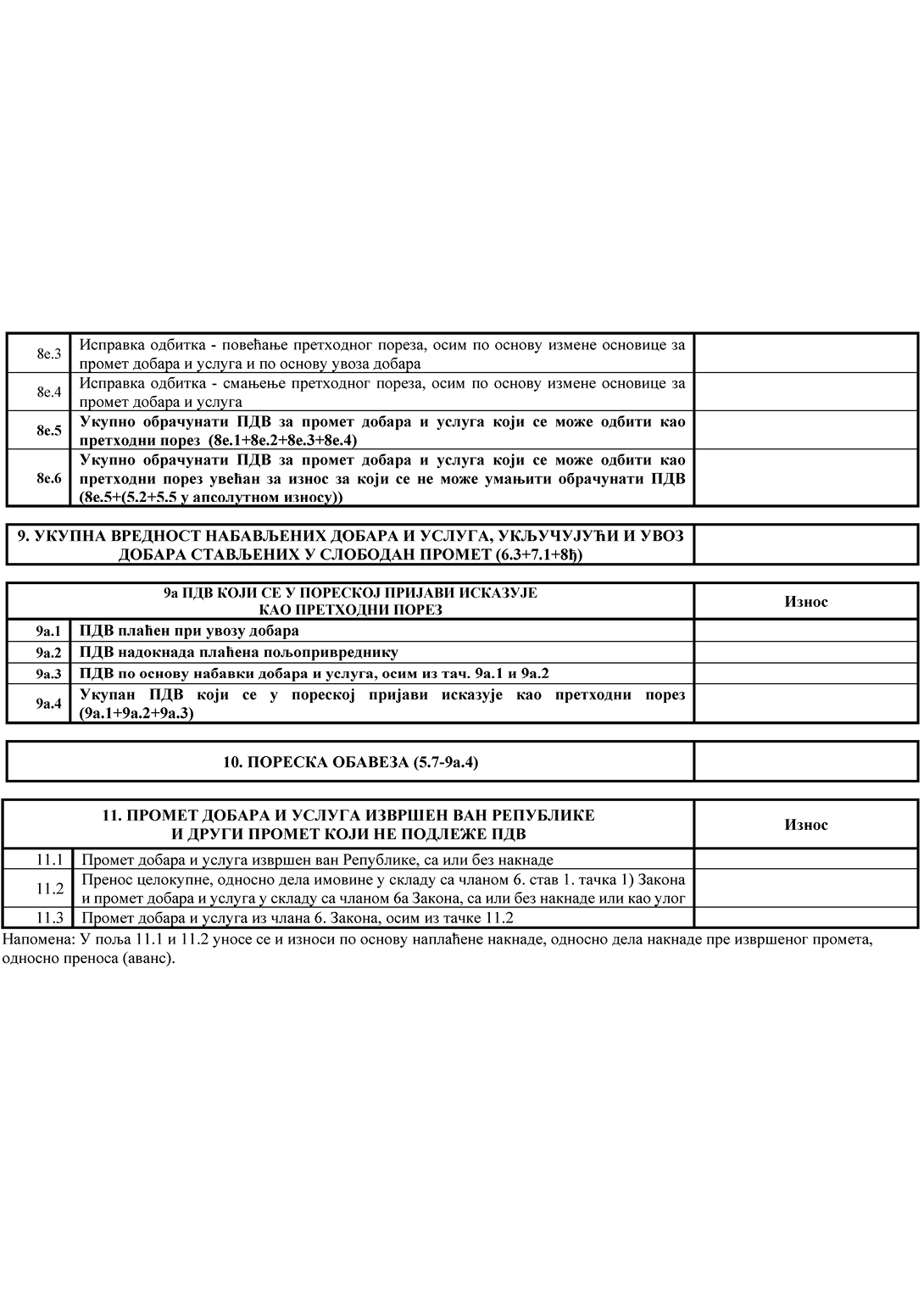

37) облик и садржина пореске пријаве из члана 50. став 1. Закона;

38) поступак остваривања права на повраћај ПДВ из члана 52. став 1. Закона;

39) поступак и услови за повраћај ПДВ уместо пореског кредита из члана 52. став 3. Закона;

40) начин и поступак рефакције и рефундације ПДВ из чл. 53–56а Закона;

41) добра и услуге непосредно повезане са верском делатношћу из члана 55. Закона.

II. КРИТЕРИЈУМИ НА ОСНОВУ КОЈИХ СЕ ОДРЕЂУЈЕ КАДА СЕ ПРЕДАЈА ДОБАРА НА ОСНОВУ УГОВОРА О ЛИЗИНГУ, ОДНОСНО ЗАКУПУ СМАТРА ПРОМЕТОМ ДОБАРА

Члан 2.

Предаја добара на основу уговора о лизингу или закупу (у даљем тексту: уговор о лизингу), закљученог на одређени период, за покретне или непокретне ствари, када ниједна од уговорних страна не може једнострано раскинути уговор или одустати од даљег извршења уговора ако се стране придржавају уговорних обавеза, сматра се прометом добара из члана 4. став 3. тачка 2а) Закона ако се предаја добара врши на основу уговора који се, у смислу овог правилника, сматра уговором о лизингу.

Непокретним стварима из става 1. овог члана сматрају се земљиште, објекти и економски дељиве целине у оквиру објеката.

Члан 3.

Уговор о лизингу, у смислу члана 2. овог правилника, је:

1) уговор о лизингу покретних, односно непокретних ствари којим је уговорена потпуна исплата;

2) уговор о лизингу покретних ствари којим је уговорена делимична исплата, ако је у моменту закључења тог уговора испуњен најмање један од следећих услова:

(1) да прималац лизинга има право откупа предмета лизинга, а основни период трајања уговора је дужи од 80% од уобичајеног века трајања предмета лизинга;

(2) да је основни период трајања уговора једнак или мањи од 80% од уобичајеног века трајања предмета лизинга, а прималац лизинга има право откупа предмета лизинга по цени нижој од неотписаног дела вредности предмета лизинга;

(3) да прималац лизинга има право да продужи уговор, а основни период трајања уговора је дужи од 80% од уобичајеног века трајања предмета лизинга;

3) уговор о лизингу непокретних ствари – објеката и економски дељивих целина у оквиру објеката којим је уговорена делимична исплата ако је у моменту закључења тог уговора испуњен најмање један од следећих услова:

(1) да прималац лизинга има могућност да откупи предмет лизинга, а основни период трајања уговора је дужи од 80% од уобичајеног века трајања предмета лизинга;

(2) да прималац лизинга има право откупа предмета лизинга, а цена по којој би се откупио предмет лизинга је нижа од неотписаног дела вредности предмета лизинга;

(3) да прималац лизинга има право да продужи уговор, а основни период трајања уговора је дужи од 80% од уобичајеног века трајања предмета лизинга;

(4) да прималац лизинга има право откупа предмета лизинга или право да продужи трајање уговора, ако је испуњен најмање један од следећих услова:

– да се ризик од пропасти предмета лизинга преноси на примаоца лизинга и да ће, у случају пропасти предмета лизинга, прималац лизинга наставити са плаћањем у складу са уговором о лизингу;

– да у случају квара, односно оштећења предмета лизинга за који, у смислу овог правилника, није одговоран прималац лизинга, прималац лизинга има обавезу довођења предмета лизинга у пређашње стање о сопственом трошку, као и да ће наставити са плаћањем у складу са уговором о лизингу;

– да прималац лизинга наставља са плаћањем у складу са уговором о лизингу иако предмет уговора не може да се користи, без обзира да ли је за то одговоран.

Прималац лизинга из става 1. тачка 3) подтачка (4) алинеја друга овог члана одговоран је за квар, односно оштећење предмета лизинга ако је до квара, односно оштећења предмета лизинга дошло употребом предмета лизинга противно уговору или његовој намени, без обзира на то да ли је предмет лизинга употребљавао прималац лизинга или друго лице коме је прималац лизинга омогућио употребу предмета лизинга.

Члан 4.

Уговор о лизингу којим је уговорена потпуна исплата из члана 3. став 1. тачка 1) овог правилника је уговор код којег је на почетку лизинга садашња вредност минималних плаћања за лизинг већа или једнака укупној фер вредности предмета лизинга.

Уговор о лизингу којим је уговорена делимична исплата из члана 3. став 1. тач. 2) и 3) овог правилника је уговор код којег је на почетку лизинга садашња вредност минималних плаћања за лизинг мања од укупне фер вредности предмета лизинга.

Укупном фер вредношћу предмета лизинга из ст. 1. и 2. овог члана сматра се вредност која би се постигла у трансакцији између лица која се не сматрају повезаним лицима у складу са законом којим се уређује порез на добит правних лица.

Ако су у вредност минималних плаћања за лизинг урачунати и додатни трошкови (нпр. по основу осигурања, сервиса, регистрације и др.), износ тих трошкова не узима се у обзир при одређивању да ли је реч о уговору о лизингу којим је уговорена потпуна исплата или о уговору о лизингу којим је уговорена делимична исплата.

Члан 5.

Право откупа предмета лизинга, у смислу овог правилника, је право примаоца лизинга да након истека основног периода трајања уговора стекне право располагања на предмету лизинга.

Основни период трајања уговора, у смислу овог правилника, је период у којем ниједна од уговорних страна не може једнострано раскинути уговор или одустати од даљег извршења уговора ако се стране придржавају уговорних обавеза.

Право на продужење уговора, у смислу овог правилника, је право примаоца лизинга да након истека основног периода трајања уговора продужи трајање уговора на одређено или неодређено време.

Члан 6.

Неотписани део вредности предмета лизинга, у смислу овог правилника, је део вредности предмета лизинга утврђен применом линеарног метода амортизације на вредност предмета лизинга.

Вредност предмета лизинга, у смислу овог правилника, је износ трошкова које има давалац лизинга по основу набавке предмета лизинга (набавна ценa предмета лизинга, укључујући и све споредне трошкове набавке предмета лизинга).

Члан 7.

Уобичајени век трајања предмета лизинга, у смислу овог правилника, је:

1) 50 година – за пословне зграде;

2) 50 година – за стамбене зграде;

3) 40 година – за зграде хотела;

4) 25 година – за друге објекте (нпр. фабрике, гараже);

5) 25 година – за локал, стан и гаражу у објекту;

6) шест година – за камионе, аутобусе, тракторе, комбајне, жетелице, вршалице, производне и грађевинске машине и другу опрему, осим за електронску опрему;

7) пет година – за путничке аутомобиле и друга путничка возила;

8) четири године – за телевизоре, компјутере и другу електронску опрему.

III. УЗИМАЊЕ И УПОТРЕБА ДОБАРА И ДРУГИ ПРОМЕТ ДОБАРА И УСЛУГА, БЕЗ НАКНАДЕ

1. Узимање добара и сваки други промет добара без накнаде

Члан 8.

Узимањем добара, у смислу члана 4. став 4. тачка 1) Закона, сматра се узимање добара која су део пословне имовине обвезника ПДВ за личне потребе оснивача, власника, запослених или других лица (у даљем тексту: сопствена потрошња).

Сопственом потрошњом сматра се и мањак добара, осим мањка који се сматра расходом на који се не плаћа ПДВ у складу са Законом и мањка који се може правдати вишом силом или другим оправданим разлогом (елементарна непогода, крађа, саобраћајни удес и др.), који се доказује актом надлежног органа, односно организације.

Сопственом потрошњом не сматра се узимање добара која су део пословне имовине обвезника ПДВ за пословне сврхе тог обвезника ПДВ.

Члан 9.

Сваким другим прометом добара без накнаде, у смислу члана 4. став 4. тачка 2) Закона, сматра се свако друго располагање добрима без накнаде, осим бесплатног давања каталога, брошура, лифлета, флајера и сличних добара намењених информисању купаца или потенцијалних купаца о обављању делатности обвезника ПДВ.

2. Употреба добара и друго пружање услуга без накнаде

Члан 10.

Употребом добара, у смислу члана 5. став 4. тачка 1) Закона, сматра се употреба добара која су део пословне имовине обвезника ПДВ:

1) за личне потребе оснивача, власника, запослених или других лица;

2) у непословне сврхе обвезника ПДВ.

Употребом добара из става 1. тачка 2) овог члана сматра се употреба добара која се не врши у циљу повећања прихода, односно смањења расхода обвезника ПДВ који врши промет те услуге.

Члан 11.

Пружањем услуга, у смислу члана 5. став 4. тачка 2) Закона, сматра се пружање услуга без накнаде, осим употребе добара из члана 10. овог правилника, које обвезник ПДВ изврши:

1) за личне потребе оснивача, власника, запослених или других лица;

2) у непословне сврхе обвезника ПДВ.

Пружањем услуга из става 1. тачка 2) овог члана сматра се пружање услуга које се не врши у циљу повећања прихода, односно смањења расхода обвезника ПДВ који врши промет те услуге.

Члан 11а

Одредбе чл. 10. и 11. овог правилника не односе се на промет услуга који страно лице које није обвезник ПДВ врши без накнаде у Републици Србији, већ порески дужник на сваки промет услуга без накнаде тог лица обрачунава ПДВ по прописаној пореској стопи и плаћа обрачунати ПДВ у складу са Законом.

IV. ПРЕНОС ЦЕЛОКУПНЕ ИЛИ ДЕЛА ИМОВИНЕ

Члан 12.

Пренос целокупне имовине код којег се, у смислу члана 6. став 1. тачка 1) Закона, сматра да промет добара и услуга није извршен је пренос целокупне имовине код:

1) статусне промене привредног друштва, у складу са законом којим се уређују привредна друштва;

2) наставка обављања делатности предузетника у форми привредног друштва, у складу са законом којим се уређују привредна друштва;

3) продаје, улагања, односно бестеретног давања;

4) наслеђивања.

Промена правне форме привредног друштва, у складу са законом којим се уређују привредна друштва, не сматра се преносом целокупне имовине у смислу члана 6. став 1. тачка 1) Закона.

Члан 13.

Пренос дела имовине код којег се, у смислу члана 6. став 1. тачка 1) Закона, сматра да промет добара и услуга није извршен је пренос дела имовине као пословне целине код:

1) статусне промене привредног друштва, у складу са законом којим се уређују привредна друштва;

2) продаје, улагања, односно бестеретног давања;

3) наслеђивања.

Пословном целином, у смислу става 1. овог члана, сматра се целина чијим се преносом стицаоцу омогућава самостално обављање делатности коју је обављао преносилац.

Члан 14.

Код преноса целокупне имовине из члана 12. став 1. тачка 3) овог правилника, односно дела имовине из члана 13. став 1. тачка 2) овог правилника продајом, улагањем, односно бестеретним давањем, сматра се да промет добара и услуга није извршен, независно од тога да ли се имовина или њен део преноси у периоду редовног пословања или у току ликвидације, односно стечаја обвезника ПДВ.

V. ЗАМЕНА ДОБАРА У ГАРАНТНОМ РОКУ

Члан 15.

Замена добара у гарантном року код које се, у смислу члана 6. став 1. тачка 2) Закона, сматра да промет добара није извршен, јесте замена добара у гарантном року, у складу са условима из гаранције, која се врши без накнаде.

Заменом добара у гарантном року из става 1. овог члана не сматра се замена резервних делова и слично у оквиру поправке, односно сервиса одређеног добра.

Члан 16.

Ако се у складу са условима из гаранције имаоцу гаранције врши замена добара у гарантном року уз обавезу плаћања дела накнаде, обвезник ПДВ дужан је да на тај део накнаде обрачуна ПДВ у складу са Законом.

VI. УОБИЧАЈЕНА КОЛИЧИНА ПОСЛОВНИХ УЗОРАКА, РЕКЛАМНИ МАТЕРИЈАЛ И ДРУГИ ПОКЛОНИ МАЊЕ ВРЕДНОСТИ

1. Уобичајена количина пословних узорака

Члан 17.

Уобичајеном количином пословних узорака, у смислу члана 6. став 1. тачка 3) Закона, који се без накнаде дају купцима или потенцијалним купцима, сматра се она количина пословних узорака која је потребна да се купци или потенцијални купци упознају са карактеристикама одређеног добра.

Пословним узорцима из става 1. овог члана сматрају се добра која нису намењена промету, а која су резултат пословања обвезника ПДВ или која су непосредно повезана са обављањем његове делатности, без обзира да ли је на тим добрима утиснут логотип обвезника ПДВ.

Добра која се дају као пословни узорци морају бити обележена као таква, а ако не могу бити обележена као пословни узорци, морају бити у облику и паковању различитом од облика или паковања тих добара намењених промету.

Члан 18.

Уобичајеном количином пословних узорака, у смислу члана 6. став 1. тачка 3) Закона, који се дају за потребе анализе на основу акта надлежног органа, сматра се количина добара одређена актом надлежног органа.

Пословним узорцима из става 1. овог члана сматрају се добра која су резултат пословања обвезника ПДВ или која су непосредно повезана са обављањем његове делатности, независно од тога да ли су као таква намењена промету.

2. Рекламни материјал и други поклони мање вредности

Члан 19.

Рекламним материјалом, у смислу члана 6. став 1. тачка 4) Закона, сматрају се добра на којима је одштампан или утиснут логотип обвезника ПДВ, односно визуелно испољавање бренда који је у вези са делатношћу обвезника ПДВ, а која тај обвезник ПДВ, непосредно или посредством трећих лица, бесплатно даје различитим лицима.

Рекламним материјалом из става 1. овог члана сматрају се оловке, роковници, календари, нотеси, привесци, качкети, мајице, комбинезони, кецеље, ранчеви, торбе, упаљачи, отварачи за флаше, подметачи, послужавници, чаше, шоље, бокали, пепељаре, кесе и друга добра чија је појединачна тржишна вредност мања од 2.000 динара, без ПДВ.

Члан 20.

Поклоном мање вредности, у смислу члана 6. став 1. тачка 4) Закона, сматра се добро појединачне тржишне вредности мање од 2.000 динара, без ПДВ, осим добра које се сматра рекламним материјалом у складу са чланом 19. овог правилника, које обвезник даје повремено различитим лицима (пословним партнерима, потенцијалним пословним партнерима, представницима пословних партнера и др.), а да за то не постоји правна обавеза.

Члан 21.

Укупна вредност рекламног материјала и других поклона мање вредности из чл. 19. и 20. овог правилника у пореском периоду не може бити већа од 0,25% укупног промета обвезника ПДВ у том пореском периоду.

Укупним прометом из става 1. овог члана сматра се промет добара и услуга са и без права на одбитак претходног пореза, извршен на територији Републике Србије и у иностранству, без ПДВ.

У укупан промет из става 2. овог члана не урачунава се промет опреме и објеката за вршење делатности, укључујући и улагања у објекте за вршење делатности за која обвезник ПДВ наплаћује накнаду, без ПДВ.

VII. СЕКУНДАРНЕ СИРОВИНЕ И УСЛУГЕ НЕПОСРЕДНО ПОВЕЗАНЕ СА СЕКУНДАРНИМ СИРОВИНАМА

1. Секундарне сировине

Члан 22.

Секундарним сировинама, у смислу члана 10. став 2. тачка 1) Закона, сматрају се:

1) отпаци и остаци од метала и њихових легура, осим од племенитих метала и њихових легура;

2) згура, укључујући и гранулисану, коварина и остали отпаци при производњи гвожђа или челика;

3) згура, пепео и остаци који садрже метале, арсен или једињења метала и арсена, који не настају при производњи гвожђа и челика;

4) грануле и прах, од сировог гвожђа, мангановог огледаластог гвожђа, гвожђа или челика;

5) отпаци и остаци од племенитих метала, метала платираних племенитим металом и остали остаци и отпаци који садрже племените метале;

6) отпаци и остаци хартије или картона за поновну прераду;

7) стаклени крш и остали отпаци од стакла;

8) отпаци, струготине и остаци од пластичних маса;

9) отпаци, струготине и остаци од гуме (осим тврде гуме), прах и грануле добијене од тих производа;

10) отпаци од текстила, коже, имитације коже и крзна.

Секундарним сировинама, у смислу члана 10. став 2. тачка 1) Закона, сматрају се и добра која се претежно састоје од једног или више материјала из става 1. овог члана, а која су неупотребљива због лома, резања, цепања или другог начина оштећења, односно добра неупотребљива због истрошености (нпр. акумулатори, батерије, аутомобилске гуме, амбалажни отпад, електрична и електронска опрема која представља отпад у складу са законом којим се уређује управљање отпадом, укључујући и све саставне делове, склопове и потрошни материјал који су део добра које се одбацује).

Племенитим металима из става 1. тачка 5) овог члана сматрају се злато, сребро, платина, иридијум, родијум и паладијум.

2. Услуге које су непосредно повезане са секундарним сировинама

Члан 23.

Услугама које су непосредно повезане са секундарним сировинама, у смислу члана 10. став 2. тачка 1) Закона, сматрају се услуге сортирања, сечења, растављања на делове, чишћења, полирања и пресовања секундарних сировина из члана 22. овог правилника.

VIII. ДОБРА И УСЛУГЕ ИЗ ОБЛАСТИ ГРАЂЕВИНАРСТВА

Члан 24.

Добрима и услугама из области грађевинарства, у смислу члана 10. став 2. тачка 3) Закона, сматрају се добра и услуге чији се промет врши у складу са чланом 4. став 1. и став 3. тачка 6) и чланом 5. став 1. и став 3. тачка 3) Закона, у оквиру обављања делатности из следећих група Класификације делатности које су прописане Уредбом о класификацији делатности („Службени гласник РС”, број 54/10), у вредности већој од 500.000 динара, без ПДВ, и то:

1) 41.20 Изградња стамбених и нестамбених зграда;

2) 42.11 Изградња путева и аутопутева;

3) 42.12 Изградња железничких пруга и подземних железница;

4) 42.13 Изградња мостова и тунела;

5) 42.21 Изградња цевовода;

6) 42.22 Изградња електричних и телекомуникационих водова;

7) 42.91 Изградња хидротехничких објеката;

8) 42.99 Изградња осталих непоменутих грађевина;

9) 43.11 Рушење објеката;

10) 43.12 Припрема градилишта;

11) 43.21 Постављање електричних инсталација;

12) 43.22 Постављање водоводних, канализационих, грејних и климатизационих система;

13) 43.29 Остали инсталациони радови у грађевинарству;

14) 43.31 Малтерисање;

15) 43.32 Уградња столарије;

16) 43.33 Постављање подних и зидних облога;

17) 43.34 Бојење и застакљивање;

18) 43.91 Кровни радови;

19) 43.99 Остали непоменути специфични грађевински радови.

Када обвезник ПДВ обавља активности из става 1. овог члана, независно од тога да ли је регистрован за обављање тих активности у складу са законом, по налогу наручиоца, од сопственог материјала, под условом да се не ради само о додацима или другим споредним материјалима, сматра се да обвезник ПДВ, у складу са чланом 4. став 1. и став 3. тачка 6) Закона, врши промет добара из области грађевинарства из члана 10. став 2. тачка 3) Закона.

Када обвезник ПДВ обавља активности из става 1. овог члана, независно од тога да ли је регистрован за обављање тих активности у складу са законом, по налогу наручиоца, од материјала наручиоца, сматра се да обвезник ПДВ, у складу са чланом 5. став 1. и став 3. тачка 3) Закона, врши промет услуга из области грађевинарства из члана 10. став 2. тачка 3) Закона.

Вредност промета из става 1. овог члана одређује се на дан тог промета.

Повећање, односно смањење вредности промета добара и услуга из става 1. овог члана нема утицај на одређивање да ли се тај промет сматра прометом добара и услуга из области грађевинарства из члана 10. став 2. тачка 3) Закона.

Вредност промета из става 1. овог члана односи се и на делимичну испоруку добара, односно пружање услуга.

Члан 25.

Изузетно од члана 24. овог правилника, добрима и услугама из области грађевинарства, у смислу члана 10. став 2. тачка 3) Закона, независно од вредности, не сматрају се:

1) поправка опреме која чини саставни део објекта, укључујући и поправку делова те опреме;

2) поправка инсталација и делова инсталација из члана 24. став 1. тачка 12) овог правилника;

3) испорука са уградњом, односно уградња елемената за кухиње и купатила (нпр. судопера, радна плоча, висећи елемент, туш кабина, лавабо и др.), као и ормана, полица, библиотека и другог намештаја у објектима;

4) испорука са уградњом, односно уградња уређаја за грејање, односно хлађење;

5) испорука са уградњом, односно уградња система за заливање, односно наводњавање, као и појединих делова тих система;

6) испорука добара и пружање услуга у оквиру уређења зелених површина, укључујући и уређење зелених површина у објектима, односно на објектима.

Уређајима за грејање, односно хлађење из става 1. тачка 4) овог члана сматрају се појединачна добра за грејање, односно хлађење (нпр. клима уређај, расхладна витрина и др.), а не системи за грејање, односно хлађење (централни климатизациони систем, систем за етажно грејање и др.).

Системима за заливање, односно наводњавање из става 1. тачка 5) овог члана сматра се скуп добара који чине тај систем, а нарочито црева, распрскивачи, вентили, пумпе и филтери.

Члан 26.

Ако се уз промет добара и услуга из области грађевинарства, у смислу члана 10. став 2. тачка 3) Закона, врши споредан промет добара, односно услуга, сматра се да је извршен само промет добара и услуга из области грађевинарства, у смислу члана 10. став 2. тачка 3) Закона.

Ако се уз промет добара и услуга који се не сматра прометом добара и услуга из области грађевинарства у смислу члана 10. став 2. тачка 3) Закона, врши споредан промет добара, односно услуга који се сматра прометом добара и услуга из области грађевинарства у смислу члана 10. став 2. тачка 3) Закона, сматра се да је извршен само промет добара и услуга који се не сматра прометом добара и услуга из области грађевинарства у смислу члана 10. став 2. тачка 3) Закона.

IX. НАЧИН И ПОСТУПАК ОДОБРАВАЊА ПОРЕСКОГ ПУНОМОЋСТВА

Члан 27.

Порески пуномоћник страног лица може бити физичко лице, укључујући и предузетника, односно правно лице које испуњава следеће услове, и то:

1) да има пребивалиште, односно седиште у Републици Србији;

2) да је обвезник ПДВ;

3) да је од датума подношења евиденционе пријаве до датума подношења захтева за одобравање пореског пуномоћства протекло најмање 12 месеци;

4) да на дан подношења захтева нема доспеле, а неплаћене обавезе за јавне приходе по основу обављања делатности које утврђује Пореска управа;

5) да није правоснажно осуђено за пореско кривично дело;

6) да му је страно лице дало пуномоћје којим га овлашћује за обављање свих послова у вези са испуњавањем обавеза и остваривањем права које страно лице у складу Законом има као обвезник ПДВ.

Пуномоћје из става 1. тачка 6) овог члана мора бити оверено од стране лица надлежног за оверу (суд, јавни бележник и др.).

Члан 28.

Лице из члана 27. став 1. овог правилника подноси захтев за одобравање пореског пуномоћства Пореској управи – Централи, на Обрасцу ЗOПППДВ – Захтев за одобравање пореског пуномоћства за порез на додату вредност, који је одштампан уз овај правилник и чини његов саставни део.

Захтев из става 1. овог члана садржи нарочито податке о:

1) називу, односно имену и презимену и ПИБ-у, односно ЕБС-у страног лица;

2) имену и презимену одговорног лица у страном правном лицу;

3) адреси седишта, односно пребивалишта страног лица;

4) броју под којим је страно лице евидентирано за обавезу плаћања ПДВ, односно другог облика пореза на потрошњу у држави у којој има седиште, односно пребивалиште и називу надлежног органа;

5) називу, односно имену и презимену пуномоћника;

6) имену и презимену одговорног лица у правном лицу – пуномоћнику;

7) адреси седишта, односно пребивалишта пуномоћника;

8) ПИБ-у, односно ЈМБГ-у пуномоћника;

9) ЈМБГ-у, а у недостатку ЈМБГ-а броју пасоша одговорног лица у правном лицу – пуномоћнику;

10) месту и датуму подношења захтева.

Уз захтев из става 1. овог члана подноси се:

1) доказ о пребивалишту, односно седишту лица којем је страно лице дало пуномоћје из члана 27. став 1. тачка 6) овог правилника;

2) доказ о неосуђиваности за пореско кривично дело;

3) документ којим се потврђује да је страно лице обвезник ПДВ, односно другог облика пореза на потрошњу у држави у којој има седиште, односно пребивалиште;

4) пуномоћје из члана 27. став 1. тачка 6) овог правилника.

Пореска управа – Централа решењем одлучује о захтеву за одобравање пореског пуномоћства у року од 15 дана од дана подношења захтева.

Члан 29.

У случају опозива, односно отказа пуномоћја, лице чије је пуномоћство престало опозивом, односно отказом доставља надлежном пореском органу обавештење о опозиву, односно отказу пуномоћја.

Обавештење из става 1. овог члана доставља се на Обрасцу ООПППДВ – Обавештење о опозиву, односно отказу пореског пуномоћства за порез на додату вредност, који је одштампан уз овај правилник и чини његов саставни део.

Обавештење из става 1. овог члана садржи нарочито податке о:

1) престанку пореског пуномоћства – опозиву или отказу;

2) називу, односно имену и презимену и ПИБ-у, односно ЕБС-у страног лица;

3) имену и презимену одговорног лица у страном правном лицу;

4) адреси седишта, односно пребивалишта страног лица;

5) броју под којим је страно лице евидентирано за обавезу плаћања ПДВ, односно другог облика пореза на потрошњу у држави у којој има седиште, односно пребивалиште и називу надлежног органа;

6) називу, односно имену и презимену пуномоћника;

7) имену и презимену одговорног лица у правном лицу – пуномоћнику;

8) адреси седишта, односно пребивалишта пуномоћника;

9) ПИБ-у, односно ЈМБГ-у пуномоћника;

10) ЈМБГ-у, а у недостатку ЈМБГ-а броју пасоша одговорног лица у правном лицу – пуномоћнику;

11) месту и датуму.

Уз обавештење из става 1. овог члана доставља се и доказ о опозиву, односно отказу пуномоћја.

Даном када је надлежни порески орган примио обавештење из става 1. овог члана престаје пореско пуномоћство.

Ако страно лице у року од 15 дана од дана престанка пореског пуномоћства не одреди другог пуномоћника и у истом року тај пуномоћник не поднесе захтев за одобравање пореског пуномоћства надлежном пореском органу, односно ако надлежни порески орган не одобри пореско пуномоћство том пуномоћнику, надлежни порески орган спроводи поступак брисања из евиденције за ПДВ страног лица у складу са Законом и овим правилником.

Члан 30.

Пореска управа – Централа води регистар пореских пуномоћника и на својој интернет страни објављује податке о:

1) називу, односно имену и презимену пореског пуномоћника;

2) адреси седишта, односно пребивалишта пореског пуномоћника;

3) ПИБ-у, односно ЈМБГ-у пореског пуномоћника;

4) датуму доношења решења којим је одобрено пореско пуномоћство;

5) називу, односно имену и презимену страног лица које има пореског пуномоћника;

6) датуму престанка пореског пуномоћства.

X. УСЛУГЕ У ВЕЗИ СА НЕПОКРЕТНОСТИМА

Члан 31.

Услугама у вези са непокретностима, у смислу члана 12. став 6. тачка 1) Закона, сматрају се само оне услуге које су непосредно повезане са непокретностима.

Сматра се да су услуге непосредно повезане са непокретностима у следећим случајевима:

1) ако се пружају помоћу непокретности у смислу да је непокретност кључна и нужна за пружање услуге;

2) ако се пружају на непокретности или су усмерене ка непокретности, а за циљ имају промену која се односи на непокретност (правну или физичку).

Члан 32.

Услугама из члана 31. овог правилника сматрају се:

1) геодетске услуге;

2) израда пројеката за изградњу објеката или делова објеката на одређеним (унапред познатим) земљишним парцелама, односно за реконструкцију или адаптацију објеката или делова објеката;

3) изградња, реконструкција, адаптација, поправка, одржавање, чишћење и рушење објеката;

4) надзор над извођењем грађевинских радова;

5) надзор, односно обезбеђивање градилишта или објекта у циљу заштите од крађе или штете, коришћењем техничких уређаја или особља;

6) радови на земљишту (нпр. равнање земљишта, уређење и одржавање башти, вртова и других зелених површина), укључујући и услуге из области пољопривреде и шумарства (нпр. орање, сејање, сађење, заливање и ђубрење);

7) процена ризика, односно стања или својстава непокретности (нпр. у циљу процене енергетске ефикасности или погодности за изградњу);

8) процена тржишне вредности непокретности (нпр. за сврху куповине, продаје, осигурања, кредита, зајма, решавања спорова, као и израде анализа пословања, односно имовине субјекта у случају када је процена вредности непокретности претежна у односу на друге активности које се врше у оквиру те анализе);

9) изнајмљивање, односно давање на коришћење непокретности;

10) складиштење, односно смештање добара у случају када је непокретност, односно конкретни део непокретности искључиво намењен за складиштење, односно смештање добара одређеног примаоца услуге;

11) смештај у хотелима, мотелима, камповима и другим угоститељским објектима за смештај, као и право боравка на одређеном месту које произлази из конверзије сувласничког права на временски одређено коришћење непокретности (time-sharing);

12) пренос, уступање, односно одрицање од права да се непокретност употребљава, односно користи, у потпуности или делом, осим из тач. 9), 10) и 11) овог става, укључујући и давање дозвола за лов и риболов, коришћење путева и др;

13) инсталирање или монтажа машина или друге опреме која се после инсталирања или монтаже сматра саставним делом непокретности;

14) одржавање, поправка, контрола и надзор над машинама или другом опремом која је саставни део непокретности;

15) управљање непокретностима (пословним простором, становима и др.) које врши власник или лице које је ангажовао власник;

16) посредовање код продаје, давања у лизинг или изнајмљивања непокретности, као и код успостављања, односно преноса одређених користи од непокретности или стварних права на непокретности (материјалних или нематеријалних), осим посредовања из члана 33. став 1. тачка 4) овог правилника;

17) правне услуге сачињавања одговарајућих докумената – јавнобележничких записа, уговора и др, чији је предмет пренос права располагања на непокретности, изнајмљивање непокретности, успостављање, односно пренос одређених користи од непокретности или стварних права на непокретности (материјалних или нематеријалних), укључујући и грађење, независно од реализације правног посла;

18) друге услуге које су непосредно повезане са непокретношћу у смислу члана 31. овог правилника.

Машинама и другом опремом из става 1. тач. 13) и 14) овог члана сматрају се добра која се инсталирањем или монтажом уграђују у непокретност, а која се не могу одвојити од непокретности без тежег оштећења, знатне физичке промене или мењања природе те непокретности.

Управљање непокретностима из става 1. тачка 15) овог члана је услуга која подразумева обезбеђивање несметане и адекватне употребе, односно коришћења и одржавања непокретности, најчешће као координација надзора, чишћења и другог начина одржавања непокретности, прикупљања закупнине, вођења евиденције о текућим трошковима, оглашавања, учешћа у решавању сукоба између власника и закупаца и др.

Члан 33.

Услугама из члана 31. овог правилника не сматрају се:

1) израда пројеката за изградњу објеката или делова објеката у случају када за изградњу није одређена (унапред позната) земљишна парцела;

2) складиштење, односно смештање добара, осим складиштења, односно смештања добара из члана 32. став 1. тачка 10) овог правилника;

3) оглашавање, укључујући и оглашавање које се врши коришћењем непокретности (билборда, крова или зида зграде и др.);

4) посредовање код смештаја у хотелима, мотелима, камповима и другим угоститељским објектима за смештај;

5) омогућавање приказивања добара или услуга излагачу у одређеном простору (нпр. штанд, тезга и др.) за време одржавања сајмова, односно изложби заједно са другим повезаним услугама (нпр. дизајнирање и уређивање простора, превоз добара, постављање електричних каблова, обезбеђивање уређаја за репродукцију звука или слике, оглашавање и др.);

6) инсталирање или монтажа машина или друге опреме која се после инсталирања или монтаже не сматра саставним делом непокретности;

7) одржавање, поправка, контрола и надзор над машинама или другом опремом која није саставни део непокретности;

8) управљање портфолиом инвестирања у непокретности;

9) правне услуге у вези са непокретностима, осим услуга из члана 32. став 1. тачка 17) овог правилника;

10) друге услуге које нису непосредно повезане са непокретношћу у смислу члана 31. овог правилника.

Правним услугама из става 1. тачка 9) овог члана сматрају се услуге правног саветовања које се односе на сагледавање правних последица уговора чији је предмет пренос права располагања на непокретности, извршавање тог уговора, доказивање постојања таквог уговора, судске спорове у вези непокретности, опорезивање непокретности, укључујући и опорезивање преноса права располагања и других права на непокретности, хипотеку, поступак стечаја, односно ликвидације и друге правне услуге које нису непосредно повезане са непокретношћу у смислу члана 31. овог правилника.

XI. УСЛУГЕ ПРЕДАЈЕ ЈЕЛА И ПИЋА ЗА КОНЗУМАЦИЈУ НА ЛИЦУ МЕСТА

Члан 34.

Услугама предаје јела и пића за конзумацију на лицу места, у смислу члана 12. став 6. тачка 4) подтачка (5) Закона, сматрају се услуге предаје припремљене или неприпремљене хране, пића или хране и пића, за људску потрошњу, уз додатне услуге које омогућавају њихову тренутну потрошњу (сервирање, послуживање и др.), независно од тога да ли се конзумација врши у угоститељском објекту у којем је храна припремљена, у угоститељском објекту у којем храна није припремљена, у пословном или стамбеном простору примаоца услуга или на другом месту.

Предаја хране, пића, или хране и пића, са или без превоза, али без додатних услуга које омогућавају њихову тренутну потрошњу, не сматра се услугом предаје јела и пића за конзумацију на лицу места из става 1. овог члана, већ се сматра испоруком добара.

Додатним услугама које омогућавају тренутну потрошњу хране и пића, у смислу ст. 1. и 2. овог члана, не сматрају се услуге сервирања и послуживања хране и пића у објекту пекаре.

XII. ПРЕВОЗНА СРЕДСТВА

Члан 35.

Превозним средствима, у смислу члана 12. став 6. тач. 5), 6) и тачка 7) подтачка (8) Закона, сматрају се возила и друга добра намењена превозу лица или ствари, са или без мотора.

Превозним средствима из става 1. овог члана сматрају се нарочито:

1) друмска возила, и то: аутобус, минибус, камион, возило за комбиновани превоз лица и ствари, путнички аутомобил, мопед, мотоцикл, трицикл, четвороцикл, бицикл, камп кућица и камп приколица;

2) приколице и полуприколице;

3) железнички вагони;

4) пловила, и то: брод, јахта, чамац, баржа и скела;

5) ваздухоплови, и то: авион, хеликоптер и једрилица, укључујући параглајдер и балон;

6) возила посебно намењена превозу болесних и повређених лица;

7) трактори и мотокултиватори;

8) инвалидска колица.

Возила која нису намењена превозу лица или ствари (нпр. железничко вучно возило, брод тегљач, брод потискивач, покретни кран, виљушкар, багер, комбајн, тркачки аутомобили и др.), као и контејнери, палете и сл., не сматрају се превозним средствима из става 1. овог члана.

XIII. УСЛУГЕ ТЕЛЕКОМУНИКАЦИЈА, УСЛУГЕ ПРУЖЕНЕ ЕЛЕКТРОНСКИМ ПУТЕМ, КРИТЕРИЈУМ И ПРЕТПОСТАВКЕ ЗА ОДРЕЂИВАЊЕ МЕСТА СЕДИШТА, СТАЛНЕ ПОСЛОВНЕ ЈЕДИНИЦЕ, ПРЕБИВАЛИШТА ИЛИ БОРАВИШТА ПРИМАОЦА УСЛУГА ТЕЛЕКОМУНИКАЦИЈА, РАДИЈСКОГ И ТЕЛЕВИЗИЈСКОГ ЕМИТОВАЊА И УСЛУГА ПРУЖЕНИХ ЕЛЕКТРОНСКИМ ПУТЕМ

1. Услуге телекомуникација

Члан 36.

Услугама телекомуникација, у смислу члана 12. став 6. тачка 7) подтачка (10) Закона, сматрају се услуге које се односе на пренос, емитовање или пријем сигнала, речи, слика и звукова или информација било које врсте путем жице, радија, оптичких или других електромагнетних система, укључујући и с тим повезан пренос или уступање права коришћења капацитета за такав пренос, емитовање или пријем, као и услуге омогућавања приступа глобалним информационим мрежама.

2. Услуге пружене електронским путем

Члан 37.

Услугама пруженим електронским путем, у смислу члана 12. став 6. тачка 7) подтачка (12) Закона, сматрају се услуге које су пружене посредством интернета или електронске мреже, чије је пружање аутоматизовано уз минимално људско ангажовање и које не би било могуће без постојања информационе технологије, а нарочито:

1) испорука веб страна, чување и одржавање веб страна;

2) испорука програма и њихово ажурирање, даљинско одржавање програма и рачунарске опреме;

3) испорука слика, текстова, и информација и омогућавање приступа базама података, као и архивирања база података;

4) испорука аудио и видео записа, као и испорука игара, укључујући и игре на срећу;

5) испорука политичких, културних, уметничких, спортских, научних, образовних и забавних емисија и догађаја, у току или након снимања;

6) услуге из области учења на даљину.

Услугама пруженим електронским путем, у смислу члана 12. став 6. тачка 7) подтачка (12) Закона, не сматра се испорука дневних новина и монографских и серијских публикација из члана 23. став 2. тач. 8) и 9) Закона.

Ако пружалац и прималац услуга комуницирају путем електронске поште, та комуникација не сматра се прометом услуга пружених електронским путем.

3. Критеријум и претпоставке за одређивање места седишта, сталне пословне јединице, пребивалишта или боравишта примаоца услуга телекомуникација, радијског и телевизијског емитовања и услуга пружених електронским путем, као и начин њихове примене

Члан 38.

Критеријумом за одређивање места седишта, сталне пословне јединице, пребивалишта или боравишта примаоца услуга телекомуникација, радијског и телевизијског емитовања и услуга пружених електронским путем из члана 12. став 13. Закона сматра се физичко присуство примаоца тих услуга на одређеној локацији пружаоца услуга.

Члан 39.

Ако је физичко присуство примаоца услуге – пореског обвезника или лица које није порески обвезник у смислу члана 12. Закона неопходно на одређеној локацији пружаоца услуге да би му услуга била пружена (нпр. телефонска говорница, бежично приступно место, интернет кафе и др.), сматра се да прималац услуге има седиште, сталну пословну јединицу, пребивалиште или боравиште на тој локацији.

Ако се локација из става 1. овог члана налази на броду, летилици, односно возу који врши превоз лица, сматра се да се та локација налази у месту поласка брода, летилице, односно воза.

Члан 40.

Ако физичко присуство примаоца услуге – лица које није порески обвезник у смислу члана 12. Закона није неопходно на одређеној локацији пружаоца услуге да би му услуга била пружена, сматра се да прималац услуге има седиште, пребивалиште или боравиште у:

1) месту где се налази прикључак за фиксну мрежу – за услуге које се пружају преко фиксне мреже;

2) држави која је идентификована путем националног позивног броја SIM картице која се користи за пријем услуга – за услуге које се пружају преко мобилне мреже;

3) месту где се налази декодер или сличан уређај, а ако то место није познато, у месту у које је послат читач картице неопходан за гледање садржаја са циљем да тамо буде коришћен, под условом да се у том месту не користи фиксна мрежа;

4) месту које је одредио пружалац услуга на основу најмање два непротивречна доказа, осим за услуге из тач. 1), 2) и 3) овог става.

Доказима из става 1. тачка 4) овог члана сматрају се нарочито:

1) адреса примаоца услуга за пријем рачуна;

2) интернет протокол (IP) адреса уређаја коришћеног од стране примаоца услуга или место утврђено геолокацијом;

3) банковни подаци (податак о месту у којем је отворен банковни рачун који се користи за плаћање услуга или адреса примаоца услуга за пријем рачуна која је достављена банци);

4) мобилни код земље (MCC) интернационалног идентификационог броја корисника (IMSI) који се налази на SIM картици примаоца услуге;

5) место прикључка фиксне мреже примаоца услуга путем које се услуга пружа;

6) друге информације од значаја за обављање промета (нпр. јединствени механизми плаћања, раније трансакције примаоца услуга, место продаје поклон ваучера, поклон ваучери везани за земљу издавања, документација трећег лица пружаоца платних услуга, потврда издата од стране самог примаоца услуга и др.).

Више других информација из става 2. тачка 6) овог члана сматра се једним доказом у смислу овог правилника.

Члан 41.

Изузетно од члана 39. и члана 40. став 1. тач. 1), 2) и 3) овог правилника, ако пружалац услуга поседује најмање три непротивречна доказа из члана 40. став 2. овог правилника, који указују да се местом у којем прималац услуга има седиште, сталну пословну јединицу, пребивалиште или боравиште сматра друго место у односу на место утврђено у складу са чланом 39. и чланом 40. став 1. тач. 1), 2) и 3) овог правилника, пружалац услуга може сматрати да је место промета услуга из члана 39. и члана 40. став 1. тач. 1), 2) и 3) овог правилника место утврђено на основу тих доказа.

XIV. НАЧИН УТВРЂИВАЊА ПОРЕСКЕ ОСНОВИЦЕ КОД ПРОМЕТА КОЈИ СЕ ВРШИ УЗ НАКНАДУ

Члан 42.

Пореска основица (у даљем тексту: основица) код промета добара или услуга јесте износ накнаде (у новцу, стварима или услугама) коју обвезник ПДВ прима или треба да прими за испоручена добра или пружене услуге од примаоца добара или услуга или трећег лица, у коју није укључен ПДВ.

Члан 43.

У износ накнаде из члана 42. овог правилника урачунавају се и субвенције и друга примања (у даљем тексту: субвенције), која Република Србија, аутономна покрајина или локална самоуправа преноси обвезнику ПДВ, директно или индиректно, а која чине накнаду, односно део накнаде за промет добара или услуга, осим новчаних средстава која се исплаћују на име подстицаја у функцији остваривања циљева одређене политике у складу са законом.

У основицу се урачунавају акцизе, царине, друге увозне дажбине, као и остали јавни приходи, са изузетком ПДВ, као и сви споредни трошкови обвезника ПДВ које зарачунава примаоцу добара или услуга.

Порез по одбитку, као јавни приход из става 2. овог члана, урачунава се у основицу за промет добара или услуга, независно од тога да ли је на дан настанка пореске обавезе за промет добара или услуга настала и обавеза обрачунавања и плаћања пореза по одбитку у складу са законом којим се уређује порез по одбитку.

Члан 44.

Основица садржи вредност амбалаже, и то:

1) неповратне (једнократне) амбалаже;

2) повратне амбалаже коју обвезник ПДВ зарачунава примаоцу добара.

Повратном амбалажом из става 1. тачка 2) овог члана сматра се амбалажа која се, после враћања, поново употребљава за исту намену.

Ако се повратна амбалажа не врати у уговореном року, сматра се да је истеком тог рока дошло до промета повратне амбалаже, а не до измене основице у смислу члана 21. Закона.

Члан 45.

Основица не садржи:

1) попусте и друга умањења цене, који се примаоцу добара или услуга одобравају у моменту тог промета добара или услуга, односно у моменту издавања рачуна за тај промет;

2) износе које обвезник ПДВ наплаћује у име и за рачун другог, ако те износе преноси лицу у чије име и за чији рачун је извршио наплату и ако су ти износи посебно евидентирани;

3) износе које обвезник ПДВ потражује за издатке које је платио у име и за рачун примаоца добара или услуга, ако су ти износи посебно евидентирани.

Обвезник ПДВ посебно евидентира износе из става 1. тач. 2) и 3) овог члана тако што у својој евиденцији прописаној овим правилником обезбеђује податке о тим износима.

У рачуну који обвезник ПДВ издаје за промет добара или услуга посебно се исказују износи из става 1. тач. 2) и 3) овог члана.

Члан 46.

Ако за промет добара или услуга, за који је прималац добара или услуга порески дужник, није познат износ основице на дан настанка пореске обавезе, у складу са Законом, порески дужник утврђује основицу проценом (нпр. на основу података о истим или сличним прометима добара или услугама извршених у претходном периоду, на основу елемената из уговора и др.).

Ако се утврђена основица из става 1. овог члана разликује од основице на дан настанка пореске обавезе, сматра се да је дошло до измене основице у смислу члана 21. Закона.

Члан 47.

Ако се накнада не остварује у новцу, већ у добрима или услугама, основицом се сматра тржишна вредност добара или услуга који се добијају на име накнаде на дан њиховог промета, у коју није укључен ПДВ.

Ако се накнада остварује делом у новцу, а делом у добрима или услугама, основицом се сматра збир новчаног износа и тржишне вредности добара или услуга који се добијају на име дела накнаде на дан њиховог промета, у који није укључен ПДВ.

Ако за промет добара или услуга на дан настанка пореске обавезе у складу са Законом није позната тржишна вредност добара или услуга који се добијају на име накнаде или дела накнаде, основица за обрачунавање ПДВ за промет добара или услуга утврђује се као тржишна вредност добара или услуга које ће, као накнаду или део накнаде, обвезник ПДВ остварити за свој промет, у коју није укључен ПДВ, на дан настанка пореске обавезе за тај промет.

Ако се тржишна вредност добара или услуга из става 3. овог члана разликује од тржишне вредности добара или услуга на дан њихове испоруке, сматра се да је дошло до измене основице у смислу члана 21. Закона.

Члан 47а

Тржишном вредношћу на основу које се утврђује основица за обрачунавање ПДВ за промет добара и услуга из члана 17. ст. 5. и 6. и члана 17б Закона сматра се укупни износ који би купац добара, односно прималац услуга платио у тренутку промета добара, односно услуга независном добављачу за промет у Републици Србији.

Независним добављачем из става 1. овог члана сматра се лице које није повезано лице у смислу члана 17б став 2. Закона са лицем које врши промет добара, односно услуга из става 1. овог члана.

Ако се за конкретна добра, односно услуге не може утврдити тржишна вредност, тржишна вредност утврђује се за слична добра или услуге.

Сличним добрима, односно услугама из става 3. овог члана сматрају се она добра, односно услуге које припадају истој врсти добара, односно услуга за које се не може утврдити тржишна вредност и чије су карактеристике битне за одређивање тржишне вредности истоветне карактеристикама добара, односно услуга за које се не може утврдити тржишна вредност.

Ако се тржишна вредност не може утврдити ни за слична добра, односно услуге, тржишном вредношћу сматра се:

1) за промет добара, износ који није нижи од набавне цене тих или сличних добара, а ако је та цена непозната, укупан износ утврђених трошкова у тренутку испоруке;

2) за промет услуга, износ који није нижи од укупног износа утврђених трошкова пружања услуге које сноси порески обвезник.

Укупним износом утврђених трошкова за промет добара, односно услуга из става 5. овог члана сматра се цена коштања тих или сличних добара, односно услуга.

XV. НАЧИН УТВРЂИВАЊА ПОРЕСКЕ ОСНОВИЦЕ У СЛУЧАЈУ ПРЕВОЗА ПУТНИКА АУТОБУСИМА КОЈИ ВРШИ СТРАНИ ПРЕВОЗНИК

Члан 48.

Основица за обрачунавање ПДВ у случају превоза путника аутобусима који врши лице које нема место стварне управе у Републици Србији (у даљем тексту: страни превозник) утврђује се као просечна накнада превоза за сваки појединачни превоз аутобусом, сагласно члану 18. став 4. Закона, у складу са овим правилником.

Аутобусом из става 1. овог члана, сматра се аутобус, минибус и комби возило.

Члан 49.

Просечна накнада превоза из члана 48. став 1. овог правилника утврђује се тако што се просечан износ вредности km/путник од 0,045 евра помножи са бројем путника који путују аутобусом и бројем километара који аутобус прелази преко територије Републике Србије.

Члан 50.

Просечну накнаду превоза утврђује надлежни царински орган приликом уласка аутобуса на територију Републике Србије, о чему издаје потврду.

Потврда из става 1. овог члана садржи податке о називу страног превозника, земљи регистрације и регистарској ознаци, броју путника, броју километара које аутобус прелази на територији Републике Србије, износу накнаде, као и износу обрачунатог и плаћеног ПДВ.

Копију потврде из става 1. овог члана надлежни царински орган задржава за своје потребе.

Просечна накнада из става 1. овог члана утврђује се и приликом напуштања аутобуса територије Републике Србије ако страни превозник надлежном царинском органу не стави на увид оригинал потврде става 1. овог члана издате за превоз у току.

XVI. НАЧИН ИЗМЕНЕ ПОРЕСКЕ ОСНОВИЦЕ

Члан 51.

Обвезник ПДВ мења, односно може да измени основицу за извршени промет добара или услуга у складу са Законом.

Измена основице врши се у пореском периоду у којем је наступила измена.

Члан 52.

Ако се основица за опорезиви промет добара или услуга накнадно повећа, обвезник ПДВ који је извршио промет добара или услуга, односно други порески дужник у складу са Законом, дужан је да обрачуна ПДВ на износ за који је повећана основица.

Члан 53.

Ако се основица за опорезиви промет добара или услуга накнадно смањи, обвезник ПДВ који је извршио промет добара или услуга, а који је порески дужник за тај промет у складу са Законом, може да смањи износ обрачунатог ПДВ ако поседује обавештење обвезника ПДВ којем је извршио промет добара или услуга да је извршио исправку одбитка претходног пореза, односно да обрачунати ПДВ није користио као претходни порез.

Ако је промет добара или услуга из става 1. овог члана извршен обвезнику ПДВ, односно другом лицу које нема право на одбитак претходног пореза, обвезник ПДВ може да смањи основицу и износ обрачунатог ПДВ ако поседује документ о смањењу основице издат у складу са овим правилником, односно други документ о смањењу накнаде за промет добара или услуга издат од стране обвезника ПДВ који је извршио промет добара или услуга, а потврђен од стране примаоца добара или услуга.

Члан 54.

Ако се основица за опорезиви промет добара или услуга који је извршио обвезник ПДВ накнадно смањи, прималац добара или услуга који је порески дужник за тај промет, може да смањи износ обрачунатог ПДВ ако је исправио одбитак претходног пореза и ако му је обвезник ПДВ који је извршио тај промет доставио документ о смањењу основице у складу са овим правилником.

Ако се основица за опорезиви промет добара или услуга који је извршило страно лице које није обвезник ПДВ у Републици Србији накнадно смањи, прималац добара или услуга који је порески дужник за тај промет, може да смањи износ обрачунатог ПДВ ако је исправио одбитак претходног пореза и ако поседује документ којим се потврђује да је смањена накнада за промет добара или услуга.

Услов који се односи на исправку одбитка претходног пореза из ст. 1. и 2. овог члана не примењује се у случају када порески дужник није користио обрачунати ПДВ као претходни порез.

Изузетно од ст. 1. и 2. овог члана, прималац добара или услуга који је порески дужник за промет добара или услуга, а који нема право на одбитак претходног пореза по основу тог промета, може да смањи износ обрачунатог ПДВ ако поседује документ о смањењу основице у складу са овим правилником, односно други документ којим се потврђује да је смањена накнада за промет добара или услуга издат од стране лица које је извршило промет добара или услуга – обвезника ПДВ или страног лица које није обвезник ПДВ у Републици Србији, а потврђен од стране примаоца добара или услуга.

Члан 55.

До измене основице нарочито долази због:

1) накнадног зарачунавања трошкова који се односе на извршени промет добара или услуга;

2) накнадног попуста у цени за извршени промет добара или услуга;

3) враћања добара:

(1) којима је период уобичајене употребе протекао (ремитенда), односно којима је истекао или истиче рок трајања одређен од стране произвођача,

(2) које се врши у складу са законом којим се уређује заштита потрошача,

(3) због рекламације, односно раскида уговора у складу са законом, под условом да обвезник ПДВ који је извршио промет добара поседује о томе неспорне доказе,

(4) која се у складу са чланом 44. овог правилника сматрају повратном амбалажом, а чија је вредност била зарачуната примаоцу добара;

4) накнадног испуњавања услова за остваривање пореског ослобођења са правом на одбитак претходног пореза за промет из члана 24. став 1. тач. 2), 3) и 4) Закона;

5) разлике између износа основице утврђеног проценом и износа основице у смислу члана 46. овог правилника;

6) разлике између тржишне вредности добара и услуга који се добијају на име накнаде за промет добара и услуга на дан тог промета и тржишне вредности тих добара и услуга на дан њихове испоруке у смислу члана 47. овог правилника;

7) измене по основу смањења или непостојања пореза по одбитку због накнадног стицања права на примену уговора о избегавању двоструког опорезивања важећег на дан настанка пореске обавезе за ПДВ, који је урачунат у основицу.

Добрима којима истиче рок трајања из става 1. тачка 3) подтачка (1) овог члана сматрају се добра којима је истекло најмање две трећине рока трајања, а до истека рока трајања је остало још највише два месеца.

Члан 56.

До измене основице нарочито не долази:

1) у случају када је накнада за промет добара или услуга изражена у страној валути а вредност динара у односу на страну валуту на дан настанка пореске обавезе у складу са Законом се разликује од вредности динара у односу на страну валуту на дан плаћања те накнаде, под условом да је при утврђивању основице и обрачунатог ПДВ и наплати накнаде примењена иста врста курса динара (куповни, средњи или продајни) исте банке;

2) ако се вредност динара у односу на страну валуту на дан настанка пореске обавезе у складу са Законом разликује од вредности динара у односу на страну валуту на дан настанка обавезе плаћања пореза по одбитку у складу са законом којим се уређује порез по одбитку;

3) ако се накнадно смањи новчани износ накнаде за извршени промет добара или услуга на име противчинидбе извршене од стране примаоца добара или услуга, односно трећег лица (нпр. позиционирање добара, преузимање обавезе да се изврши превоз туђе робе, преузимање обавезе да се добра набављају од одређеног лица).

Члан 57.

Измена основице за увоз добара, који се опорезује ПДВ, врши се у складу са царинским прописима на основу правноснажног решења царинског органа.

XVII. ПРОМЕТ ДОБАРА И УСЛУГА И УВОЗ ДОБАРА КОЈИ СЕ ОПОРЕЗУЈЕ ПО ПОСЕБНОЈ СТОПИ ПДВ

Члан 58.

Хлебом, у смислу члана 23. став 2. тачка 1) Закона, сматрају се све врсте хлеба, независно од назива, облика, тежине и паковања, укључујући и тост хлеб.

Пекарским производима, у смислу члана 23. став 2. тачка 1) Закона, сматрају се све врсте пецива, укључујући и пуњена пецива, бурек – пита, симит, погачице, крофне и слични производи, мекике и слични производи, переце и ђевреци, грисини, пењерлије, коре за питу и коре за гибаницу.

Ако се производи из става 2. овог члана, стављају у промет у оригиналном паковању, сматрају се пекарским производима ако им је рок трајања до седам дана.

Пекарским производима сматрају се и производи из ст. 2. и 3. овог члана када се стављају у промет у смрзнутом стању, независно од рока трајања.

Млеком, у смислу члана 23. став 2. тачка 1) Закона, сматра се кравље, овчије, козје и бивоље млеко, које се у промет ставља као термички необрађено, термички обрађено пастеризовано или стерилизовано, кондензовано млеко, млеко у праху и млеко за одојчад.

Млечним производима, у смислу члана 23. став 2. тачка 1) Закона, сматрају се ферментисани производи од млека који се у промет стављају као јогурт, кисело млеко, ферментисани производи од млека са пробиотским бактеријама, кефир, остали ферментисани производи од млека и ферментисани млечни напици, као и млечни напици, у смислу прописа којима се уређује квалитет производа од млека и стартер култура.

Брашном, у смислу члана 23. став 2. тачка 1) Закона, сматра се брашно од пшенице или наполице, ражи, кукуруза, јечма, овса, хељде, проса, пиринча, као и безглутенско брашно.

Шећером, у смислу члана 23. став 2. тачка 1) Закона, сматра се шећер од шећерне репе, односно шећерне трске који се ставља у промет као кристални, обликовани (коцка или други облици), шећер у праху (млевени) и шећер у течном облику.

Јестивим масноћама животињског и биљног порекла, у смислу члана 23. став 2. тачка 1) Закона, сматрају се јестива свињска маст, живинска масноћа, масноћа од говеда, оваца и коза, као и масти и уља од риба и морских сисара и биљне масти.

Медом, у смислу члана 23. став 2. тачка 1) Закона, сматра се природни мед.

Члан 59.

Свежим, расхлађеним и смрзнутим месом, у смислу члана 23. став 2. тачка 2) Закона, сматра се свеже, расхлађено и смрзнуто месо од говеда, коња, свиња, оваца, коза, живине и домаћих зечева (кунића).

Члан 60.

Житарицама, у смислу члана 23. став 2. тачка 2а) Закона, сматрају се пшеница и наполица, раж, јечам, овас, кукуруз, пиринач, хељда и просо, у зрну, независно од тога да ли је зрно ових житарица неољуштено, ољуштено или на други начин обрађено.

Сунцокретом, у смислу члана 23. став 2. тачка 2а) Закона, сматра се семе (зрно) сунцокрета, неољуштено, ољуштено, ломљено или дробљено.

Сојом, у смислу члана 23. став 2. тачка 2а) Закона, сматра се соја у зрну, укључујући ломљену или дробљену.

Шећерном репом, у смислу члана 23. став 2. тачка 2а) Закона, сматра се шећерна репа која је свежа, осушена, млевена, немлевена и др.

Уљаном репицом, у смислу члана 23. став 2. тачка 2а) Закона, сматра се семе уљане репице, укључујући ломљено или дробљено.

Члан 61.

Ортотичким и протетичким средствима, у смислу члана 23. став 2. тачка 4) Закона, сматрају се:

1) протезе за удове:

(1) протеза након делимичне ампутације стопала,

(2) протеза након ампутације стопала,

(3) потколена протеза – привремена,

(4) потколена протеза – пластична,

(5) потколена протеза – дрвена,

(6) потколена протеза – скелетна,

(7) потколена протеза за купање,

(8) протеза након дезартикулације зглоба колена,

(9) натколена протеза – привремена,

(10) натколена протеза – пластична,

(11) натколена протеза – дрвена,

(12) натколена протеза – скелетна,

(13) натколена протеза – након дезартикулације зглоба кука,

(14) протеза након делимичне ампутације прстију,

(15) протеза за парцијалну ампутацију шаке,

(16) подлакатна протеза функционална – механичка,

(17) подлакатна протеза функционална – миоелектрична,

(18) протеза након дезартикулације зглоба лакта,

(19) надлактна протеза – естетска (скелетна),

(20) надлактна протеза – функционална механичка,

(21) надлактна протеза – функционална хибридна,

(22) механичка протеза након дезартикулације зглоба рамена;

2) естетске протезе:

(1) протеза за лице – (епитеза),

(2) протеза за нос – (епитеза),

(3) протеза за ухо (епитеза),

(4) протеза после ампутације дојке, као и ортопедски грудњак за грудну протезу,

(5) медицинске перике;

3) ортозе:

(1) ортоза за вратну кичму,

(2) ортоза за грудну кичму и за грудни појас,

(3) ортоза за вратну, грудну, слабинско-крсну кичму (корективна),

(4) ортоза за грудну и слабинско-крсну кичму,

(5) ортоза за слабинско-крсну кичму,

(6) ортоза за раме,

(7) ортоза за раме и лакат,

(8) ортоза за лакат, раме и ручни зглоб,

(9) ортоза за лакат,

(10) ортоза за ручни зглоб, шаку и прсте (функционална),

(11) ортоза за шаку,

(12) ортоза за кук,

(13) ортоза за кук, колено, глежањ и стопало,

(14) ортоза за колено, глежањ и стопало,

(15) ортоза за глежањ и стопало,

(16) ортоза за глежањ,

(17) штитник за колено,

(18) орто-протеза за изједначавање дужине доњих удова;

4) ортопедска обућа и улошци:

(1) ортопедске ципеле,

(2) ципеле за особе оболеле од шећерне болести,

(3) ортопедски улошци;

5) инвалидска колица и остала помагала за кретање, стајање и седење:

(1) собна колица,

(2) тоалетна колица,

(3) теренска колица,

(4) колица за децу,

(5) колица за активне особе,

(6) колица за погон са једном руком,

(7) колица са посебним додацима,

(8) колица на електромоторни погон,

(9) колица на моторни погон,

(10) делови за инвалидска колица,

(11) акумулатор и пуњач акумулатора за електромоторна колица,

(12) трицикл за особе са хендикепом, децу и одрасле,

(13) преносно посебно седиште са колицима,

(14) обичан сталак,

(15) штаке,

(16) ортопедски штап,

(17) ортопедски штап са кривином,

(18) штап са три ослонца,

(19) штап са четири ослонца,

(20) гуме за штаке, штапове, сталак и дубак,

(21) дубак или сталак за ходање – обичан,

(22) дубак или сталак за ходање – са точковима,

(23) столица за моторично оштећену децу,

(24) терапеутски ваљак за моторично оштећено дете до 15 година старости,

(25) терапеутска лопта за моторично оштећено дете до 15 година старости,

(26) терапеутска даска за разгибавање за моторично оштећено дете до 15 година старости,

(27) терапеутски подметач за моторично оштећено дете до 15 година старости,

(28) постеља за неговање са улошком,

(29) трапез за окретање,

(30) болнички кревет,

(31) болнички кревет са трапезом,

(32) сигурносна ограда за постељу (за једну страну),

(33) сточић за болесничку постељу,

(34) преносиви настављиви наслон за леђа,

(35) собна дизалица,

(36) хидраулична дизалица за непокретне;

6) електрични стимулатори и остали апарати:

(1) функционални електрични стимулатор – једноканални,

(2) функционални електрични стимулатор – двоканални,

(3) електрични стимулатор – континентични,

(4) распршивач ваздуха – инхалатор (електрични),

(5) мерач протока ваздуха,

(6) концентратор кисеоника или други извори кисеоника,

(7) апарат за одржавање сталног притиска у дисајним путевима (СРАР);

7) санитарна помагала:

(1) дизалица за купатило,

(2) седиште за купатило и за туш кабину,

(3) наставак за тоалетну шкољку;

8) подлоге против декубитиса:

(1) антидекубитус душек,

(2) подметач за постељу,

(3) подметач за седиште,

(4) антидекубитни јастук,

(5) подметач за удове;

9) појасеви за килу:

(1) појас за трбушну килу,

(2) појас за труднице,

(3) суспензоријум,

(4) утега у случају настајања умбиликалне, ингвиналне или феморалне киле;

10) помагала код вештачки изведених црева:

(1) кеса за стому,

(2) кеса за стому са уграђеном диск подлогом,

(3) појас за стому,

(4) пресвлака за сабирну кесу,

(5) запушач за стому,

(6) иригациони систем,

(7) диск подлоге за стому,

(8) паста и прах за негу стоме,

(9) ректикон;

11) помагала код тешкоћа са мокрењем:

(1) урин кесе,

(2) диск подлога за стому,

(3) скупљач мокраће (уринал),

(4) уринрецептор,

(5) урин кеса са уграђеном диск подлогом,

(6) самолепиви уринални кондом,

(7) стални урин катетер или ПВЦ урин катетер за једнократну употребу,

(8) папирне пелене и улошци за одрасле,

(9) вагикон;

12) помагала за лечење шећерне и других болести:

(1) апарати за одређивање шећера у крви,

(2) механички ињектор,

(3) аутоматски шприц са иглама за инсулин,

(4) пластични шприцеви и игле за једнократну употребу,

(5) дијагностичке траке,

(6) опружна (еластична) направа,

(7) ланцета,

(8) шприц за ињекције, касета и пинцета,

(9) пулсативна пумпа са потрошним материјалом за употребу;

13) каниле:

(1) ендотрахеална канила метална или пластична за једнократну или вишекратну употребу,

(2) транстрахеални катетер назални или бизални за једнократну или вишекратну употребу,

(3) пластични тубуси;

14) остала техничка помагала:

(1) рукавице за вожњу колица (пар),

(2) еластичне рукавице,

(3) естетске рукавице,

(4) навлака за патрљак,

(5) еластични завој,

(6) гумене или еластичне чарапе;

15) помагала за слепе и слабовидне:

(1) стакла за корекцију,

(2) млечна стакла,

(3) лентикуларна стакла,

(4) мултифокална – вишежаришна стакла,

(5) органска стакла – пластика,

(6) стакло за повећање – лупа,

(7) систем сочива – телескопске наочаре,

(8) призматична стакла,

(9) затамњена стакла,

(10) оквир за наочаре,

(11) контактна сочива – тврда,

(12) контактна сочива – полутврда (гаспермеабилна),

(13) контактна сочива – мека,

(14) терапијска контактна сочива,

(15) тамне наочаре са бочним штитницима,

(16) Брајева писаћа машина,

(17) ултразвучни штап за слепе,

(18) бели штап за слепе,

(19) пуна очна протеза од акрилата,

(20) пуна очна протеза од стакла,

(21) љуспаста очна протеза,

(22) делимична љуспаста протеза,

(23) орбитална очна протеза,

(24) мобилна орбитална очна протеза,

(25) очна протеза са уграђеним магнетом,

(26) репродуктор,

(27) Брајев сат за слепе (ручни или џепни);

16) слушни апарати:

(1) слушни апарат – иза уха,

(2) слушни апарат – у уху,

(3) слушни апарат који проводи звук кроз кост,

(4) џепни слушни апарат,

(5) апарат за боље споразумевање,

(6) апарат за омогућавање гласа и говора,

(7) апарат за допуну (алтернативно) споразумевање,

(8) олива за слушни апарат;

17) стоматолошке надокнаде:

(1) ортодонски апарат,

(2) протезе (парцијалне и тоталне) покретне и непокретне,

(3) стоматолошке надокнаде код урођених и стечених аномалија орофацијалног система,

(4) парадентална шина од метала.

Члан 62.

Медицинским средствима – производима који се хируршки уграђују у организам, у смислу члана 23. став 2. тачка 4) Закона, сматрају се:

1) имплантати:

(1) имплантати у ортопедији,

(2) имплантати у општој и пластичној хирургији,

(3) имплантати у кардиологији и кардиохирургији,

(4) имплантати у неурологији и неурохирургији,

(5) имплантати у офталмологији,

(6) имплантати у оториноларингологији,

(7) имплантати у радиологији,

(8) имплантати у гинекологији,

(9) имплантати у стоматологији,

(10) имплантати у васкуларној хирургији,

(11) имплантати у максилофацијалној хирургији;

2) пачеви (замена за људско ткиво);

3) клипсеви;

4) пуденси (пумпице);

5) аерационе цевчице;

6) хируршки шавни материјал;

7) сонде и тубуси;

8) катетери и дренови;

9) кесе за крв;

10) оксигенатори.

Члан 63.

Материјалом за дијализу, у смислу члана 23. став 2. тачка 5) Закона, сматрају се:

1) апарати за дијализу;

2) дијализатори;

3) AV линија за дијализу;

4) раствори за дијализу;

5) игле за дијализу;

6) систем за инфузију;

7) средства за дезинфекцију апарата, материјала, коже и руку;

8) филтери за високо пречишћену воду и други филтери неопходни за рад дијализне машине;

9) формалдехид;

10) таблетирана со (NaCl);

11) кесе са раствором за перитонеумску дијализу;

12) линије за повезивање са празном кесом;

13) међукатетер;

14) клеме (штипаљка);

15) реинфузиона линија и течност;

16) систем за кружно испирање дијализатора;

17) стерилне заштитне капице за искључење са перитонеумске дијализе.

Члан 64.

Ђубривима, у смислу члана 23. став 2. тачка 6) Закона, сматрају се ђубрива животињског или биљног порекла, непомешана или међусобно помешана или хемијски обрађена, ђубрива добијена мешањем или хемијском обрадом производа животињског или биљног порекла, минерална и хемијска ђубрива (азотна, фосфорна, калијумова и др.), као и микробиолошка ђубрива.

Средствима за заштиту биља, у смислу члана 23. став 2. тачка 6) Закона, сматрају се, хемијска и биолошка средства којима се спречава појава или сузбијају биљне болести и штеточине и корови.

Семеном за репродукцију, у смислу члана 23. став 2. тачка 6) Закона, сматра се семе за репродукцију биљака и животиња.

Потпуном смешом за исхрану стоке, у смислу члана 23. став 2. тачка 6) Закона, сматра се смеша за исхрану стоке која служи за подмирење свих потреба животиња у хранљивим материјама, у складу са прописима којима се уређује квалитет хране за животиње.

Допунском смешом за исхрану стоке, у смислу члана 23. став 2. тачка 6) Закона, сматра се смеша за исхрану стоке која својим хранљивим материјама треба да употпуни хранива са којима се меша, у складу са прописима којима се уређује квалитет хране за животиње.

Живом стоком, у смислу члана 23. став 2. тачка 6) Закона, сматрају се говеда, коњи, свиње, овце, козе, живина, домаћи зечеви (кунићи), риба и пчеле.

Члан 65.

Уџбеницима, у смислу члана 23. став 2. тачка 7) Закона, сматрају се: