Садржај

- 1. Услуге повезане са увозом добара

- 2. Слање или отпремање добара у иностранство

- 3. Слободне зоне, царинско складиштење и слободне царинске продавнице

- 4. Услуге оплемењивања, оправке или уградње

- 5. Услуге повезане са извозом, транзитом и привременим увозом добара

- 6. Међународни превоз лица у ваздушном саобраћају, испоруке летилица и промет добара и услуга намењених непосредним потребама летилица

- 7. Међународни превоз лица бродовима у речном саобраћају, испоруке бродова и промет добара и услуга намењених непосредним потребама бродова

- 8. Дипломатска и конзуларна представништва и међународне организације

- 9. Уговори о донацији, уговори о кредиту, односно зајму и други међународни уговори

- 10. Реализација инфраструктурних пројеката изградње аутопутева за које је посебним законом утврђен јавни интерес

- Одредбе које нису унете у „пречишћен текст“ прописа

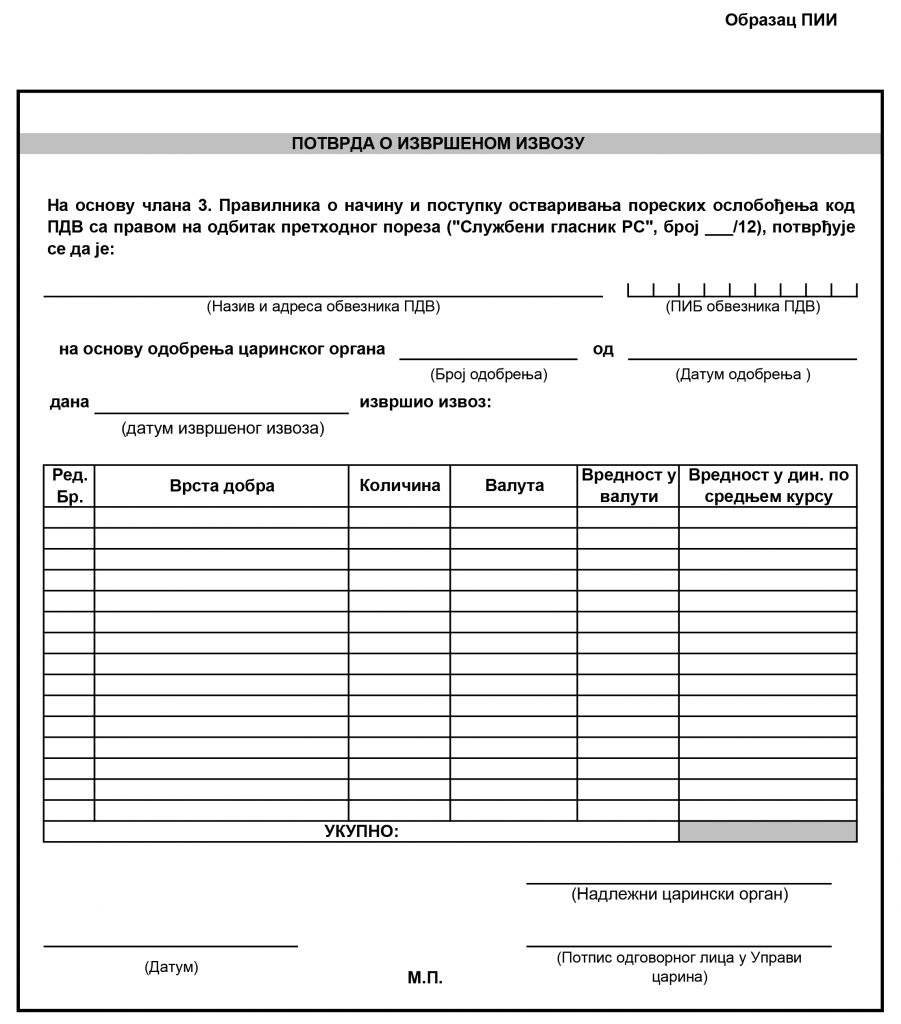

- Образац ПИИ – Потврда о извршеном извозу

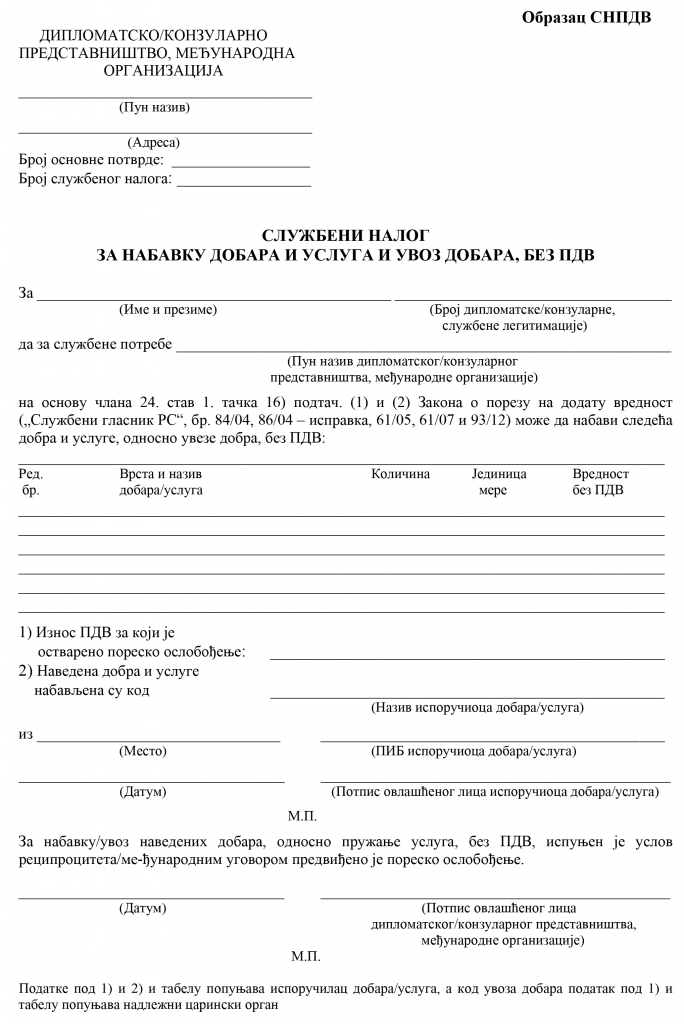

- Образац СНПДВ – Службени налог за набавку добара и услуга и увоз добара, без ПДВ

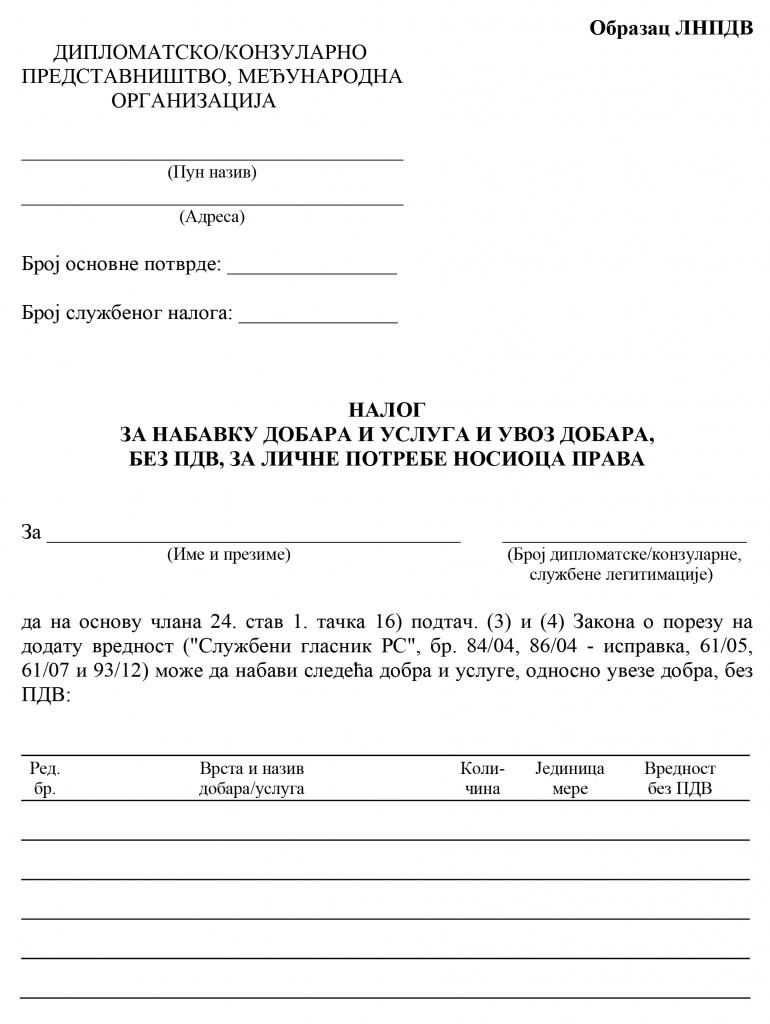

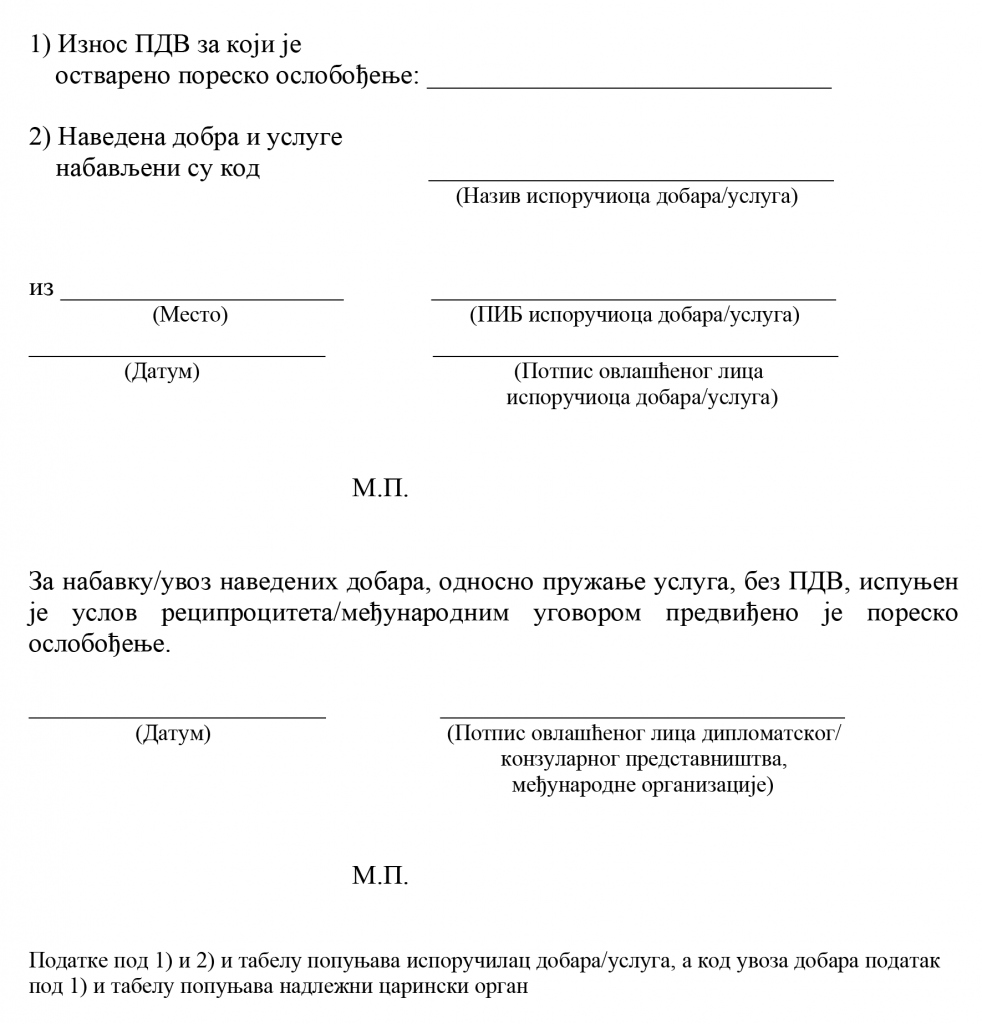

- Образац ЛНПДВ – Налог за набавку добара и услуга и увоз добара, без ПДВ, за личне потребе носиоца права

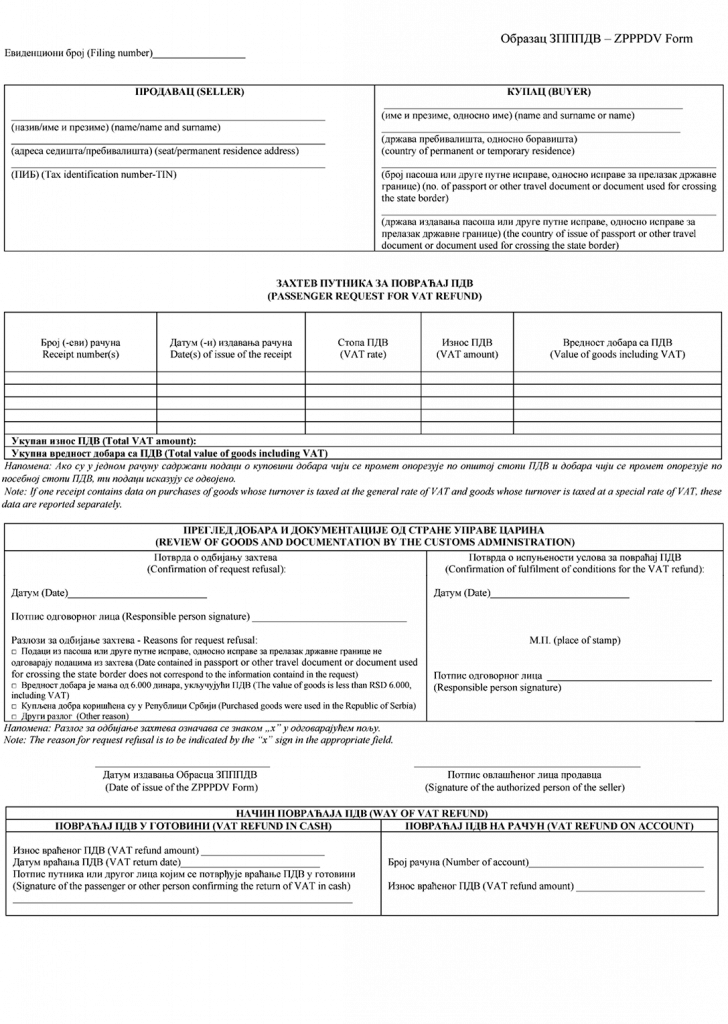

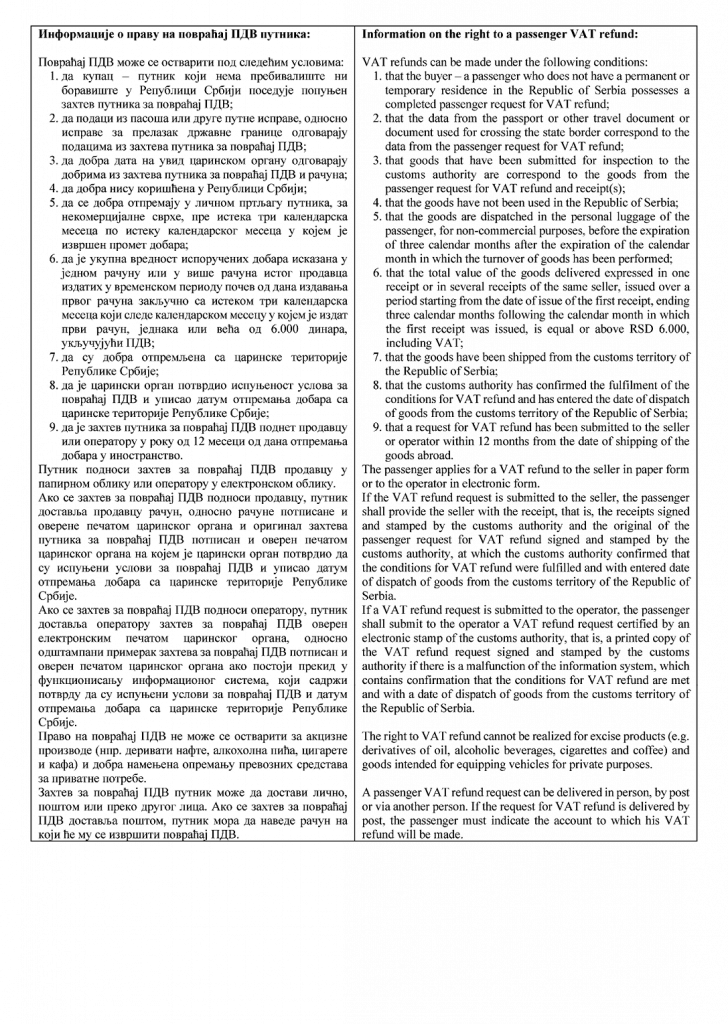

- Образац ЗПППДВ – Захтев путника за повраћај ПДВ

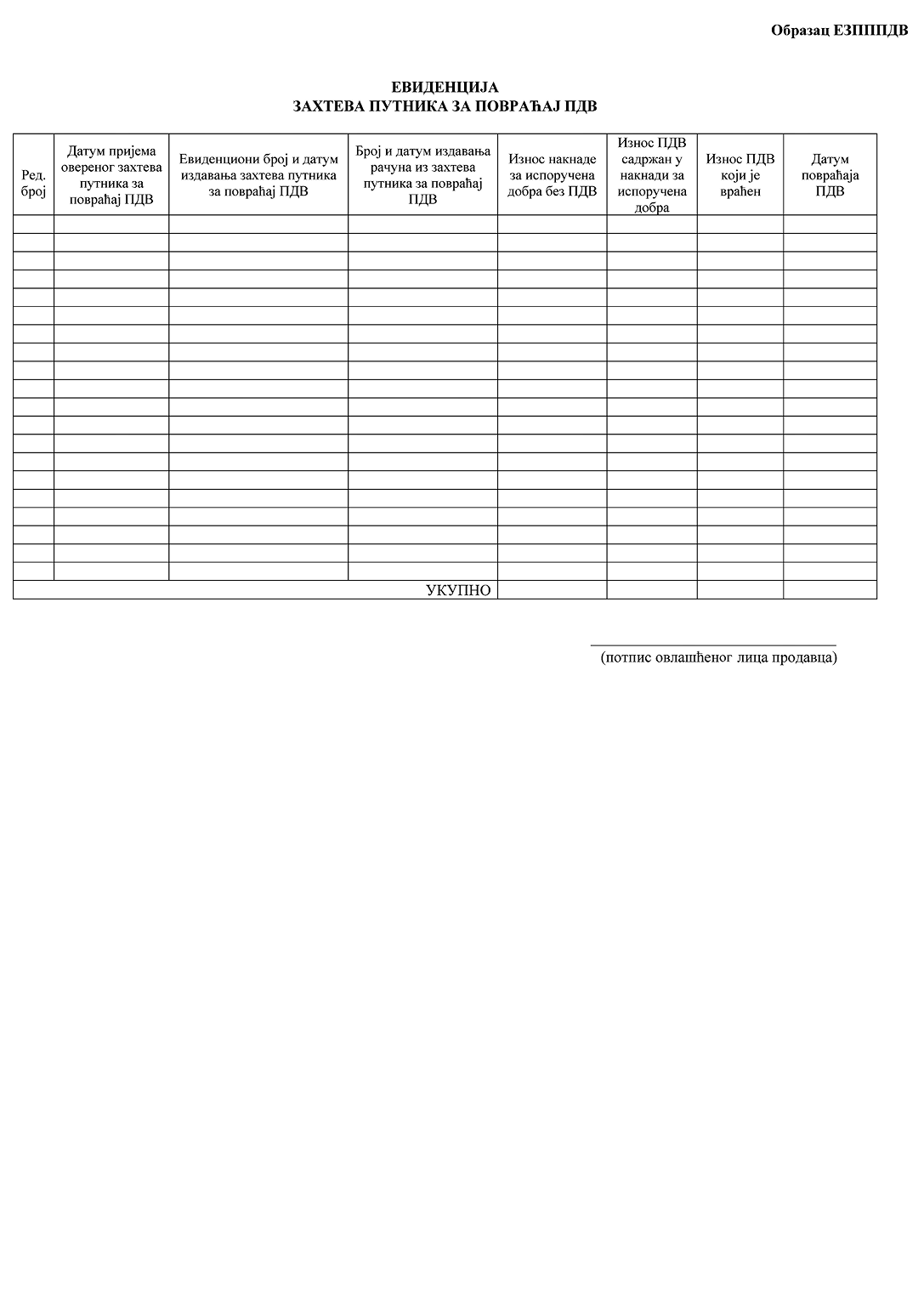

- Образац ЕЗПППДВ – Евиденција захтева путника за повраћај ПДВ

„Службени гласник РС“, број 120/2012, 40/2015, 82/2015, 86/2015, 11/2016, 21/2017, 48/2018, 62/2018, 104/2018, 16/2019 и 80/2019

Пречишћен текст прописа

Члан 1.

Овим правилником ближе се уређују начин и поступак остваривања пореских ослобођења код ПДВ за промет добара и услуга са правом на одбитак претходног пореза, шта се сматра личним пртљагом и доказима да је путник отпремио добра у иностранство, као и начин и поступак враћања ПДВ путнику који нема пребивалиште ни боравиште у Републици Србији.

1. Услуге повезане са увозом добара

Члан 2.

Пореско ослобођење из члана 24. став 1. тачка 1) Закона о порезу на додату вредност („Службени гласник РС”, бр. 84/04, 86/04 – исправка, 61/05, 61/07, 93/12, 108/13, 68/14 – др. закон, 142/14, 83/15, 108/16, 113/17, 30/18 и 72/19 – у даљем тексту: Закон) за превозне и остале услуге које су повезане са увозом добара, а које се сматрају споредним трошковима из члана 19. став 2. тачка 2) Закона, обвезник може да оствари уз поседовање доказа да је вредност тих услуга садржана у основици за обрачунавање ПДВ при увозу добара.

Доказима из става 1. овог члана за превозне услуге које су повезане са увозом добара сматрају се:

1) документ о извршеној услузи превоза (CMR, CIM, манифест и др.);

2) рачун или други документ који служи као рачун, издат у складу са Законом.

Доказом из става 1. овог члана за остале услуге које су повезане са увозом добара сматра се рачун или други документ који служи као рачун, издат у складу са Законом.

Услугом превоза која је повезана са увозом добара из члана 24. став 1. тачка 1) Закона, a која се пружа:

1) пореском обвезнику у смислу члана 12. Закона, сматра се услуга превоза добара која се врши на релацији од места првог утовара ван Републике Србије до првог одредишта у Републици Србији из члана 19. став 3. Закона, независно од тога да ли превоз добара врши једно или више лица;

2) лицу које није порески обвезник у смислу члана 12. Закона, сматра се услуга превоза добара од државне границе до првог одредишта у Републици Србији из члана 19. став 3. Закона.

У рачуну који се издаје за услугу превоза добара из става 4. тачка 1) овог члана исказује се податак о укупном износу накнаде за услугу превоза, док се за услугу превоза добара из става 4. тачка 2) овог члана посебно исказује податак о износу накнаде за превоз извршен ван Републике Србије и износу накнаде за превоз извршен на територији Републике Србије.

Лицем које врши услуге превоза добара, у смислу овог правилника, сматра се лице које фактички врши превоз добара, као и свако друго лице које се обавезало да ће извршити превоз добара.

У накнаду за услугу превоза, у смислу овог правилника, укључују се сви износи које превозник зарачунава по основу пружања ове услуге (нпр. путарина, мостарина, дангубнина, односно лежарина и др.).

Ако је накнада, односно део накнаде наплаћен пре извршеног промета превозних и осталих услуга које су повезане са увозом добара, обвезник може да оствари пореско ослобођење ако поседује рачун о авансном плаћању, издат у складу са Законом.

2. Слање или отпремање добара у иностранство

Члан 3.

Пореско ослобођење из члана 24. став 1. тач. 2) и 3) Закона за добра која се шаљу или отпремају у иностранство (у даљем тексту: извоз добара), обвезник може да оствари ако поседује извозну декларацију која садржи потврду да су добра иступила са територије Републике Србије (у даљем тексту: извозна декларација), односно оверену копију извозне декларације, о извршеном извозу добара издату у складу са царинским прописима.

Ако је у једном пореском периоду започето отпремање добара, односно започето отпремање добара и извршено извозно царињење добара, а иступ добара потврђен од стране надлежног царинског органа у пореском периоду који следи том пореском периоду, пореско ослобођење из члана 24. став 1. тач. 2) и 3) Закона обвезник може да оствари за порески период у којем поседује извозну декларацију. За порески период у којем је започето отпремање добара, односно започето отпремање добара и извршено извозно царињење добара обвезник нема обавезу да обрачуна ПДВ.

Ако је у једном пореском периоду започето отпремање добара, односно започето отпремање добара и извршено извозно царињење добара, а иступ добара није потврђен од стране надлежног царинског органа у пореском периоду који следи том пореском периоду, обвезник је дужан да обрачуна ПДВ за порески период у којем је започето отпремање добара, односно започето отпремање добара и извршено извозно царињење добара.

Ако је обвезник обрачунао ПДВ за порески период у којем је започето отпремање добара, односно започето отпремање добара и извршено извозно царињење добара у складу са ст. 2. и 3. овог члана, има право да за порески период у којем поседује извозну декларацију смањи износ основице и износ обрачунатог ПДВ и да оствари пореско ослобођење из члана 24. став 1. тач. 2) и 3) Закона.

Ако је у складу са царинским прописима одобрено периодично декларисање добара која се извозе, пореско ослобођење из става 1. овог члана, а до издавања извозне декларације, обвезник може да оствари ако поседује рачуне или отпремнице, оверене од стране надлежног царинског органа.

Изузетно од ст. 1. и 5. овог члана, у случајевима у којима се извоз добара врши без подношења извозне декларације, доказ о извршеном извозу добара је одобрење надлежног царинског органа издато у складу са царинским прописима и потврда надлежног царинског органа о извршеном извозу добара.

Потврду из става 6. овог члана издаје надлежни царински орган на Обрасцу ПИИ – Потврда о извршеном извозу, који је одштампан уз овај правилник и чини његов саставни део.

Потврду о извршеном извозу добара оверава надлежни царински орган.

Копију потврде из става 7. овог члана надлежни царински орган задржава за своје потребе.

Ако је накнада, односно део накнаде наплаћен пре извршеног извоза добара, до добијања доказа из ст. 1, 5. и 6. овог члана обвезник може да оствари пореско ослобођење ако поседује уговор којим је предвиђено плаћање пре извршеног извоза и рачун о авансном плаћању издат у складу са Законом.

Члан 4.

Када се добра шаљу у иностранство поштом или брзом поштом, пореско ослобођење из члана 24. став 1. тач. 2) и 3) Закона обвезник може да оствари ако поседује извозну декларацију издату у складу са царинским прописима.

Изузетно од става 1. овог члана, када се добра шаљу у иностранство поштом или брзом поштом без подношења извозне декларације, пореско ослобођење обвезник може да оствари ако поседује документ оверен од стране надлежног царинског органа на основу којег се може утврдити да су добра послата у иностранство поштом или брзом поштом.

Документ из става 2. овог члана садржи најмање следеће податке:

1) назив и адресу, односно фирму и седиште, као и ПИБ обвезника (извозника);

2) уобичајени трговачки назив, количину и вредност добара;

3) место и датум када су добра послата у иностранство;

4) назив и адресу, односно фирму примаоца добара у иностранству;

5) потпис и печат надлежног царинског органа који је оверио документ.

Ако је накнада, односно део накнаде наплаћен пре извршеног слања добара у иностранство, до добијања доказа из ст. 1. и 2. овог члана обвезник може да оствари пореско ослобођење ако поседује рачун о авансном плаћању, издат у складу са Законом.

Члан 5.

Пореско ослобођење из члана 24. став 1. тачка 4) Закона, обвезник може да оствари у пореском периоду у којем поседује доказе да је путник отпремио добра у иностранство у складу са овим правилником.

У пореској пријави за порески период у којем обвезник поседује доказе да је путник отпремио добра у иностранство, обвезник умањује износ основице и износ обрачунатог ПДВ за промет добара и услуга за који је порески дужник у складу са Законом за износ основице и износ обрачунатог ПДВ за промет добара који је извршио путнику, а износ накнаде за испоруку добара путнику исказује као пореско ослобођење са правом на одбитак претходног пореза.

Члан 5а

Купац – путник који у Републици Србији нема пребивалиште ни боравиште (у даљем тексту: путник), а који купљена добра у Републици Србији отпрема у иностранство у личном пртљагу, за некомерцијалне сврхе, има право на повраћај ПДВ за купљена добра у складу са Законом, ако:

1) се добра отпремају пре истека три календарска месеца по истеку календарског месеца у којем је извршен промет добара;

2) је укупна вредност испоручених добара једнака или већа од 6.000 динара, укључујући ПДВ;

3) поседује доказе да их је отпремио у иностранство.

Личним пртљагом из става 1. овог члана сматра се пртљаг у којем се налазе добра намењена личној употреби путника, његовој породици или домаћинству, односно ствари намењене поклањању (у даљем тексту: лични пртљаг), а који путник отпрема са собом у иностранство без превозног средства, у сопственим превозном средству или у превозном средству возара којим се превози и путник, односно који путник отпрема у иностранство у превозном средству возара којим се не превози и путник, а које напушта царинску територију Републике Србије у време када је напушта и путник, ако је при напуштању царинске територије Републике Србије пријавио надлежном царинском органу да се његов лични пртљаг налази у том превозном средству.

Добрима за некомерцијалне сврхе из става 1. овог члана сматрају се добра која је путник купио у Републици Србији за његове личне потребе, потребе његове породице или домаћинства, односно добра намењена поклањању, а која путник износи повремено из Републике Србије. Врста и количина добара не смеју бити такви да указују да је реч о добрима за комерцијалне сврхе.

Укупна вредност испоручених добара из става 1. тачка 2) овог члана је вредност добара исказана у једном рачуну или у више рачуна истог продавца издатих у временском периоду почев од дана издавања првог рачуна закључно са истеком три календарска месеца који следе календарском месецу у којем је издат први рачун.

У укупну вредност добара из става 4. овог члана урачунава се вредност добара за чији промет постоји обавеза обрачунавања ПДВ, а за која путник може да оствари право на повраћај ПДВ, у складу са Законом, као и вредност добара за чији промет не постоји обавеза обрачунавања ПДВ у складу са Законом.

Путник има право на повраћај ПДВ ако је добра купио у објекту продавца (продавница или друго физички одређено место) у којем продавац обавља делатност продаје добара.

Доказима да је путник отпремио добра у иностранство из става 1. тачка 3) овог члана сматрају се:

1) захтев путника за повраћај ПДВ у папирном или електронском облику издат у складу са овим правилником;

2) рачун за испоручена добра.

Члан 5б

За испоруку добара у Републици Србији продавац издаје путнику рачун за испоручена добра и, на захтев путника који купује добра, попуњава и издаје, односно израђује (у даљем тексту: издаје) захтев за повраћај ПДВ.

Рачуном из става 1. овог члана сматра се документ издат у складу са Законом, као и фискални исечак, односно фискални рачун издат у складу са законом којим се уређују фискалне касе.

Захтев из става 1. овог члана издаје се на Обрасцу ЗПППДВ – Захтев путника за повраћај ПДВ, који је прописан овим правилником и чини његов саставни део, или на документу оператора којег је продавац пре продаје добара овластио за повраћај ПДВ путнику, под условом да тај документ садржи све податке које садржи Образац ЗПППДВ (у даљем тексту: захтев путника за повраћај ПДВ), ако овим правилником није друкчије одређено.

Захтев путника за повраћај ПДВ у папирном облику издаје се у три примерка, од којих оригинал и једну копију продавац даје купцу, а другу копију задржава у својој документацији. У том случају, рачун и захтев путника за повраћај ПДВ морају бити потписани од стране продавца.

Ако се захтев путника за повраћај ПДВ издаје у електронском облику, продавац даје купцу један примерак одштампаног захтева.

Захтев путника за повраћај ПДВ издат у електронском облику, примерак одштампаног захтева и рачун не морају да садрже потпис продавца.

Продавац наплаћује од купца укупну вредност испоручених добара са ПДВ.

Оператором из става 3. овог члана, у смислу овог правилника, сматра се лице које поседује потпуни систем за непосредно спровођење поступка за повраћај ПДВ путнику у електронском облику.

Члан 5в

Приликом напуштања царинске територије Републике Србије, путник даје на увид царинском органу купљена добра, као и рачун, односно рачуне и оригинал и копију захтева путника за повраћај ПДВ који је издат у папирном облику, а ако је захтев путника за повраћај ПДВ издат у електронском облику, царински орган врши увид у тај захтев у свом информационом систему, односно увид у одштампани примерак захтева путника за повраћај ПДВ ако је у том моменту дошло до прекида у функционисању информационог система.

Пре потврђивања испуњености услова за повраћај ПДВ путнику, царински орган дужан је да утврди да ли:

1) подаци из пасоша или друге путне исправе, односно исправе за прелазак државне границе одговарају подацима из захтева путника за повраћај ПДВ;

2) добра дата на увид одговарају добрима из захтева путника за повраћај ПДВ и из рачуна, као и да та добра нису коришћена;

3) захтев путника за повраћај ПДВ и рачун, односно рачуни садрже потпис продавца, ако је захтев путника за повраћај ПДВ издат у папирном облику;

4) је укупна вредност добара са ПДВ исказана у захтеву путника за повраћај ПДВ једнака или већа од 6.000 динара;

5) се добра отпремају пре истека три календарска месеца по истеку календарског месеца у којем је извршен промет тих добара.

Ако су испуњени услови из става 2. овог члана, царински орган:

1) оверава оригинал захтева путника за повраћај ПДВ и приложене рачуне потписом и печатом, ако је захтев путника за повраћај ПДВ издат у папирном облику;

2) оверава захтев путника за повраћај ПДВ електронским печатом у информационом систему, ако је захтев путника за повраћај ПДВ издат у електронском облику, односно оверава одштампани примерак захтева путника за повраћај ПДВ потписом и печатом, ако постоји прекид у функционисању информационог система.

Електронским печатом из става 3. тачка 2) овог члана сматра се електронски запис који садржи све потребне податке који се односе на отпремање добара у иностранство и дигитални потпис.

Ако царински орган утврди да нису испуњени услови из става 2. овог члана, у захтев путника за повраћај ПДВ уноси датум и разлоге за одбијање захтева и исти потписује.

Ако је захтев путника за повраћај ПДВ издат у папирном облику, царински орган враћа путнику оригинал, односно оригинале рачуна и захтева путника за повраћај ПДВ, а копију захтева путника за повраћај ПДВ задржава за своје потребе.

Ако је захтев путника за повраћај ПДВ издат у електронском облику, царински орган враћа путнику рачун, односно рачуне, а ако је у моменту провере испуњености услова из става 2. овог члана царински орган, услед прекида функционисања информационог система, оверио потписом и печатом одштампани примерак захтева путника за повраћај ПДВ, царински орган поред рачуна враћа путнику и оверени примерак одштампаног захтева путника за повраћај ПДВ.

Члан 5г

Путнику или другом подносиоцу захтева плаћени ПДВ се враћа ако у року од 12 месеци од дана отпремања добара у иностранство достави продавцу од којег су купљена добра или оператору документацију на којој је царински орган потврдио да су испуњени услови за повраћај ПДВ у складу са овим правилником.

Достављањем документације из става 1. овог члана сматра се да је поднет захтев путника за повраћај ПДВ.

Захтев путника за повраћај ПДВ може да се поднесе лично, поштом или преко другог лица. Ако се захтев путника за повраћај ПДВ подноси поштом, путник мора да наведе рачун на који ће му се извршити повраћај ПДВ.

Ако је захтев путника за повраћај ПДВ поднет продавцу, продавац враћа путнику укупан износ ПДВ који је плаћен као део накнаде за купљена добра у Републици Србији (у даљем тексту: укупан износ ПДВ), умањен или без умањења за накнаду (провизију) продавца. Повраћај ПДВ врши се у динарима, готовинском исплатом или уплатом на рачун који је наведен у захтеву путника за повраћај ПДВ поднетог поштом. Исплата у готовини врши се одмах, а исплата на рачун у року од 15 дана од дана пријема захтева путника за повраћај ПДВ.

Ако је захтев путника за повраћај ПДВ поднет оператору, оператор има право да по том основу од путника наплати накнаду (провизију), тако да путнику враћа укупан износ ПДВ умањен за износ накнаде (провизију) оператора, у динарима, готовинском исплатом која се врши одмах, односно исплатом на рачун који је наведен у захтеву путника за повраћај ПДВ у року од 15 дана од дана пријема захтева путника за повраћај ПДВ ако је тај захтев поднет поштом.

Путник, односно друго лице преко којег је путник поднео продавцу или оператору захтев путника за повраћај ПДВ, на оригиналу захтева путника за повраћај ПДВ потписом потврђује да му је враћен ПДВ у готовини, а ако је захтев путника за повраћај ПДВ издат у електронском облику одговарајућом потврдом у информационом систему.

У случају из става 5. овог члана, оператор доставља продавцу потврду да је путнику извршио повраћај ПДВ, а продавац оператору врши повраћај укупног износа ПДВ на рачун у банци.

Члан 5д

Продавац је дужан да води посебну евиденцију о промету добара за која је издао захтев путника за повраћај ПДВ на Обрасцу ЕЗПППДВ – Евиденција захтева путника за повраћај ПДВ, који је одштампан уз овај правилник и чини његов саставни део.

Образац ЕЗПППДВ садржи нарочито следеће податке:

1) датум пријема овереног оригинала захтева путника за повраћај ПДВ;

2) евиденциони број и датум издавања захтева путника за повраћај ПДВ;

3) број и датум издавања рачуна из захтева путника за повраћај ПДВ;

4) износ накнаде за испоручена добра без ПДВ;

5) износ ПДВ садржаног у накнади за испоручена добра;

6) износ ПДВ који је враћен;

7) датум повраћаја ПДВ.

3. Слободне зоне, царинско складиштење и слободне царинске продавнице

Члан 6.

Пореско ослобођење из члана 24. став 1. тачка 5) Закона, за унос добара у слободну зону, обвезник који врши промет добара може да оствари ако поседује:

1) документ предузећа које управља слободном зоном (у даљем тексту: предузеће) којим се потврђује да између предузећа и корисника слободне зоне – примаоца добара постоји важећи уговор о коришћењу слободне зоне;

2) рачун испоручиоца добара која се уносе у слободну зону оверен од стране надлежног царинског органа, односно оверену копију декларације којом се доказује да су добра унета у слободну зону, у складу са царинским прописима;

3) изјаву корисника зоне да се ради о добрима за која би обвезник – стицалац добара имао право на одбитак претходног пореза када би та добра набављао за потребе обављања делатности ван слободне зоне.

Изузетно од става 1. овог члана, ако је за промет из тог става корисник слободне зоне – прималац добара порески дужник у складу са Законом, пореско ослобођење може да оствари ако поседује:

1) документ предузећа којим се потврђује да између предузећа и корисника слободне зоне – примаоца добара постоји важећи уговор о коришћењу слободне зоне;

2) рачун испоручиоца добара која се уносе у слободну зону оверен од стране надлежног царинског органа, односно оверену копију декларације којом се доказује да су добра унета у слободну зону, у складу са царинским прописима.

Изузетно од става 1. овог члана, за промет електричне енергије, природног гаса, мазута и угља, пореско ослобођење обвезник може да оствари ако поседује:

1) документ предузећа којим се потврђује да између предузећа и корисника слободне зоне – примаоца добара постоји важећи уговор о коришћењу слободне зоне;

2) рачун испоручиоца добара, односно оверену копију декларације којом се доказује да су добра унета у слободну зону, у складу са царинским прописима;

3) изјаву корисника зоне да се ради о добрима за која би обвезник – стицалац добара имао право на одбитак претходног пореза када би та добра набављао за потребе обављања делатности ван слободне зоне.

Ако је накнада, односно део накнаде наплаћен пре извршеног уноса добара у слободну зону, обвезник који врши промет добара може да оствари пореско ослобођење ако поседује доказе из става 1. тач. 1) и 3), односно става 3. тач. 1) и 3) овог члана, као и рачун издат у складу са Законом.

Ако је накнада, односно део накнаде плаћен пре извршеног уноса добара у слободну зону, корисник слободне зоне – прималац добара који је за тај промет порески дужник у складу са Законом може да оствари пореско ослобођење ако поседује доказ из става 2. тачка 1) овог члана.

Члан 7.

Пореско ослобођење из члана 24. став 1. тачка 5) Закона, за превозне и друге услуге корисницима слободних зона које су непосредно повезане са уносом добара у слободну зону, обвезник који врши промет услуга може да оствари ако поседује:

1) документ предузећа којим се потврђује да између предузећа и корисника слободне зоне – примаоца добара постоји важећи уговор о коришћењу слободне зоне;

2) уговор о пружању услуга са обвезником који испоручује добра у слободну зону, односно са корисником слободне зоне – примаоцем добара;

3) рачун пружаоца услуга;

4) изјаву корисника зоне да се ради о услугама за које би обвезник – прималац услуге имао право на одбитак претходног пореза када би те услуге користио за потребе обављања делатности ван слободне зоне;

5) оверену копију документа којим се доказује да су добра унета у слободну зону, у складу са царинским прописима.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета услуга, обвезник може да оствари пореско ослобођење ако поседује доказе из става 1. тач. 1)-4) овог члана.

Члан 8.

Пореско ослобођење из члана 24. став 1. тачка 5) Закона, за промет добара и услуга у слободној зони, обвезник који врши промет добара и услуга може да оствари ако поседује:

1) документ предузећа којим се потврђује да између предузећа и корисника слободне зоне – примаоца добара, односно услуга постоји важећи уговор о коришћењу слободне зоне;

2) рачун обвезника који врши промет добара и услуга у слободној зони кориснику слободне зоне – примаоцу добара, односно услуга;

3) изјаву корисника зоне да се ради о добрима и услугама за које би обвезник – прималац добара, односно услуга имао право на одбитак претходног пореза када би та добра или услуге набављао за потребе обављања делатности ван слободне зоне.

Изузетно од става 1. овог члана, ако је за промет добара и услуга из става 1. овог члана корисник слободне зоне – прималац добара, односно услуга порески дужник у складу са Законом, пореско ослобођење може да оствари ако поседује:

1) документ предузећа којим се потврђује да између предузећа и корисника слободне зоне – примаоца добара, односно услуга постоји важећи уговор о коришћењу слободне зоне;

2) рачун обвезника који врши промет добара и услуга у слободној зони кориснику слободне зоне – примаоцу добара, односно услуга.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета добара и услуга, обвезник који врши промет добара и услуга може да оствари пореско ослобођење ако поседује доказе из става 1. овог члана.

Ако је накнада, односно део накнаде плаћен пре извршеног промета добара и услуга, корисник слободне зоне – прималац добара и услуга који је за тај промет порески дужник у складу са Законом може да оствари пореско ослобођење ако поседује доказ из става 2. тачка 1) овог члана.

Члан 8а

Пореско ослобођење из члана 24. став 1. тачка 5а) Закона, за унос добара у слободну зону, обвезник који врши промет добара страном лицу може да оствари ако поседује:

1) документ страног лица којим се потврђује да страно лице има закључен уговор са обвезником ПДВ – корисником слободне зоне да ће добра која страно лице набавља обвезник ПДВ – корисник слободне зоне уградити у добра намењена отпремању у иностранство;

2) документ обвезника ПДВ – корисника слободне зоне којим се потврђује да са страним лицем – примаоцем добара има закључен уговор да ће добра која страно лице набавља уградити у добра намењена отпремању у иностранство;

3) рачун издат у складу са Законом оверен од стране надлежног царинског органа, односно оверену копију документа којим се доказује да су добра унета у слободну зону, у складу са царинским прописима.

Ако је накнада, односно део накнаде наплаћен пре извршеног уноса добара у слободну зону, обвезник који врши промет добара може да оствари пореско ослобођење ако поседује доказе из става 1. тач. 1) и 2) овог члана, као и рачун издат у складу са Законом.

Члан 8б

Пореско ослобођење из члана 24. став 1. тачка 5а) Закона, за превозне и друге услуге које су непосредно повезане са уносом добара у слободну зону, обвезник који врши промет услуга страном лицу може да оствари ако поседује:

1) документ страног лица којим се потврђује да је реч о превозним и другим услугама које су непосредно повезане са уносом добара у слободну зону из члана 24. став 1. тачка 5а) Закона;

2) рачун издат у складу са Законом;

3) оверену копију документа којим се доказује да су добра унета у слободну зону, у складу са царинским прописима.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета услуга, обвезник може да оствари пореско ослобођење ако поседује доказе из става 1. тач. 1) и 2) овог члана.

Члан 8в

Пореско ослобођење из члана 24. став 1. тачка 5а) Закона, за промет добара у слободној зони, обвезник који врши промет добара може да оствари ако поседује:

1) документ страног лица којим се потврђује да страно лице има закључен уговор са обвезником ПДВ – корисником слободне зоне да ће добра која страно лице набавља обвезник ПДВ – корисник слободне зоне уградити у добра намењена отпремању у иностранство;

2) документ обвезника ПДВ – корисника слободне зоне којим се потврђује да са страним лицем – примаоцем добара има закључен уговор да ће добра која страно лице набавља уградити у добра намењена отпремању у иностранство;

3) рачун издат у складу са Законом.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета добара, обвезник који врши промет добара може да оствари пореско ослобођење ако поседује доказе из става 1. овог члана.

Члан 9.

Пореско ослобођење из члана 24. став 1. тачка 6) Закона, за промет добара која су у поступку царинског складиштења, обвезник који врши промет, односно прималац добара који је за тај промет порески дужник у складу са Законом може да оствари ако поседује:

1) декларацију, односно оверену копију декларације којом се доказује да су добра у поступку царинског складиштења, у складу са царинским прописима;

2) рачун за испоруку добара оверен од стране надлежног царинског органа.

Надлежни царински орган оверава рачун из става 1. тачка 2) овог члана ако су добра у тренутку промета била у поступку царинског складиштења.

Ако је накнада, односно део накнаде наплаћен, односно плаћен пре извршеног промета добара из става 1. овог члана, обвезник који врши промет, односно прималац који је за тај промет порески дужник у складу са Законом може да оствари пореско ослобођење ако поседује доказ из става 1. тачка 1) овог члана.

Члан 10.

Пореско ослобођење из члана 24. став 1. тачка 6а) Закона, за добра која се непосредно отпремају у слободне царинске продавнице отворене на ваздухопловним пристаништима отвореним за међународни саобраћај на којима је организована пасошка и царинска контрола ради продаје путницима у складу са царинским прописима (у даљем тексту: слободне царинске продавнице), обвезник може да оствари ако поседује рачун који садржи напомену да се добра непосредно отпремају у слободне царинске продавнице, оверен од стране надлежног царинског органа.

Ако се добра пре отпремања у слободне царинске продавнице смештају у царинско складиште, пореско ослобођење из члана 24. став 1. тачка 6а) Закона обвезник може да оствари ако поседује:

1) рачун издат држаоцу царинског складишта, а који садржи напомену да се добра смештају у царинско складиште, оверен од стране надлежног царинског органа;

2) документ којим се потврђује да су добра из царинског складишта отпремљена у слободну царинску продавницу (интерна отпремница), оверен од стране надлежног царинског органа.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета добара из ст. 1. и 2. овог члана, обвезник може да оствари пореско ослобођење ако поседује рачун о авансном плаћању, издат у складу са Законом.

Члан 11.

Пореско ослобођење из члана 24. став 1. тачка 6а) Закона, за испоруку добара из слободних царинских продавница, обвезник може да оствари ако поседује:

1) месечни извештај о продатим добрима, оверен од стране надлежног царинског органа;

2) јединствену царинску исправу издату у складу са царинским прописима.

4. Услуге оплемењивања, оправке или уградње

Члан 12.

Пореско ослобођење из члана 24. став 1. тачка 7) Закона, за услуге радова на покретним добрима набављеним од стране иностраног примаоца услуге у Републици Србији ради оплемењивања, оправке или уградње, а која после оплемењивања, оправке или уградње, испоручилац услуге, инострани прималац или треће лице, по њиховом налогу, превози или отпрема у иностранство, обвезник може да оствари ако поседује:

1) доказ да је инострани прималац набавио добра у Републици Србији (уговор или рачун);

2) доказ о извршеној услузи оплемењивања, оправке или уградње (уговор или рачун);

3) оригинал или оверену копију извозне декларације или други доказ, у складу са царинским прописима, да су добра превезена или отпремљена у иностранство.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета услуга, до добијања извозне декларације или другог доказа, издатог у складу са царинским прописима, да су добра превезена или отпремљена у иностранство, обвезник може да оствари пореско ослобођење ако поседује доказ из става 1. тачка 1) овог члана и рачун о авансном плаћању, издат у складу са Законом.

Члан 13.

Пореско ослобођење из члана 24. став 1. тачка 7) Закона, за услуге радова на покретним добрима која су увезена ради оплемењивања, оправке или уградње, а која после оплемењивања, оправке или уградње, испоручилац услуге, инострани прималац или треће лице, по њиховом налогу, превози или отпрема у иностранство, обвезник може да оствари ако поседује:

1) декларацију о стављању добара у поступак оплемењивања, оправке или уградње, у складу са царинским прописима;

2) уговор о обиму, врсти и вредности извршених радова;

3) доказ о обиму, врсти и вредности извршених радова у складу са нормативом, који утврђује надлежни царински орган, за добра добијена из одређене количине увезених добара;

4) оригинал или оверену копију извозне декларације, у складу са царинским прописима, за добра која се после извршене услуге оплемењивања, оправке или уградње превозе или отпремају у иностранство.

Ако је накнада, односно део накнаде наплаћен пре превоза или отпреме добара у иностранство, до добијања извозне декларације обвезник може да оствари пореско ослобођење ако поседује:

1) декларацију о стављању добара у поступак оплемењивања, оправке или уградње, у складу са царинским прописима;

2) уговор о обиму, врсти и вредности извршених радова.

5. Услуге повезане са извозом, транзитом и привременим увозом добара

Члан 14.

Пореско ослобођење из члана 24. став 1. тачка 8) Закона, за превозне услуге које су у вези са извозом добара, обвезник може да оствари ако поседује:

1) документ о извршеној услузи превоза (CMR, CIM, манифест и др.);

2) рачун или други документ који служи као рачун, издат у складу са Законом.

Пореско ослобођење из члана 24. став 1. тачка 8) Закона, за остале услуге које су у вези са извозом добара, обвезник може да оствари ако поседује рачун или други документ који служи као рачун, издат у складу са Законом.

Изузетно од става 1. овог члана, пореско ослобођење из члана 24. став 1. тачка 8) Закона, за превозне услуге које су у вези са извозом добара, од места утовара до места претовара која се налазе на територији Републике Србије, обвезник може да оствари ако поседује:

1) рачун или други документ који служи као рачун, издат у складу са Законом;

2) царинску декларацију за поступак транзита.

Услугом превоза која је у вези са извозом добара из члана 24. став 1. тачка 8) Закона, а која се пружа:

1) пореском обвезнику у смислу члана 12. Закона, сматра се услуга превоза добара од места првог утовара у Републици Србији до крајњег одредишта ван Републике Србије;

2) лицу које није порески обвезник у смислу члана 12. Закона, сматра се услуга превоза добара од места утовара у Републици Србији до државне границе.

У рачуну који се издаје за услугу превоза добара из става 4. тачка 1) овог члана исказује се податак о укупном износу накнаде за услугу превоза, док се за услугу превоза добара из става 4. тачка 2) овог члана посебно исказује податак о износу накнаде за превоз извршен на територији Републике Србије и износу накнаде за превоз извршен ван Републике Србије.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета превозних и осталих услуга које су у вези са извозом добара, обвезник може да оствари пореско ослобођење ако поседује рачун о авансном плаћању, издат у складу са Законом.

Члан 15.

Пореско ослобођење из члана 24. став 1. тачка 8) Закона, за превозне услуге које су у вези са транзитом добара, обвезник може да оствари ако поседује:

1) документ о извршеној услузи превоза (CMR, CIM, манифест и др.);

2) рачун или други документ који служи као рачун, издат у складу са Законом.

Пореско ослобођење из члана 24. став 1. тачка 8) Закона, за остале услуге које су у вези са транзитом добара, обвезник може да оствари ако поседује рачун или други документ који служи као рачун, издат у складу са Законом.

Изузетно, ако се транзит добара врши далеководима, цевоводима или на сличан начин, пореско ослобођење обвезник може да оствари ако поседује:

1) рачун или други документ који служи као рачун, издат у складу са Законом;

2) потврду надлежног царинског органа о извршеном транзиту добара.

Услугом превоза која је у вези са транзитом добара из члана 24. став 1. тачка 8) Закона, а која се пружа:

1) пореском обвезнику у смислу члана 12. Закона, сматра се услуга превоза добара преко територије Републике Србије, од места утовара до места истовара која се налазе ван Републике Србије;

2) лицу које није порески обвезник у смислу члана 12. Закона, сматра се услуга превоза добара од места уласка до места изласка на државној граници.

У рачуну који се издаје за услугу превоза добара из става 4. тачка 1) овог члана исказује се податак о укупном износу накнаде за услугу превоза, док се за услугу превоза добара из става 4. тачка 2) овог члана посебно исказује податак о износу накнаде за превоз извршен на територији Републике Србије и износу накнаде за превоз извршен ван Републике Србије.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета превозних и осталих услуга које су у вези са транзитом добара, обвезник може да оствари пореско ослобођење ако поседује рачун о авансном плаћању, издат у складу са Законом.

Члан 16.

Пореско ослобођење из члана 24. став 1. тачка 8) Закона, за превозне услуге које су у вези са привременим увозом добара, обвезник може да оствари ако поседује:

1) документ о извршеној услузи превоза (CMR, CIM, манифест и др.);

2) рачун или други документ који служи као рачун, издат у складу са Законом.

Пореско ослобођење из члана 24. став 1. тачка 8) Закона, за остале услуге које су у вези са привременим увозом добара, обвезник може да оствари ако поседује рачун или други документ који служи као рачун, издат у складу са Законом.

Услугом превоза која је у вези са привременим увозом добара из члана 24. став 1. тачка 8) Закона, а која се пружа:

1) пореском обвезнику у смислу члана 12. Закона, сматра се услуга превоза добара од места првог утовара ван Републике Србије до првог одредишта у Републици Србији из члана 19. став 3. Закона;

2) лицу које није порески обвезник у смислу члана 12. Закона, сматра се услуга превоза добара од државне границе до првог одредишта у Републици Србији из члана 19. став 3. Закона.

У рачуну који се издаје за услугу превоза добара из става 3. тачка 1) овог члана исказује се податак о укупном износу накнаде за услугу превоза, док се за услугу превоза добара из става 3. тачка 2) овог члана посебно исказује податак о износу накнаде за превоз извршен ван Републике Србије и износу накнаде за превоз извршен на територији Републике Србије.

Ако је накнада, односно део накнаде наплаћен пре извршеног промета превозних и осталих услуга које су у вези са привременим увозом добара, обвезник може да оствари пореско ослобођење ако поседује рачун о авансном плаћању, издат у складу са Законом.

6. Међународни превоз лица у ваздушном саобраћају, испоруке летилица и промет добара и услуга намењених непосредним потребама летилица

Члан 17.

Пореско ослобођење из члана 24. став 1. тачка 9) Закона, за услуге међународног превоза лица у ваздушном саобраћају обвезник може да оствари ако обавља услуге међународног превоза лица у ваздушном саобраћају, како у Републици Србији, тако и у иностранству, и то:

1) од иностраног аеродрома или хелиодрома (у даљем тексту: аеродром) до аеродрома у Републици Србији;

2) од аеродрома у Републици Србији до иностраног аеродрома;

3) од иностраног аеродрома до иностраног аеродрома преко територије Републике Србије.

Члан 18.

Пореско ослобођење из члана 24. став 1. тач. 10) и 11) Закона, обвезник може да оствари за испоруке летилица и промет добара и услуга за потребе домаћих летилица које се, уз накнаду, претежно користе у међународном ваздушном саобраћају, као и за потребе страних летилица које користе нерезидентна предузећа, ако поседује:

1) документ о промету добара и услуга (уговор, рачун и др.) извршеном лицу које наведена добра и услуге користи за пружање услуга међународног превоза у ваздушном саобраћају;

2) изјаву власника домаће летилице да се та летилица користи, уз накнаду, претежно у међународном ваздушном саобраћају, односно изјаву купца летилице да ће се та летилица, уз накнаду, претежно користити у међународном ваздушном саобраћају.

Домаћа летилица из става 1. овог члана користи се претежно у међународном ваздушном саобраћају ако, у шест месеци који претходе пореском периоду, односно у шест месеци након пореског периода, за који се подноси пореска пријава, од укупног броја летова у том периоду оствари или ће остварити више од 80% летова у међународном ваздушном саобраћају.

Прометом добара намењених непосредним потребама летилица из става 1. овог члана сматра се испорука горива и мазива, хране, пића, штампе, добара намењених продаји у летилицама и др.

За промет добара из става 3. овог члана, обвезник је дужан да обезбеди доказе у складу са прописом који уређује царински дозвољено поступање са царинском робом, пуштање царинске робе и наплату царинског дуга, и то:

1) царинску декларацију за поновни извоз страних добара и закључене обрачунске листове продаје у ваздухопловима у складу са царинским прописима – за страна добра продата путницима у летилицама у међународном ваздушном саобраћају;

2) извозну декларацију и спецификацију продатих добара састављену на основу обрачунских листова продаје у ваздухопловима у складу са царинским прописима – за домаћа добра продата путницима у летилицама у међународном ваздушном саобраћају;

3) царинску декларацију за поновни извоз и доставнице – за продато страно гориво и мазиво;

4) доставнице, односно извозну декларацију и доставнице ако се промет врши нерезидентним предузећима – за продато домаће гориво и мазиво;

5) листе снабдевања летилица на међународним линијама, односно месечни извештај о утрошеним добрима оверен од стране надлежног царинског органа, у складу са царинским прописима – за домаћа добра (храна, пиће и др.) која се служе путницима у летилицама на међународним линијама.

Прометом услуга намењених непосредним потребама летилица из става 1. овог члана сматрају се услуге слетања, полетања, прихвата и отпреме летилица, пртљага и робе, услуге паркинга летилица, одлеђивања и заштите од залеђивања, хлађења, грејања, чишћења и др.

7. Међународни превоз лица бродовима у речном саобраћају, испоруке бродова и промет добара и услуга намењених непосредним потребама бродова

Члан 19.

Пореско ослобођење из члана 24. став 1. тачка 12) Закона, за услуге међународног превоза лица бродовима у речном саобраћају обвезник може да оствари ако обавља услуге међународног превоза лица бродовима у речном саобраћају, како у Републици Србији, тако и у иностранству, и то:

1) од иностраног пристаништа до пристаништа у Републици Србији;

2) од пристаништа у Републици Србији до иностраног пристаништа;

3) од иностраног пристаништа до иностраног пристаништа преко територије Републике Србије.

Члан 20.

Пореско ослобођење из члана 24. став 1. тач. 13) и 14) Закона, обвезник може да оствари за испоруке бродова и промет добара и услуга за потребе домаћих бродова који се, уз накнаду, претежно користе у међународном речном саобраћају, као и за потребе страних бродова које користе нерезидентна предузећа, ако поседује:

1) документ о промету добара и услуга (уговор, рачун и др.) извршеном лицу које наведена добра и услуге користи за пружање услуга међународног превоза у речном саобраћају;

2) изјаву власника домаћег брода да се тај брод користи, уз накнаду, претежно у међународном речном саобраћају, односно изјаву купца брода да ће се тај брод користити, уз накнаду, претежно у међународном речном саобраћају.

Домаћи бродови из става 1. овог члана користе се претежно у међународном речном саобраћају ако, у шест месеци који претходе пореском периоду, односно у шест месеци након пореског периода, за који се подноси пореска пријава, од укупног броја пловидби у том периоду остваре или ће остварити више од 80% пловидби у међународном речном саобраћају.

Прометом добара намењених непосредним потребама бродова из става 1. овог члана сматра се испорука горива и мазива, хране, пића и др.

За промет добара из става 3. овог члана, обвезник је дужан да обезбеди доказе у складу са прописом који уређује царински дозвољено поступање са царинском робом, пуштање царинске робе и наплату царинског дуга, и то:

1) царинску декларацију за поновни извоз страних добара и спецификацију продатих добара састављену на основу рачуна, односно отпремнице оверене од стране надлежног царинског органа – за страна добра продата путницима на броду у међународном речном саобраћају;

2) извозну декларацију и спецификацију продатих добара састављену на основу рачуна, односно отпремнице оверене од стране надлежног царинског органа у пристаништу, односно луци – за домаћа добра продата путницима на броду у међународном речном саобраћају;

3) царинску декларацију за поновни извоз и доставнице – за продато страно гориво и мазиво;

4) доставнице, односно извозну декларацију и доставнице ако се промет врши нерезидентним предузећима – за продато домаће гориво и мазиво;

5) извозну декларацију и рачуне, односно доставнице – за снабдевање намирницама и другим добрима намењеним непосредним потребама бродова.

Прометом услуга намењених непосредним потребама бродова из става 1. овог члана сматрају се лучке услуге, услуге тегљења и везивања бродова, услуге истовара, утовара, претовара и др.

8. Дипломатска и конзуларна представништва и међународне организације

Члан 21.

Пореско ослобођење из члана 24. став 1. тачка 16) Закона обвезник може да оствари за промет добара и услуга који врши дипломатским и конзуларним представништвима, међународним организацијама, страном особљу дипломатских и конзуларних представништава, међународних организација, као и члановима њихових породица (у даљем тексту: носиоци права), и то:

1) за службене потребе:

(1) дипломатских и конзуларних представништава у Републици Србији, са изузетком конзулата којима руководе почасни конзуларни функционери,

(2) међународних организација, односно представништава међународних организација у Републици Србији, ако је то предвиђено међународним уговором;

2) за личне потребе:

(1) дипломатских агената и чланова њихових породица који са њима живе у заједничком домаћинству, ако нису држављани Републике Србије или немају у Републици Србији пребивалиште,

(2) конзуларних функционера и чланова њихових породица који са њима живе у заједничком домаћинству, ако нису држављани Републике Србије или немају у Републици Србији пребивалиште, са изузетком почасних конзуларних функционера и чланова њихових породица,

(3) чланова административног и техничког особља дипломатских и конзуларних представништава, ако нису држављани Републике Србије или немају у Републици Србији пребивалиште, са изузетком чланова особља конзулата којима руководе почасни конзуларни функционери,

(4) конзуларних службеника, ако нису држављани Републике Србије или немају у Републици Србији пребивалиште, са изузетком конзуларних службеника у конзулатима којима руководе почасни конзуларни функционери,

(5) чланова особља међународних организација, односно представништава међународних организација и чланова њихових породица, који са њима живе у заједничком домаћинству, ако нису држављани Републике Србије или немају у Републици Србији пребивалиште, ако је такво ослобођење предвиђено међународним уговором,

(6) чланова административног и техничког особља међународних организација, односно представништава међународних организација ако нису држављани Републике Србије или немају у Републици Србији пребивалиште, ако је такво ослобођење предвиђено међународним уговором.

Члан 22.

Пореско ослобођење из члана 21. тачка 1) овог правилника, обвезник може да оствари ако поседује:

1) фотокопију потврде о реципроцитету, односно документа којим се потврђује да је пореско ослобођење предвиђено међународним уговором, издатим од стране министарства надлежног за иностране послове, односно другог надлежног органа (у даљем тексту: основна потврда);

2) оригинал службеног налога за набавку добара и услуга и увоз добара, без ПДВ, који издаје овлашћено лице носиоца права.

Службени налог из става 1. тачка 2) овог члана издаје се на Обрасцу СНПДВ – Службени налог за набавку добара и услуга и увоз добара, без ПДВ, који је одштампан уз овај правилник и чини његов саставни део.

Службени налог из става 1. тачка 2) овог члана издаје се у три примерка, од којих се два дају обвезнику, а трећи задржава носилац права за своје потребе.

Одговорни представник носиоца права (шеф мисије, стални представник и др) дужан је да, пре издавања првог службеног налога, Централи Пореске управе (у даљем тексту: Централа) достави податке о лицима овлашћеним за издавање службених налога са депонованим потписима тих лица, као и да достави обавештење о променама лица којима је дато ово овлашћење у року од 15 дана од дана настанка промене.

Члан 23.

Пореско ослобођење из члана 21. тачка 2) овог правилника, обвезник може да оствари ако поседује:

1) фотокопију основне потврде;

2) оригинал налога за набавку добара и услуга и увоз добара, без ПДВ, за личне потребе носиоца права, који издаје овлашћено лице носиоца права из члана 21. тачка 1) овог правилника, а чији је потпис депонован код Централе.

Налог из става 1. тачка 2) овог члана издаје се на Обрасцу ЛНПДВ – Налог за набавку добара и услуга и увоз добара, без ПДВ, за личне потребе носиоца права, који је одштампан уз овај правилник и чини његов саставни део.

Налог из става 1. тачка 2) овог члана издаје се у три примерка, од којих се два дају обвезнику, а трећи задржава носилац права из члана 21. тачка 1) овог правилника за своје потребе.

Одговорни представник носиоца права (шеф мисије, стални представник и др) дужан је да до 31. јануара текуће године достави Централи списак лица која имају право набавке добара и услуга без ПДВ са депонованим потписима ових лица, као и да достави обавештење о променама списка лица која имају право набавке добара и услуга без ПДВ у року од 15 дана од дана настанка промене.

Члан 24.

Ако се службени налог на Обрасцу СНПДВ, односно налог на Обрасцу ЛНПДВ издаје за набавку добара за која се ПДВ плаћа при увозу добара у Републику Србију, два примерка издатих налога дају се надлежном царинском органу, а трећи примерак задржава носилац права из члана 21. тачка 1) овог правилника за своје потребе.

Члан 25.

Уз пореску пријаву за порески период у којем је извршио промет добара, односно услуга из члана 24. став 1. тачка 16) Закона, обвезник ПДВ доставља један примерак налога на Обрасцу СНПДВ, односно на Обрасцу ЛНПДВ.

Изузетно од става 1. овог члана, за временски ограничене или неограничене услуге (нпр. давање у закуп објеката), односно за добра чија ће се појединачна испорука вршити у одређеном временском периоду (нпр. гориво), примерак налога на Обрасцу СНПДВ, односно на Обрасцу ЛНПДВ обвезник може да достави уз пореску пријаву за порески период у којем је отпочео пружање тих услуга, односно испоруку тих добара.

Ако је уговорено да ће се услуге, односно добра из става 2. овог члана пружати, односно испоручивати у периоду дужем од годину дана, примерак налога на Обрасцу СНПДВ, односно на Обрасцу ЛНПДВ обвезник доставља уз пореску пријаву за порески период у којем отпочиње наредна година пружања услуге, односно испоруке добара.

Члан 26.

У случају кад носилац права пре истека рока од три године од дана набавке добара у Републици Србији, односно из увоза, без плаћања ПДВ, та добра пренесе трећем лицу путем продаје, поклона или на други начин (у даљем тексту: отуђење), дужан је да на промет тих добара плати ПДВ који није био плаћен при њиховој набавци у Републици Србији, односно из увоза.

Отуђење из става 1. овог члана не односи се на добра чија је појединачна вредност до 50 евра у динарској противвредности, која носиоци права поклањају другим лицима, у складу са њиховим функцијама.

9. Уговори о донацији, уговори о кредиту, односно зајму и други међународни уговори

Члан 27.

Пореско ослобођење из члана 24. став 1. тачка 16а) Закона, за промет добара и услуга, који се врши у складу са уговорима о донацији закљученим са државном заједницом Србија и Црна Гора или са Републиком Србијом, под условом да је тим уговорима предвиђено да се из добијених новчаних средстава неће плаћати трошкови пореза, обвезник може да оствари ако промет добара и услуга непосредно врши:

1) лицу са којим је закључен уговор о донацији, односно лицу које је ангажовано за спровођење одређеног пројекта на територији Републике Србије од стране лица са којим је закључен уговор о донацији (у даљем тексту: имплементарни партнер);

2) лицу које је ангажовано за спровођење одређеног пројекта на територији Републике Србије од стране имплементарног партнера (у даљем тексту: подимплементарни партнер);

3) кориснику новчаних средстава која су предмет уговора о донацији, ако су та средства, од стране даваоца донације или имплементарног партнера, непосредно дата кориснику за финансирање одређеног пројекта у Републици Србији, као и кориснику добара или услуга који су предмет уговора о донацији, независно од тога да ли је та добра или услуге платио давалац донације или друго лице;

4) страном лицу које у Републици Србији нема седиште ни сталну пословну јединицу (у даљем тексту: страно лице), а које врши промет добара и услуга кориснику новчаних средстава, односно кориснику добара и услуга из тачке 3) овог става (у даљем тексту: корисник донације), у оквиру пројекта који је предмет донације;

5) у својству имплементарног партнера из тачке 1) овог става, односно у својству корисника новчаних средстава из тачке 3) овог става кориснику добара и услуга, у случају када плаћање за та добра и услуге није непосредно извршио давалац донације нити корисник добара и услуга.

Изузетно од става 1. овог члана, пореско ослобођење из члана 24. став 1. тачка 16а) закона, за промет добара и услуга, који се врши у складу са уговорима о донацији закљученим са државном заједницом Србија и Црна Гора или са Републиком Србијом, под условом да је тим уговорима предвиђено да се из добијених новчаних средстава неће плаћати трошкови пореза, а који се финансира средствима донације Европске уније, преко Делегације Европске уније у Републици Србији (у даљем тексту: Делегација), у случају када Делегација ангажује домаће или страно лице за промет добара и услуга у оквиру реализације пројекта у Републици Србији, може да се оствари ако се накнада за тај промет наплаћује непосредно од Делегације, односно страног лица.

Републички орган чији је функционер у име Републике Србије закључио уговор о донацији доставља Централи копију закљученог уговора о донацији и податак о износу средстава који је предмет уговора о донацији.

Имплементарни партнер доставља Пореској управи доказ да је у својству имплементарног партнера ангажован од стране даваоца донације, списак подимплементарних партнера, списак корисника донације и уговоре закључене са подимплементарним партнерима, односно корисницима донације.

Корисник донације доставља Пореској управи доказ којим се потврђује да су новчана средства која су предмет уговора о донацији непосредно дата кориснику од стране даваоца донације, односно доказ којим се потврђује да ће добра или услуге непосредно платити давалац донације, списак страних лица са којима има закључене уговоре о промету добара и услуга за реализацију пројекта који је предмет донације, као и те уговоре.

Републички орган надлежан за координацију развојне помоћи Европске уније, односно Тело за уговарање одређено на основу прописа којим се уређује управљање програмима претприступне помоћи Европске уније (у даљем тексту: Тело за уговарање) доставља Централи и крајњем кориснику донаторског пројекта (у даљем тексту: крајњи корисник) податке о:

1) уговору о донацији из става 2. овог члана на основу којег се финансира пројекат, и то датуму почетка и завршетка примене уговора, укључујући и измене које се односе на трајање тог уговора;

2) називу и броју пројекта, датуму почетка и завршетка пројекта, износу новчаних средстава намењених финансирању тог пројекта, укључујући и измене о тим новчаним средствима.

Поред података из става 6. овог члана, републички орган надлежан за координацију развојне помоћи Европске уније, односно Тело за уговарање доставља Централи и податак о крајњем кориснику.

Делегација, односно Тело за уговарање доставља Централи и крајњем кориснику податке о називу и броју уговора закљученог између Делегације и домаћег или страног лица о промету добара и услуга који се врши у оквиру реализације пројекта, датуму почетка и завршетка уговора, износу новчаних средстава намењених финансирању тог уговора, укључујући и измене о новчаним средствима којима се финансира уговор, односно трајању уговора, као и фотокопију тог уговора.

Страно лице из става 1. тачка 4) и става 2. овог члана доставља Пореској управи уговор закључен са обвезником о промету добара и услуга који се врши у оквиру реализације пројекта.

Документација из ст. 3, 6, 7. и 8. овог члана доставља се у папирном или електронском облику, а документација из ст. 4, 5. и 9. овог члана у електронском облику преко портала Пореске управе.

Члан 28.

Пореско ослобођење из члана 27. став 1. тач. 1) и 2) овог правилника обвезник који врши промет, односно имплементарни партнер или подимплементарни партнер који је за тај промет порески дужник у складу са Законом може да оствари ако поседује документ којим се потврђује да је промет добара и услуга према уговору о донацији ослобођен пореза (у даљем тексту: потврда о пореском ослобођењу за донације), који попуњава, потписује, оверава и издаје овлашћено лице имплементарног, односно подимплементарног партнера, и који доставља Пореској управи на оверу.

Одговорно лице имплементарног, односно подимплементарног партнера, дужно је да, пре издавања прве потврде о пореском ослобођењу за донације, Пореској управи достави податке о лицима овлашћеним за издавање потврда о пореском ослобођењу за донације, као и обавештење о променама лица којима је дато ово овлашћење, у року од 15 дана од дана настанка промене.

Потврда о пореском ослобођењу за донације из става 1. овог члана садржи:

1) назив, адресу и ПИБ имплементарног, односно подимплементарног партнера;

2) број и датум потврде;

3) назив и број уговора о донацији ако је уговор заведен под одређеним бројем, као и назив и вредност пројекта;

4) назив, адресу и ПИБ обвезника ПДВ који врши промет добара или услуга уз пореско ослобођење ако је обвезник ПДВ порески дужник за тај промет;

5) назив, адресу и ПИБ обвезника ПДВ који врши промет добара и услуга, као и напомену да је имплементарни, односно подимплементарни партнер порески дужник у складу са Законом за тај промет добара и услуга;

6) вредност промета добара и услуга по предрачуну, односно износ новчаних средстава која ће бити авансно уплаћена;

7) потпис овлашћеног лица имплементарног, односно подимплементарног партнера;

8) број и датум овере од стране Пореске управе.

Пореска управа проверава испуњеност услова за остваривање пореског ослобођења и ако су ти услови испуњени оверава потврду о пореском ослобођењу за донације и доставља је имплементарном, односно подимплементарном партнеру.

Имплементарни, односно подимплементарни партнер доставља обвезнику оверену потврду из става 4. овог члана.

Документација из ст. 1. и 2. овог члана доставља се у електронском облику преко портала Пореске управе, потврда из става 4. овог члана у електронском облику, а потврда из става 5. овог члана у папирном или електронском облику.

Члан 29.

Пореско ослобођење из члана 27. став 1. тач. 3) и 4) и став 2. овог правилника обвезник може да оствари ако поседује потврду о пореском ослобођењу за донације, коју попуњава, потписује, оверава и издаје овлашћено лице корисника донације, крајњег корисника, односно страног лица, и коју доставља Пореској управи на оверу.

Када је корисник донације, односно крајњи корисник порески дужник у складу са Законом за промет који му врши обвезник или страно лице, пореско ослобођење може да оствари ако поседује потврду о пореском ослобођењу за донације, коју попуњава, потписује, оверава и издаје овлашћено лице корисника донације, односно крајњег корисника, и који доставља Пореској управи на оверу.

Одговорно лице корисника донације, крајњег корисника, односно страног лица, дужно је да, пре издавања прве потврде о пореском ослобођењу за донације, Пореској управи достави податке о лицима овлашћеним за издавање потврда о пореском ослобођењу за донације, као и обавештење о променама лица којима је дато ово овлашћење, у року од 15 дана од дана настанка промене.

Потврда о пореском ослобођењу за донације из ст. 1. и 2. овог члана садржи:

1) назив, адресу и ПИБ издаваоца потврде – корисника донације, крајњег корисника, односно страног лица;

2) број и датум потврде;

3) назив и број уговора о донацији ако је уговор заведен под одређеним бројем;

4) назив и вредност пројекта ако се промет добара или услуга врши у циљу реализације одређеног пројекта у Републици Србији;

5) назив, адресу и ПИБ обвезника ПДВ који врши промет добара и услуга уз пореско ослобођење ако је обвезник ПДВ порески дужник за тај промет;

6) назив, адресу и ПИБ обвезника ПДВ, односно назив и адресу страног лица које врши промет добара и услуга, као и напомену да је корисник донације, односно крајњи корисник порески дужник у складу са Законом за тај промет добара и услуга;

7) вредност промета добара и услуга по предрачуну, односно износ новчаних средстава која ће бити авансно уплаћена;

8) потпис овлашћеног лица корисника донације, крајњег корисника, односно страног лица;

9) број и датум овере од стране Пореске управе.

Пореска управа проверава испуњеност услова за остваривање пореског ослобођења и ако су ти услови испуњени оверава потврду о пореском ослобођењу за донације из ст. 1. и 2. овог члана, и доставља је кориснику донације, крајњем кориснику, односно страном лицу.

Корисник донације, крајњи корисник, односно страно лице доставља обвезнику оверену потврду из става 5. овог члана.

Документација из ст. 1, 2. и 3. овог члана доставља се у електронском облику преко портала Пореске управе, потврда из става 5. овог члана у електронском облику, а потврда из става 6. овог члана у папирном или електронском облику.

Члан 29а.

Пореско ослобођење из члана 27. став 1. тачка 5) овог правилника обвезник може да оствари ако поседује потврду о пореском ослобођењу за донације, коју попуњава, потписује, оверава и издаје лице које је имплементарном партнеру, односно кориснику новчаних средстава из члана 27. став 1. тачка 1), односно тачка 3) овог правилника пренело новчана средства на име реализације уговора о донацији, и коју доставља Пореској управи на оверу.

Одговорно лице преносиоца новчаних средстава дужно је да, пре издавања прве потврде о пореском ослобођењу за донације, Пореској управи достави податке о лицима овлашћеним за издавање потврда о пореском ослобођењу за донације, као и обавештење о променама лица којима је дато ово овлашћење, у року од 15 дана од дана настанка промене.

Потврда о пореском ослобођењу за донације из става 1. овог члана садржи:

1) назив, адресу и ПИБ издаваоца потврде – преносиоца новчаних средстава;

2) број и датум потврде;

3) назив и број уговора о донацији ако је уговор заведен под одређеним бројем;

4) назив и вредност пројекта ако се промет добара или услуга врши у циљу реализације одређеног пројекта у Републици Србији;

5) назив, адресу и ПИБ обвезника ПДВ који врши промет добара и услуга за који се остварује пореско ослобођење;

6) назив, адресу и ПИБ пореског дужника за промет из тачке 5) овог става;

7) вредност промета добара и услуга исказана у предрачуну или другом документу, односно износ новчаних средстава која ће бити авансно уплаћена;

8) потпис овлашћеног лица преносиоца новчаних средстава;

9) број и датум овере од стране Пореске управе.

Пореска управа проверава испуњеност услова за остваривање пореског ослобођења и ако су ти услови испуњени оверава потврду о пореском ослобођењу за донације из става 1. овог члана, и доставља је преносиоцу новчаних средстава.

Преносилац новчаних средстава доставља пореском дужнику оверену потврду из става 4. овог члана.

Документација из ст. 1. и 2. овог члана доставља се у електронском облику преко портала Пореске управе, потврда из става 4. овог члана у електронском облику, а потврда из става 5. овог члана у папирном или електронском облику.

Члан 30.

Ако се по основу уговора о донацији из члана 24. став 1. тачка 16а) Закона, врши увоз добара у Републику Србију, лице овлашћено за издавање потврда о пореском ослобођењу за донације издаје посебну потврду за увоз добара, на захтев пореског дужника.

Потврда из става 1. овог члана, уместо података прописаних чланом 28. став 3. тач. 4)-6), односно чланом 29. став 4. тач. 5)-7) овог правилника, садржи податке о називу, адреси и ПИБ-у лица за које се врши увоз добара, односно лица које може да оствари пореско ослобођење у складу са чланом 24. став 1. тачка 16а) Закона, као и вредности добара која се увозе исказаној у рачуну иностраног испоручиоца.

Члан 31.

(Брисан)

Члан 32.

Пореска управа води евиденцију о достављеним уговорима о донацији, подацима о износу средстава која су предмет уговора о донацији, о имплементарним и подимплементарним партнерима, уговорима закљученим између имплементарних и подимплементарних партнера, корисницима донација, крајњим корисницима и страним лицима, уговорима закљученим између корисника донација и страних лица, уговорима закљученим између Делегације и домаћих или страних лица о промету добара и услуга, уговорима закљученим између страних лица и обвезника, преносиоцима новчаних средстава, уговорима закљученим између преносиоца новчаних средстава и имплементарних партнера, односно корисника новчаних средстава, копијама закључених уговора, доказима којима се потврђује да су новчана средства која су предмет уговора о донацији непосредно дата кориснику од стране даваоца донације, доказима којима се потврђује да ће добра или услуге непосредно платити давалац донације, као и о издатим потврдама о пореском ослобођењу за донације.

Члан 33.

Пореско ослобођење из члана 24. став 1. тачка 16б) Закона односи се на промет добара и услуга који се врши у складу са уговорима о кредиту, односно зајму, ако је тим уговорима предвиђено да се из добијених новчаних средстава неће плаћати трошкови пореза, закљученим између:

1) државне заједнице Србија и Црна Гора или Републике Србије и међународне финансијске организације;

2) државне заједнице Србија и Црна Гора или Републике Србије и друге државе;

3) треће стране и међународне финансијске организације, у којем се Република Србија појављује као гарант, односно контрагарант;

4) треће стране и друге државе, у којем се Република Србија појављује као гарант, односно контрагарант.

Републички орган надлежан за послове трезора Републике Србије доставља Централи списак и копије закључених уговора о кредиту, односно зајму, које је закључила Република Србија, односно у којима се Република Србија појављује као гарант или контрагарант, као и податке о износу и намени средстава који су предмет уговора о кредиту, односно зајму, а којима је предвиђено да се из добијених средстава неће плаћати трошкови пореза.

Корисник кредита, односно зајма (у даљем тексту: корисник средстава) доставља Пореској управи списак страних лица са којима има закључене уговоре о промету добара и услуга, као и закључене уговоре.

Документација из става 2. овог члана доставља се у папирном или електронском облику, а документација из става 3. овог члана у електронском облику преко портала Пореске управе.

Члан 34.

Пореско ослобођење из члана 33. став 1. овог правилника, обвезник може да оствари за промет добара и услуга који непосредно врши кориснику средстава, односно страном лицу са којим корисник средстава има закључен уговор о промету добара и услуга, под условом да поседује документ којим се потврђује да је промет добара и услуга према уговору о кредиту, односно зајму ослобођен ПДВ (у даљем тексту: потврда о пореском ослобођењу за кредит, односно зајам), који попуњава, оверава и издаје Пореска управа.

Када је корисник средстава порески дужник у складу са Законом за промет који му врши обвезник или страно лице, пореско ослобођење може да оствари ако поседује потврду о пореском ослобођењу за кредит, односно зајам, коју попуњава, оверава и издаје Пореска управа.

Потврда о пореском ослобођењу за кредит, односно зајам из ст. 1. и 2. овог члана садржи:

1) назив, адресу и ПИБ корисника средстава;

2) назив и адресу страног лица, ако се промет добара и услуга врши страном лицу;

3) број и датум потврде;

4) назив и број уговора о кредиту, односно зајму ако је уговор заведен под одређеним бројем, као и назив и вредност пројекта који се финансира из ових средстава ако су средства кредита, односно зајма, намењена финансирању одређеног пројекта у Републици Србији;

5) назив, адресу и ПИБ обвезника ПДВ који врши промет добара или услуга уз пореско ослобођење ако је обвезник ПДВ порески дужник за тај промет;

6) назив, адресу и ПИБ обвезника ПДВ, односно назив и адресу страног лица које врши промет добара и услуга, као и напомену да је корисник средстава порески дужник у складу са Законом за тај промет добара и услуга;

7) вредност промета добара и услуга по предрачуну, односно износ новчаних средстава која ће бити авансно уплаћена;

8) број и датум овере Пореске управе.

Потврда из ст. 1. и 2. овог члана издаје се на захтев корисника средстава, односно страног лица, који мора да садржи:

1) назив, адресу и ПИБ корисника средстава;

2) назив и адресу страног лица, ако се промет добара и услуга врши страном лицу;

3) број и датум захтева;

4) назив и број уговора о кредиту, односно зајму ако је уговор заведен под одређеним бројем, као и назив и вредност пројекта који се финансира из ових средстава ако су средства кредита, односно зајма, намењена финансирању одређеног пројекта у Републици Србији;

5) назив, адресу и ПИБ обвезника ПДВ који врши промет добара или услуга уз пореско ослобођење ако је обвезник ПДВ порески дужник за тај промет;

6) назив, адресу и ПИБ обвезника ПДВ, односно назив и адресу страног лица које врши промет добара и услуга, као и напомену да је корисник средстава порески дужник у складу са Законом за тај промет добара и услуга;

7) вредност промета добара и услуга по предрачуну, односно износ новчаних средстава која ће бити авансно уплаћена;

8) потпис овлашћеног лица корисника средстава, односно страног лица.

Пореска управа проверава испуњеност услова за остваривање пореског ослобођења и ако су ти услови испуњени издаје потврду о пореском ослобођењу из ст. 1. и 2. овог члана и доставља је кориснику средстава, односно страном лицу.

Корисник средстава, односно страно лице доставља обвезнику оверену потврду из става 5. овог члана.

Уз први захтев из става 4. овог члана, корисник средстава дужан је да Пореској управи достави и податак о износу искоришћених средстава кредита, односно зајма.

Ако се преко сталне пословне јединице врши реализација пројеката финансираних из средстава кредита, односно зајма по основу уговора из члана 33. став 1. овог правилника, пореско ослобођење за промет добара и услуга који врши стална пословна јединица, а за који кориснику средстава рачун издаје лице које на територији Републике Србије нема седиште (у даљем тексту: оснивач), може да оствари и обвезник ПДВ – стална пословна јединица тог оснивача, односно корисник средстава који је за тај промет порески дужник у складу са Законом, на основу потврде о пореском ослобођењу за кредит, односно зајам, издате кориснику средстава.

Када је за промет из става 8. овог члана стална пословна јединица порески дужник у складу са Законом, стална пословна јединица сачињава обрачун промета добара и услуга (у даљем тексту: обрачун), који доставља надлежном пореском органу уз пореску пријаву ПДВ.

Обрачун из става 9. овог члана садржи нарочито:

1) назив, адресу и ПИБ обвезника ПДВ – сталне пословне јединице;

2) место и датум сачињавања и редни број обрачуна;

3) вредност промета добара и услуга за који је оснивач издао рачун кориснику средстава;

4) вредност промета добара и услуга извршеног сталној пословној јединици од стране претходних учесника у промету;

5) потпис овлашћеног лица.

У пореској пријави ПДВ за порески период у којем је сачињен обрачун, стална пословна јединица исказује податак о вредности промета добара и услуга за који је оснивач издао рачун кориснику средстава, у делу у којем се исказују подаци о промету за који је прописано пореско ослобођење са правом на одбитак претходног пореза.

Захтев из става 4. овог члана и податак о износу искоришћених средстава из става 7. овог члана достављају се у електронском облику преко портала Пореске управе, потврда из става 5. овог члана у електронском облику, а потврда из става 6. овог члана у папирном или електронском облику.

Члан 35.

Ако се по основу уговора о кредиту, односно зајму из члана 24. став 1. тачка 16б) Закона, врши увоз добара у Републику Србију, лице овлашћено за издавање потврда о пореском ослобођењу за кредит, односно зајам, издаје посебну потврду за увоз добара, на захтев пореског дужника.

Потврда из става 1. овог члана, уместо података прописаних чланом 34. став 3. тач. 5)-7) овог правилника, садржи податке о називу, адреси и ПИБ-у лица за које се врши увоз добара, односно лица које може да оствари пореско ослобођење у складу са чланом 24. став 1. тачка 16б) Закона, као и вредности добара која се увозе исказаној у рачуну иностраног испоручиоца.

Члан 36.

(Брисан)

Члан 37.

Пореска управа води евиденцију о достављеним уговорима о кредиту, односно зајму, подацима о износу и намени средстава који су предмет уговора о кредиту, односно зајму, корисницима средстава и страним лицима, уговорима закљученим између корисника средстава и страних лица, копијама закључених уговора, као и о издатим потврдама о пореском ослобођењу за кредит, односно зајам.

Члан 38.

Пореско ослобођење из члана 24. став 1. тачка 16в) Закона односи се на промет добара и услуга који се врши у складу са међународним уговором, под условом да је тим уговором предвиђено пореско ослобођење, осим уговора из члана 24. став 1. тач. 16а) и 16б) Закона (у даљем тексту: међународни уговор), закљученим између:

1) државне заједнице Србија и Црна Гора или Републике Србије и међународне организације;

2) државне заједнице Србија и Црна Гора или Републике Србије и друге државе.

Републички орган чији је функционер у име Републике Србије закључио међународни уговор, доставља Централи копију закљученог међународног уговора, обавештење о лицима која на основу тог уговора имају право набавке добара и услуга уз пореско ослобођење, са депонованим потписима тих лица, као и обавештење о променама лица којима је дато ово овлашћење, у року од 15 дана од дана настанка промене.

Документација из става 2. овог члана доставља се у папирном или електронском облику.

Члан 39.

Пореско ослобођење из члана 38. овог правилника, обвезник може да оствари за промет добара и услуга који непосредно врши лицу које на основу међународног уговора има право набавке добара и услуга уз пореско ослобођење, под условом да поседује документ којим се потврђује да је промет добара и услуга према међународном уговору ослобођен ПДВ (у даљем тексту: потврда о пореском ослобођењу за међународни уговор), који попуњава, оверава и издаје Пореска управа.

Када је за промет добара и услуга из става 1. овог члана порески дужник у складу са Законом лице које на основу међународног уговора има право набавке добара и услуга уз пореско ослобођење, пореско ослобођење може да оствари ако поседује потврду о пореском ослобођењу за међународни уговор, коју попуњава, оверава и издаје Пореска управа.

Потврда о пореском ослобођењу за међународни уговор из ст. 1. и 2. овог члана садржи:

1) назив и адресу републичког органа чији је функционер у име Републике Србије закључио међународни уговор;

2) назив и адресу лица које на основу међународног уговора има право набавке добара и услуга уз пореско ослобођење;

3) број и датум потврде;

4) назив и број међународног уговора;

5) назив, адресу и ПИБ обвезника ПДВ који врши промет добара и услуга уз пореско ослобођење, односно за који је прималац добара и услуга порески дужник у складу са Законом;

6) вредност промета добара и услуга по предрачуну, односно износ новчаних средстава која ће бити авансно уплаћена;

7) број и датум овере Пореске управе.

Потврда из става 3. овог члана издаје се на захтев лица које на основу међународног уговора има право набавке добара и услуга уз пореско ослобођење, који се подноси Пореској управи.

Захтев из става 4. овог члана садржи:

1) назив и адресу републичког органа чији је функционер у име Републике Србије закључио међународни уговор;

2) назив и адресу лица које на основу међународног уговора има право набавке добара и услуга уз пореско ослобођење;

3) број и датум захтева;

4) назив и број међународног уговора;

5) назив, адресу и ПИБ обвезника ПДВ који врши промет добара и услуга уз пореско ослобођење, односно за који је прималац добара и услуга порески дужник у складу са Законом;

6) вредност промета добара и услуга по предрачуну, односно износ новчаних средстава која ће бити авансно уплаћена;

7) потпис овлашћеног лица за подношење захтева.

Пореска управа проверава испуњеност услова за остваривање пореског ослобођења и ако су ти услови испуњени издаје потврду о пореском ослобођењу из става 3. овог члана и доставља је лицу које на основу међународног уговора има право набавке добара и услуга уз пореско ослобођење.

Лице које на основу међународног уговора има право набавке добара и услуга уз пореско ослобођење доставља обвезнику потврду из става 6. овог члана.

Захтев из става 4. овог члана доставља се у електронском облику преко портала Пореске управе, потврда из става 6. овог члана у електронском облику, а потврда из става 7. овог члана у папирном или електронском облику.

Члан 40.

Ако се на основу међународног уговора из члана 24. став 1. тачка 16в) Закона, врши увоз добара у Републику Србију, издавалац потврде о пореском ослобођењу за међународни уговор издаје посебну потврду за увоз добара, на захтев пореског дужника.

Потврда из става 1. овог члана, уместо података прописаних чланом 39. став 3. тач. 5) и 6) овог правилника, садржи податак о вредности добара која се увозе исказаној у рачуну иностраног испоручиоца.

Члан 41.

(Брисан)

Члан 42.

Пореска управа води евиденцију о достављеним међународним уговорима, укључујући и копије међународних уговора, лицима која на основу међународних уговора имају право набавке добара и услуга уз пореско ослобођење, као и издатим потврдама о пореском ослобођењу за међународни уговор.

Члан 42а

Начин и поступак остваривања пореског ослобођења прописан одредбама чл. 33−42. овог правилника сходно се примењује код реализације уговора о кредиту, односно зајму и других уговора закључених између Републике и финансијске институције у већинском власништву друге државе, ако су ти уговори потврђени у Народној скупштини и ако је тим уговорима предвиђено ослобађање од плаћања ПДВ.