Садржај

- 1. Предмет уређивања

- 2. Садржај пореског биланса

- 3. Начин обрачуна пореског кредита по основу извршених улагања у основна средства

- 4. Начин утврђивања сразмерног дела улагања у основна средства

- 5. Прелазне и завршне одредбе

- Одредбе које нису унете у „пречишћен текст“ прописа

- Прилог

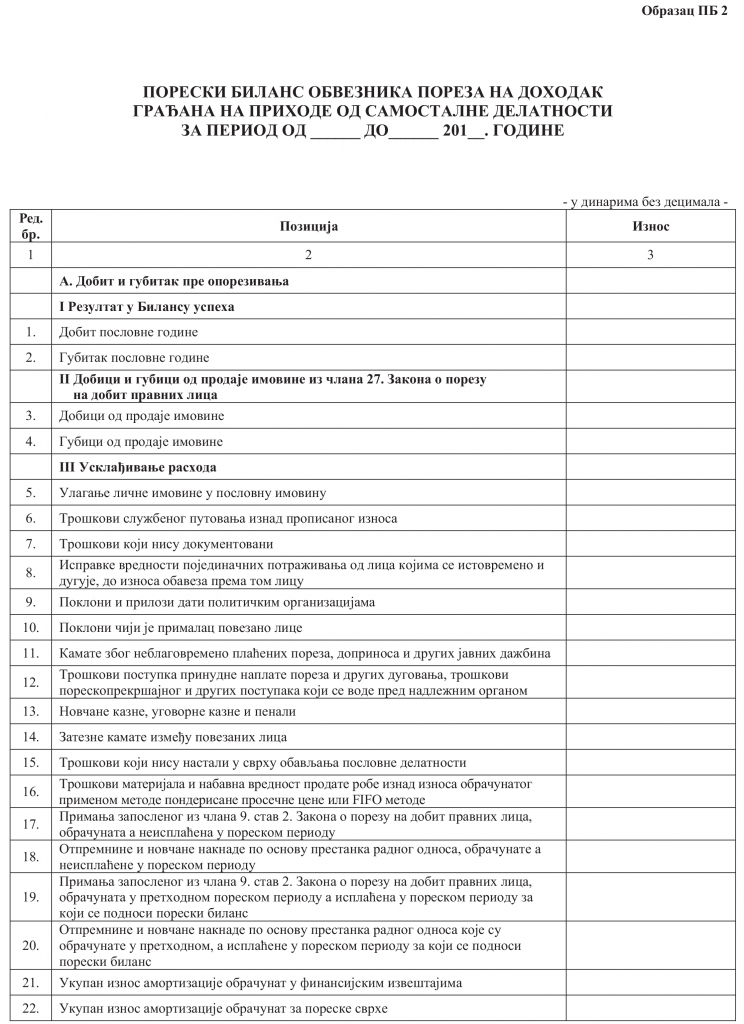

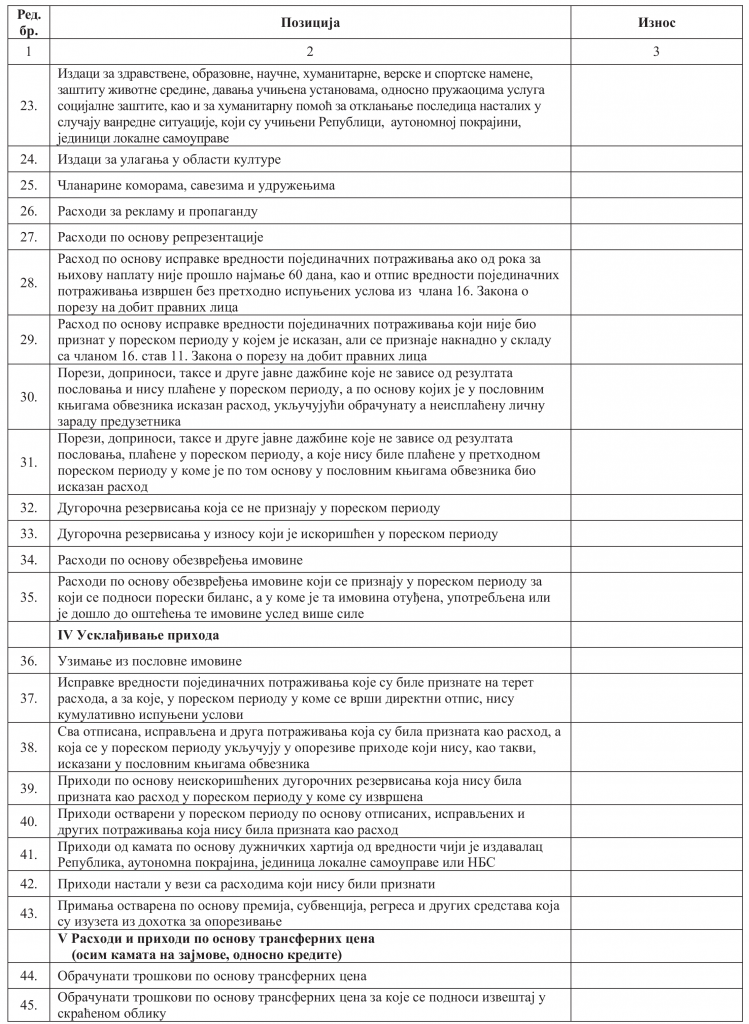

- Образац ПБ 2 – Порески биланс обвезника пореза на доходак грађана на приходе од самосталне делатности за период од ____ до ____ 201__. године

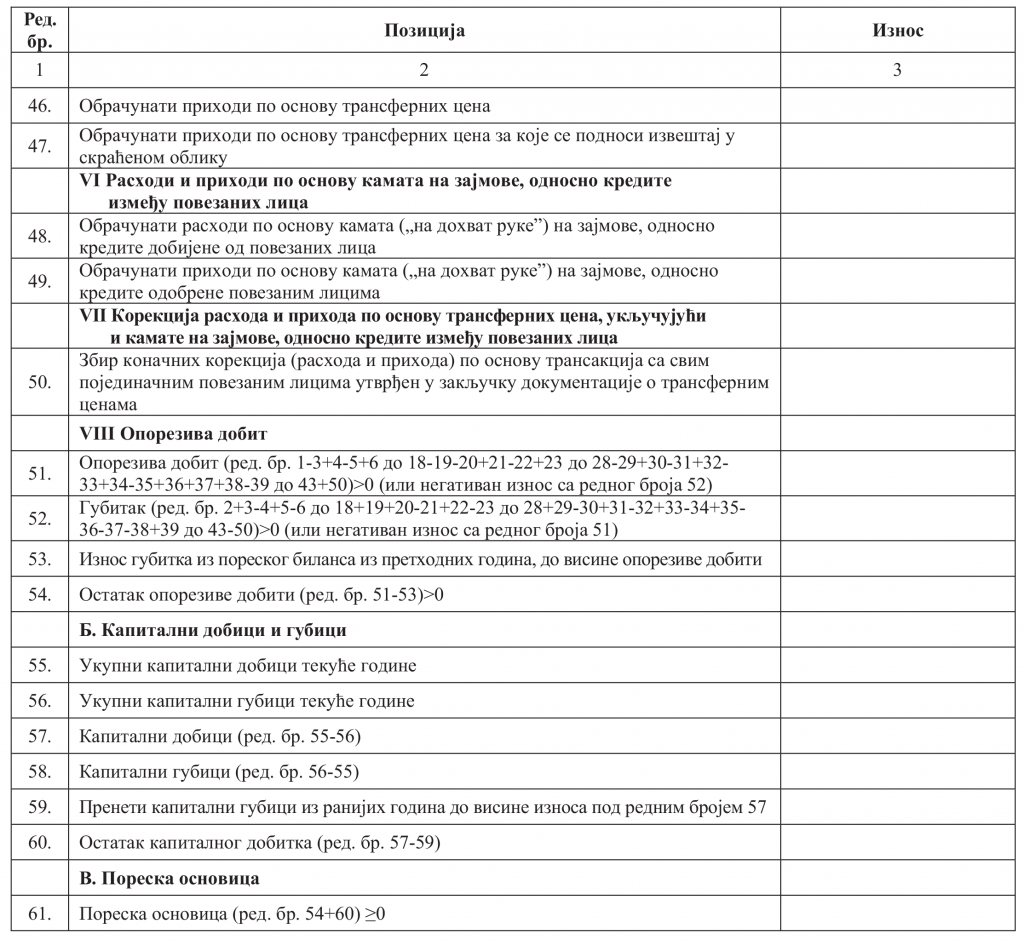

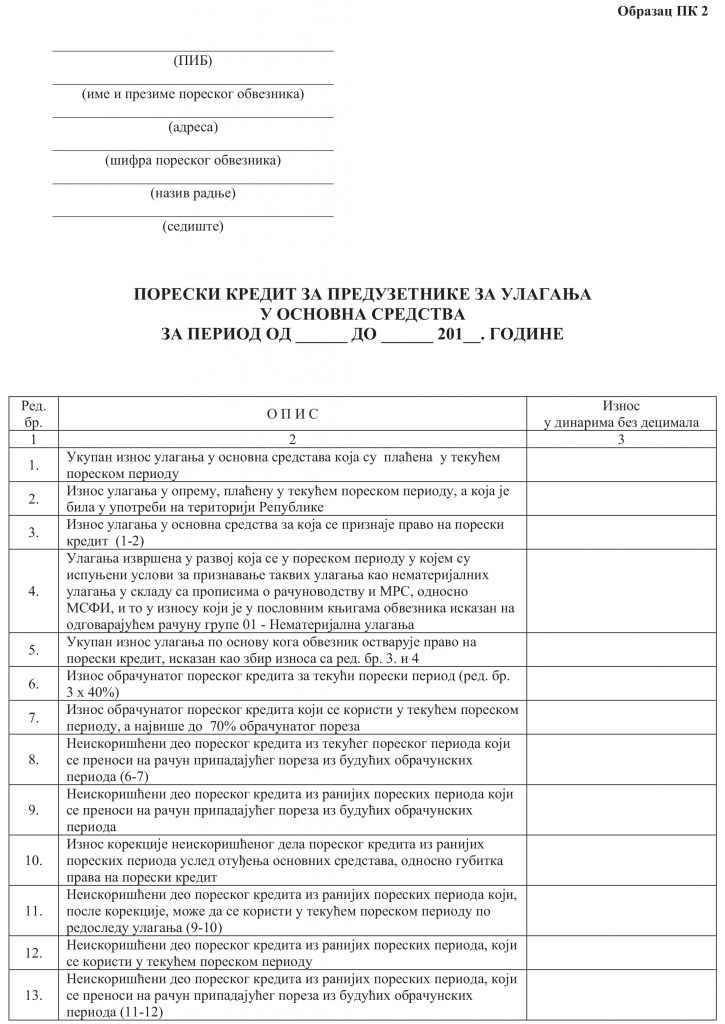

- Обрзац ПК 2 – Порески кредит за предузетнике за улагања у основна средства за период од ____ до ____ 201__. године

- Образац СУ 1 – Сразмерни износ улагања код предузетника за период од ____ до ____ 201__. године

„Службени гласник РС“, број 23/2014 и 7/2017

Пречишћен текст прописа

1. Предмет уређивања

Члан 1.

Овим правилником уређује се садржај пореског биланса за утврђивање основице пореза на доходак грађана на приходе од самосталне делатности, начин умањења обрачунатог пореза за улагања у основна средства и начин утврђивања сразмерног дела улагања у основна средства.

2. Садржај пореског биланса

Члан 2.

За утврђивање основице пореза на доходак грађана на приходе од самосталне делатности, обвезник пореза на доходак грађана на приходе од самосталне делатности (у даљем тексту: обвезник) саставља порески биланс на Обрасцу ПБ 2 – Порески биланс обвезника пореза на доходак грађана на приходе од самосталне делатности за период од ____ до ____ 201__. године, који је одштампан уз овај правилник и чини његов саставни део.

Члан 3.

У Образац ПБ 2 уносе се следећи подаци:

1) под редним бројем 1. – добит пословне године;

2) под редним бројем 2. – губитак пословне године;

3) под ред. бр. 3. и 4. – добици и губици утврђени у складу са чланом 35. Закона о порезу на доходак грађана („Службени гласник РС”, бр. 24/01, 80/02, 80/02 – др. закон, 135/04, 62/06, 65/06 – исправка, 31/09, 44/09, 18/10, 50/11, 91/11 – УС, 93/12, 114/12 – УС, 47/13, 48/13 – исправка, 108/13, 57/14, 68/14 – др. закон и 112/15 – у даљем тексту: Закон), а у вези са чланом 27. ст. 1. и 2. Закона о порезу на добит правних лица („Службени гласник РС” бр. 25/01, 80/02 – др. закон, 80/02, 43/03, 84/04, 18/10, 101/11, 119/12, 47/13, 108/13, 68/14 – др. закон, 142/14, 91/15 – аутентично тумачење и 112/15). За обвезнике који воде пословне књиге у складу са прописима о рачуноводству и ревизији под овим редним бројевима исказују се добици и губици из Биланса успеха (уколико су евидентирани на одговарајућим рачунима на којима се исказују добици, односно губици од продаје имовине, сагласно прописима о рачуноводству), настали продајом, односно другим преносом уз накнаду имовине наведене у члану 27. ст. 1. и 2. Закона о порезу на добит правних лица). За обвезнике који пословне књиге воде по систему простог књиговодства под овим редним бројевима исказују се добици и губици од продаје имовине наведене у члану 27. ст. 1. и 2. Закона о порезу на добит правних лица, који су у Пословној књизи ПК – 1 исказани као приход (у колони 7) или као расход (у колони 19);

4) под ред. бр. 5 – 35. – одговарајући расходи у износима у којима се не признају у расходе у пореском билансу, утврђени у складу са чл. 35. до 37б Закона, а у вези са чл. 7, 7а и 8, чланом 9. став 2, чл. 9а, 10, 15, 16, 20. и 22, чланом 22б став 2. и чланом 22в Закона о порезу на добит правних лица. На редном броју 5. – Улагање личне имовине у пословну имовину, податак се исказује у износу прихода који је по том основу исказан у пословним књигама;

5) под редним бројем 36. – износ узимања које предузетник врши из пословне имовине, у складу са чланом 37б Закона, а у износу који је као расход приказан у пословним књигама обвезника;

6) под редним бројем 37. – исправке вредности појединачних потраживања, сагласно члану 35. Закона, а у вези са чланом 16. став 9. Закона о порезу на добит правних лица, које су биле признате на терет расхода, а за које, у пореском периоду у коме се врши отпис, нису кумулативно испуњени услови из члана 16. ст. 1. и 2. Закона о порезу на добит правних лица;

7) под редним бројем 38. – сва отписана, исправљена и друга потраживања која су била призната као расход у пореском билансу, а по основу којих се услед повлачења тужбе, предлога за извршење или пријаве потраживања у пореском периоду увећавају опорезиви приходи, уколико исти нису исказани у пословним књигама обвезника;

8) под редним бројем 39. – приходи настали укидањем свих неискоришћених дугорочних резервисања која, сагласно члану 35. Закона, а у вези са чланом 25а став 1. Закона о порезу на добит правних лица, нису била призната као расход у пореском периоду у ком су извршена;

9) под редним бројем 40. – приходи остварени у пореском периоду по основу свих отписаних, исправљених и других потраживања која нису била призната као расход, сагласно члану 35. Закона, а у вези са чланом 16. став 13. Закона о порезу на добит правних лица, не улазе у основицу за опорезивање;

10) под редним бројем 41. – приход који обвезник оствари од камата по основу дужничких хартија од вредности чији је издавалац Република, аутономна покрајина, јединица локалне самоуправе или Народна банка Србије, а који сагласно члану 65. тачка 2) Закона не улазе у основицу за опорезивање;

11) под редним бројем 42. – приходи настали у вези са расходима који у неком од претходних пореских периода нису били признати у складу са чланом 7а Закона о порезу на добит правних лица, а који сагласно члану 35. Закона, а у вези са чланом 25а став 2. Закона о порезу на добит правних лица не улазе у основицу за опорезивање;

12) под редним бројем 43. – примања која обвезник оствари по основу премија, субвенција, регреса и других средстава која су изузета из дохотка за опорезивање, сагласно одредби члана 9. став 1. тачка 24) Закона;

13) под редним бројем 44. – износ обрачунатих трошкова (осим камата на зајмове, односно кредите) по трансферним ценама, које је обвезник дужан да, у складу са чланом 59. и чланом 60. став 1. Закона о порезу на добит правних лица, посебно прикаже у пореском билансу;

14) под редним бројем 45. – износ укупно обрачунатих трошкова (осим камата на зајмове, односно кредите) по трансферним ценама, за који се, сагласно Правилнику о начину на који предузетници у пореском билансу исказују трансферне цене („Службени гласник РС”, број 20/14), а у вези са Правилником о трансферним ценама и методама које се по принципу „ван дохвата руке” примењују код утврђивања цене трансакција међу повезаним лицима („Службени гласник РС”, бр. 61/13 и 8/14 – у даљем тексту: Правилник о трансферним ценама), подноси извештај у скраћеном облику, при чему је износ исказан на овом редном броју садржан у износу исказаном под редним бројем 44;

15) под редним бројем 46. – износ обрачунатих прихода (осим камата на зајмове, односно кредите) по трансферним ценама које је обвезник дужан да, у складу са чланом 60. став 1. Закона о порезу на добит правних лица, посебно прикаже у пореском билансу;

16) под редним бројем 47. – износ укупно обрачунатих прихода (осим камата на зајмове, односно кредите) по трансферним ценама за који се, сагласно Правилнику о трансферним ценама подноси извештај у скраћеном облику, при чему је износ исказан на овом редном броју садржан у износу исказаном под редним бројем 46;

17) под редним бројем 48. – износ расхода по основу камате („на дохват руке”) обрачунате на зајам, односно кредит добијен од повезаног лица, које је обвезник дужан да посебно прикаже у пореском билансу, сагласно члану 60. став 1. Закона о порезу на добит правних лица;

18) под редним бројем 49. – износ прихода по основу камате („на дохват руке”) обрачунате на зајмове, односно кредите дате повезаним лицима, које је обвезник дужан да посебно прикаже у пореском билансу, сагласно члану 60. став 1. Закона о порезу на добит правних лица;

19) под редним бројем 50. – збир коначних корекција трансферних цена за сваку појединачну трансакцију са појединачним повезаним лицима, односно за сваку врсту трансакције са појединачним повезаним лицем у складу са чланом 60. ст. 5. до 9. Закона о порезу на добит правних лица, који се утврђује у закључку документације о трансферним ценама на начин прописан одредбама члана 31. Правилника о трансферним ценама;

20) под редним бројем 51. – опорезива добит која се утврђује рачунским путем (сабирањем и одузимањем износа са назначених ред. бр.), а ако је ова вредност негативна исказује се као губитак на редном броју 52;

21) под редним бројем 52. – губитак који се утврђује рачунским путем (сабирањем и одузимањем износа са назначених ред. бр.), а ако је ова вредност негативна исказује се као опорезива добит на редном броју 51;

22) под редним бројем 53. – номинални износ губитка који је исказан у пореском билансу из претходних година, који се преноси на терет добити текуће године, и то највише до висине опорезиве добити, у складу са чланом 35. Закона, а у вези са чланом 32. Закона о порезу на добит правних лица, а податак на овом редном броју уноси се при изради коначног пореског биланса;

23) под редним бројем 54. – остатак опорезиве добити, који се исказује као позитивна разлика износа са ред. бр. 51. и 53;

24) под ред. бр. 55. и 56. – укупни капитални добици и губици текуће године који се утврђују у складу са чланом 35. Закона, а у вези са чл. 27. до 29. Закона о порезу на добит правних лица;

25) под ред. бр. 57. и 58. – капитални добици и капитални губици исказани као разлика износа са ред. бр. 55. и 56, односно 56. и 55;

26) под редном бројем 59. – износ капиталних губитака из ранијих година који се могу пребити на рачун будућих капиталних добитака, у складу са чланом 35. Закона, а у вези са чланом 30. став 3. Закона о порезу на добит правних лица;

27) под редним бројем 60. – остатак капиталног добитка као разлика износа са ред. бр. 57. и 59;

28) под редним бројем 61. – пореска основица која се утврђује рачунским путем (збир износа са ред. бр. 54. и 60).

3. Начин обрачуна пореског кредита по основу извршених улагања у основна средства

Члан 4.

Начин обрачуна пореског кредита по основу улагања у основна средства за обављање сопствене регистроване делатности обвезника, као и улагања у развој као нематеријалну имовину, исказује се на Обрасцу ПК 2 – Порески кредит за предузетнике за улагања у основна средства за период од ___ до ___ 201__. године, који је одштампан уз овај правилник и чини његов саставни део.

У Образац ПК 2 уносе се следећи подаци:

1) под редним бројем 1. – укупан износ улагања у основна средства која су плаћена у текућем пореском периоду, односно пореском периоду за који се саставља порески биланс;

2) под редним бројем 2. – износ улагања у опрему плаћену у текућем пореском периоду, а која је била у употреби на територији Републике Србије;

3) под редним бројем 3. – износ улагања извршених у текућем пореском периоду у основна средства за која се признаје право на порески кредит, изражен као разлика износа са ред. бр. 1. и 2;

4) под редним бројем 4. – улагања извршена у развој која се у пореском периоду у којем су испуњени услови за признавање таквих улагања као нематеријалних улагања у складу са прописима о рачуноводству и МРС, односно МСФИ, и то у износу који је у пословним књигама обвезника исказан на одговарајућем рачуну групе 01 – Нематеријална улагања;

5) под редним бројем 5. – укупан износ улагања по основу кога обвезник остварује право на порески кредит, исказан као збир износа са ред. бр. 3. и 4;

6) под редним бројем 6. – износ обрачунатог пореског кредита за текући порески период, тј. износ од 40% извршених улагања;

7) под редним бројем 7. – износ обрачунатог пореског кредита за текући порески период, тј. износ од 40% извршених улагања, а највише до 70% обрачунатог пореза у текућем пореском периоду – порески кредит за порески период, у складу са чланом 39. Закона, а у вези са чланом 48. ст. 1. и 3. Закона о порезу на добит правних лица;

8) под редним бројем 8. – неискоришћени део пореског кредита из текућег пореског периода, који се преноси на рачун припадајућег пореза из будућих обрачунских периода, у складу са чланом 39. Закона, а у вези са чланом 48. став 5. Закона о порезу на добит правних лица, исказан као разлика износа са ред. бр. 6. и 7;

9) под редним бројем 9. – неискоришћени део пореског кредита из ранијих пореских периода, који се преноси на рачун припадајућег пореза из будућих обрачунских периода, у складу са чланом 39. Закона, а у вези са чланом 48. став 5. Закона о порезу на добит правних лица;

10) под редним бројем 10. – износ за који се врши корекција неискоришћеног дела пореског кредита из ранијих пореских периода, у складу са чланом 39. Закона, услед отуђења основних средстава извршених сагласно члану 48. ст. 8. и 11. Закона о порезу на добит правних лица, односно услед губитка права на порески кредит сходно члану 48. став 12. Закона о порезу на добит правних лица;

11) под редним бројем 11. – неискоришћени део пореског кредита из ранијих пореских периода, који се, после корекције услед отуђења основних средстава, односно услед губитка права на порески кредит, преноси на рачун будућих обрачунских периода по редоследу улагања, у складу са чланом 39. Закона, а у вези са чланом 48. став 6. Закона о порезу на добит правних лица, исказан као разлика износа са ред. бр. 9. и 10;

12) под редним бројем 12. – неискоришћени део пореског кредита из ранијих пореских периода, који се користи у текућем пореском периоду;

13) под редним бројем 13. – остатак неискоришћеног дела пореског кредита из ранијих пореских периода, који се преноси на рачун припадајућег пореза из будућих обрачунских периода, исказан као разлика износа са ред. бр. 11. и 12;

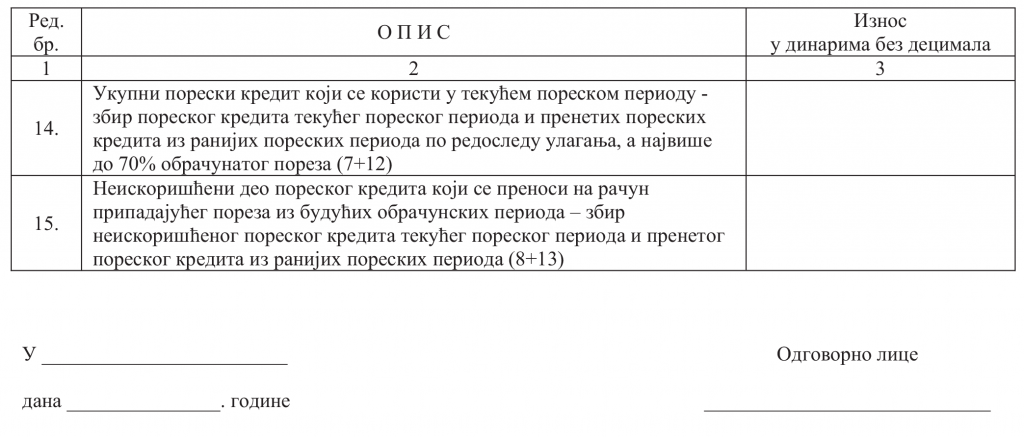

14) под редним бројем 14. – укупан износ пореског кредита који се користи у текућем пореском периоду, а који представља збир пореског кредита текућег пореског периода и пренетих пореских кредита из ранијих пореских периода по редоследу улагања, с тим што укупан збир не може износити више од 70% обрачунатог пореза у текућем пореском периоду, у складу са чланом 39. Закона, а у вези са чланом 48. ст. 1, 3. и 6. Закона о порезу на добит правних лица (исказан као збир износа са ред. бр. 7. и 12);

15) под редним бројем 15. – неискоришћени део пореског кредита који се преноси на рачун припадајућег пореза из будућих обрачунских периода, а који представља збир неискоришћеног пореског кредита из текућег пореског периода и пренетог пореског кредита из ранијих пореских периода, исказан као збир износа са ред. бр. 8. и 13.

4. Начин утврђивања сразмерног дела улагања у основна средства

Члан 5.

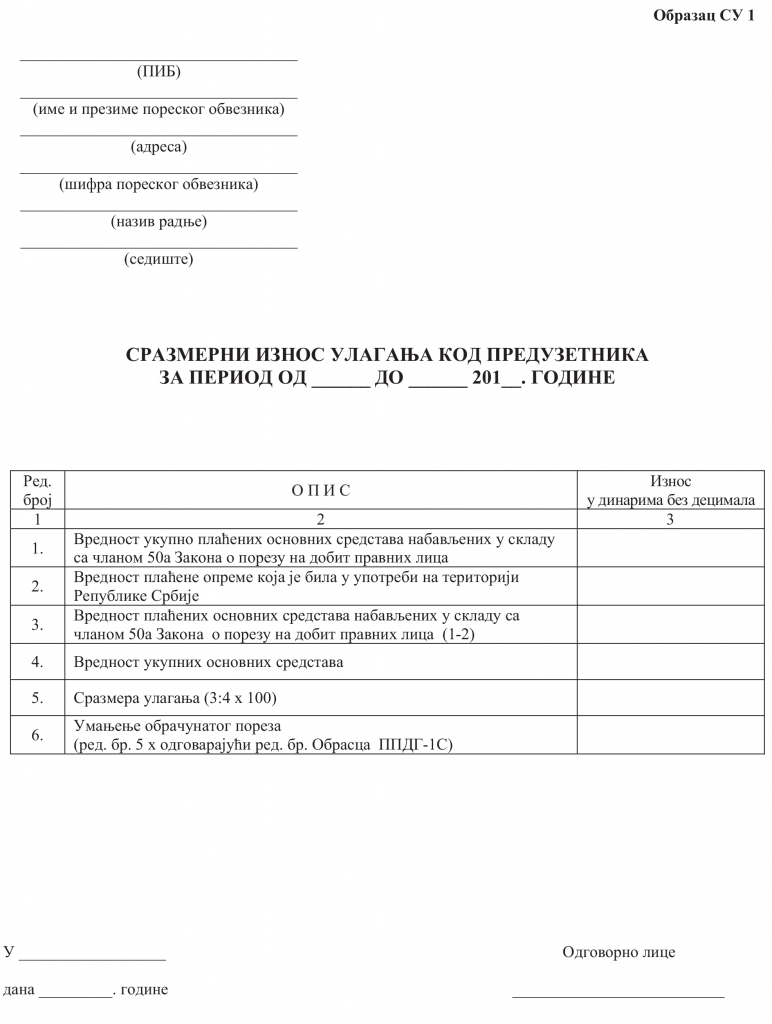

Сразмерни износ улагања која обвезник изврши у своја основна средства за обављање сопствене регистроване делатности, исказује се на Обрасцу СУ 1 – Сразмерни износ улагања код предузетника за период од ____ до ____ 201__. године, који је одштампан уз овај правилник и чини његов саставни део.

У Образац СУ 1 уносе се подаци из пословних књига које обвезник води о стању и кретању имовине, односно основних средстава, у складу са прописима о рачуноводству и МРС, односно МСФИ. Основна средства се не коригују за процењену, односно фер вредност коју тај обвезник (сагласно прописима о рачуноводству и МРС, односно МСФИ) врши након почетног признавања.

У Образац СУ 1 уносе се следећи подаци:

1) под редним бројем 1. – вредност набављених основних средстава, за која обвезник може да оствари право на пореско ослобођење из члана 50а Закона о порезу на добит правних лица, укључујући и основна средства која су била у употреби на територији Републике, која је обвезник ставио у употребу, односно која користи за обављање делатности, у износу који је, до последњег дана периода за који се саставља порески биланс, плаћен добављачу;

2) под редним бројем 2. – вредност основних средстава – опреме за коју је извршено плаћање, а која је била у употреби на територији Републике, по основу које обвезник, сагласно члану 50и Закона о порезу на добит правних лица, не остварује право на пореско ослобођење, у износу који је, до последњег дана периода за који се саставља порески биланс, плаћен добављачу;

3) под редним бројем 3. – разлика износа са ред. бр. 1. и 2;

4) под редним бројем 4. – вредност укупних основних средстава обвезника, која чине основна средства за која је извршено улагање исказано на редном броју 1. овог обрасца, основна средства која су евидентирана у пословним књигама обвезника, а за која плаћање добављачу није у целости измирено до последњег дана периода за који се саставља порески биланс, као и друга основна средства која су евидентирана у пословним књигама обвезника. Под овим редним бројем не уносе се подаци о основним средствима која нису стављена у употребу, као ни аванси за набавку основних средстава;

5) под редним бројем 5. – сразмерно учешће (изражено у проценту) основних средстава у која је извршено улагање у складу са чланом 50а Закона о порезу на добит правних лица, у укупној вредности основних средстава (износ са редног броја 3. подељен износом са редног броја 4. помножено са 100, при чему се тако добијен проценат заокружује на две децимале);

6) под редним бројем 6. – износ умањења обрачунатог пореза (проценат са редног броја 5. овог обрасца помножен износом са одговарајућег редног броја из обрасца ППДГ – 1С правилника којим се уређује садржај пореске пријаве за обрачун пореза на приходе од самосталне делатности, на коме се утврђује обрачунати порез, и то множењем пореске основице са пореском стопом).

Обвезник који је при отпочињању обављања делатности започео и испуњавање услова за остваривање права на пореско ослобођење из члана 50а Закона о порезу на добит правних лица, под ред. бр. 1, 2. и 4. уноси истоветне податке, у смислу да под овим ред. бр. исказује улагања у основна средства у износу плаћеном добављачу, при чему се тако исказана вредност не умањује по основу исправке вредности основних средстава, у периоду коришћења овог пореског подстицаја. На редном броју 4. обвезник исказује, поред података са редног броја 1. и податак о улагањима у основна средства за која, у моменту стицања права на пореско ослобођење, не испуњава услов за остваривање права на пореско ослобођење у смислу члана 50а Закона о порезу на добит правних лица (нпр. набављено основно средство, за које није извршено плаћање добављачу), као и податак о другим основним средствима, у износу набавне вредности тих основних средстава без умањења по основу исправке вредности основних средстава.

Обвезник који је обављао делатност пре пореског периода у коме је први пут извршио улагања по члану 50а Закона о порезу на добит правних лица, под редним бројем 4. исказује податак о износу улагања исказаних на редном броју 1. укључујући и набавну вредност основних средстава за која, у моменту стицања права на пореско ослобођење, не испуњава услов за остваривање права на пореско ослобођење у смислу члана 50а Закона о порезу на добит правних лица (нпр. набављено основно средство, за које није извршено плаћање добављачу), увећаних за износ набавне вредности затечених основних средстава, као и осталих основних средстава евидентираних у пословним књигама обвезника, умањене по основу исправке вредности тих основних средстава (у даљем тексту: садашња вредност основних средстава) за која обвезник нема право на пореско ослобођење из члана 50а Закона о порезу на добит правних лица, на последњи дан периода у коме је испунио услове за коришћење овог ослобођења. На редном броју 4. обвезник исказује износ садашње вредности основних средстава за која не остварује право на ово пореско ослобођење, и то у истом износу до истека корисног века употребе предметних основних средстава.

5. Прелазне и завршне одредбе

Члан 6.

Одредбе овог правилника примењују се на утврђивање и обрачунавање пореза на приходе од самосталне делатности и исказивање података у пореском билансу почев за 2013. годину.

Обвезник који се определио да почев од 1. јула 2013. године врши исплату личне зараде као своје месечно лично примање, сагласно члану 68. став 2. Закона о изменама и допунама Закона о порезу на доходак грађана („Службени гласник РС”, број 47/13), саставља и подноси порески биланс посебно за период од 1. јануара до 30. јуна 2013. године, а посебно за период од 1. јула до 31. децембра 2013. године.

Обвезник из става 2. овог члана пореске билансе саставља и подноси на Обрасцу ПБ 2.

Члан 7.

Даном ступања на снагу овог правилника престаје да важи Правилник о садржају пореског биланса и другим питањима од значаја за начин утврђивања пореза на доходак грађана на приходе од самосталне делатности („Службени гласник РС”, бр. 8/11, 13/12 и 12/13), осим одредаба члана 6. које престају да важе 31. децембра 2022. године и члана 8. тог правилника које престају да важе 31. децембра 2016. године.

Образац ПК 3 – Порески кредит за предузетнике за улагања у основна средства у одређене делатности за период од ___ до ___ 201_. године и Образац СУ 3 – Сразмерни износ улагања код предузетника за период од ___ до ___ 201_. године, који су прописани Правилником о садржају пореског биланса и другим питањима од значаја за начин утврђивања пореза на доходак грађана на приходе од самосталне делатности („Службени гласник РС”, бр. 8/11, 13/12 и 12/13), а у којима су исказани подаци о пореском ослобођењу, односно умањењу обрачунатог пореза, подносе се уз пореску пријаву која се подноси за период за који се утврђује пореска обавеза.

Члан 8.

Овај правилник ступа на снагу наредног дана од дана објављивања у „Службеном гласнику Републике Србије”.

Одредбе које нису унете у „пречишћен текст“ прописа

Правилник о изменама Правилника о садржају пореског биланса и другим питањима од значаја за начин утврђивања пореза на доходак грађана на приходе од самосталне делатности: „Службени гласник РС“, број 7/2017-34

Члан 2.

Порески биланс на Обрасцу ПБ 2 – Порески биланс обвезника пореза на доходак грађана на приходе од самосталне делатности за период од ____ до ____ 201__. године, у складу са Правилником о садржају пореског биланса и другим питањима од значаја за начин утврђивања пореза на доходак грађана на приходе од самосталне делатности („Службени гласник РС”, број 23/14), обвезник подноси у случају подношења измењене пореске пријаве за пореску пријаву поднету закључно са 31. децембром 2016. године.

Члан 4.

Овај правилник ступа на снагу наредног дана од дана објављивања у „Службеном гласнику Републике Србије”.

Прилог

Образац ПБ 2 – Порески биланс обвезника пореза на доходак грађана на приходе од самосталне делатности за период од ____ до ____ 201__. године

Обрзац ПК 2 – Порески кредит за предузетнике за улагања у основна средства за период од ____ до ____ 201__. године

Образац СУ 1 – Сразмерни износ улагања код предузетника за период од ____ до ____ 201__. године

Повезани текстови

- Измењен Правилник о пореском билансу за предузетнике – нови образац ПБ 2

- Правилник о садржају пореског биланса и другим питањима од значаја за начин утврђивања пореза на доходак грађана на приходе од самосталне делатности

- Пореска управа обавештава да ће прихватити као исправне пореске пријаве и пореске билансе поднете на старим обрасцима ППДГ-1С и ПБ 2

- Порески аспект прихода предузетника оствареног по основу рекламирања производа на друштвеним мрежама

- Обрачун личне зараде предузетника од 1. јануара 2026. године