Sadržaj

Izvršili smo analizu troškova i koristi eventualne primene Predloga pravilnika o evidenciji PDV.

Najvažniji rezultati analize su sledeći:

- dodatni troškovi za privredu od 24 miliona evra godišnje i 19 miliona evra jednokratno

- nema koristi za državu i građane

- najviše bi bili pogođeni mali privredni subjekti

- pad Srbije na Doing Business listi Svetske banke.

1. Netačne tvrdnje Ministarstva finansija

Ministarstvo finansija tvrdi da Predlog novog pravilnika u najvećoj meri sadrži rešenja koje poreski obveznici i sada treba da primenjuju. Na osnovu toga zaključuje da ne postoje dodatni troškovi za poreske obveznike.

Naša analiza pokazuje da ovo nije tačno. Detaljno upoređivanje odredbi Predloga pravilnika o evidenciji PDV i dva važeća pravilnika – Pravilnik o obliku, sadržini i načinu vođenja evidencije o PDV (Službeni glasnik RS broj 120/2012) i Pravilnik o načinu i postupku obezbeđivanja izvoda podataka iz elektronski vođenih poslovnih knjiga i evidencija poreskih obveznika – pravnih lica (Službeni glasnik RS broj 6/2010) – pokazuje da je na osnovu rešenja koje poreski obveznici sada treba da primenjuju moguće popuniti svega 28% polja koja se popunjavaju u predloženom obrascu POPDV (Prilog 1).

Zaključujemo da Predlog pravilnika o evidenciji PDV propisuje značajan broj novih evidencija na osnovu kojih bi se popunjavao detaljan obrazac POPDV (sa ukupno 176 polja).

2. Dodatni troškovi – stalni (godišnji) i jednokratni

Veći broj evidencija i polja uzrokuje dodatne troškove radne snage koja se bavi poslovima u vezi sa PDV. Na ovu činjenicu ukazuju analize Svetske banke1, konsultantske firme PWC (PricewaterhouseCoopers)2 i Evropske komisije3.

Uzimajući u obzir rezultate tih analiza i činjenicu da je na osnovu važećih propisa moguće popuniti svega 28% polja koja se popunjavaju u predloženom POPDV obrascu, zaključili smo da će povećanje troškova u vezi sa PDV biti najmanje 30% u odnosu na dosadašnje troškove (Prilog 2).

Na osnovu prethodno pomenutih analiza PWC2 i Evropske komisije3, analize Instituta za fiskalne studije4 i najnovije analize Svetske banke5 procenili smo troškove PDV evidencija u Srbiji (Prilog 3).

Rezultat analize pokazuje da će dodatni stalni troškovi za privredne subjekte iznositi 24 miliona evra godišnje.

Jednokratni troškovi (softvera, konsultanata, obuke) iznosiće 19 miliona evra (Prilog 4).

3. Nema koristi od primene Predloga pravilnika

Ministarstvo finansija tvrdi da bi donošenje ovakvog Pravilnika stvorilo uslove za unapređenje kontrole poreskih obveznika i posledično do efikasnije naplate poreza i suzbijanja sive ekonomije. Ovakve tvrdnje su neargumentovane – ne postoje ni analize ni iskustva koja to potvrđuju. S druge strane, postoje analize koje pokazuju upravo suprotno.

PDV jaz (VAT Gap) predstavlja razliku između teorijski mogućih i prikupljenih prihoda od PDV6. Može se iskazivati u apsolutnom iznosu ili procentualno (niži procenat – bolje, viši procenat – lošije). VAT Gap je rezultat prevara, izbegavanja poreza, grešaka itd.

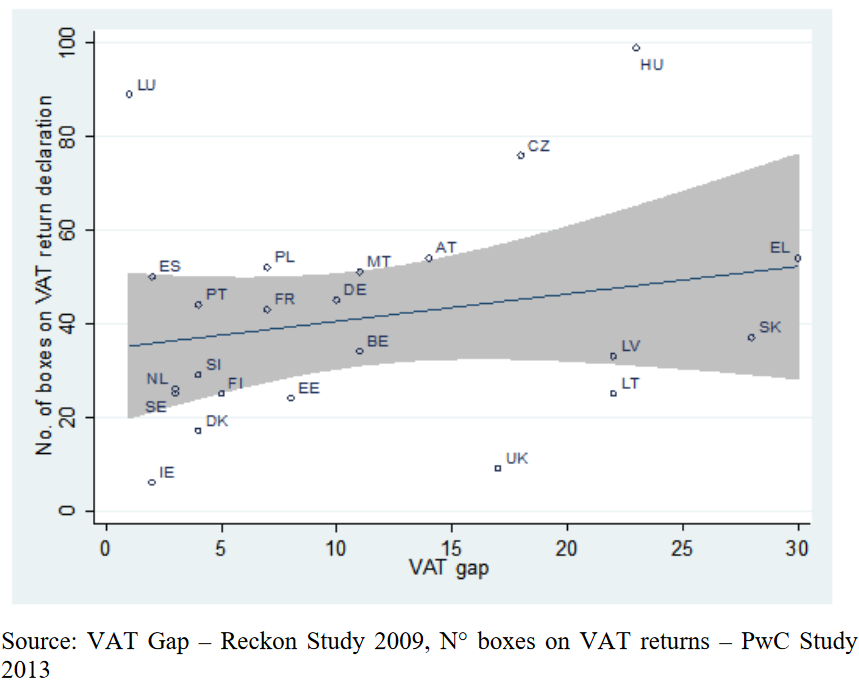

Analiza Evropske komisije3 pokazuje da postoji čak i blaga pozitivna korelacija između većeg broja polja u PDV prijavi i većeg VAT Gap (PDV jaza):

U analizi se zaključuje da je povećanje broja polja u PDV prijavi potpuno neefikasno u pokušaju smanjenja PDV jaza.

Na osnovu podataka iz analize Evropske komisije o VAT Gap iz 2015. godine7 priredili smo tabelu sa podacima o VAT Gap za zemlje EU od 2009. do 2013. godine, koja pokazuje da broj polja u PDV prijavi ni trenutno ni na duži rok ne utiče na efikasnije prikupljanje prihoda od PDV (Prilog 5).

Izvod iz još jedne analize Evropske komisije8:

“Jednostavno dodavanje novih obaveza i provera kako bi se rešio problem poreskih prevara samo će dodatno uvećati troškove usaglašavanja i pravnu nesigurnost za sve privredne subjekte, uključujući i one koji poštuju propise…”

4. Koji privredni subjekti bi bili najviše pogođeni?

Ovakav zaključak nedvosmisleno proizlazi iz analiza PWC2 i Evropske komisije3, koje između ostalog pokazuju ogromno učešće mikro preduzeća u ukupnim troškovima u vezi sa PDV u Evropskoj uniji:

- velika preduzeća – 1,5%

- mala i srednja preduzeća – 19,5%

- mikro preduzeća – 79%

Zemlje EU su odavno shvatile značaj razvoja malih i srednjih preduzeća, a izveštaj Stoiber grupe9 ukazuje na potrebu razmatranja implikacija primene propisa na ova preduzeća pre njihovog donošenja:

„Svaki put kada se uradi nacrt propisa, trebalo bi da bude podvrgnut litmus testu kako bi se razmotrile implikacije propisa na svakodnevnicu malih i srednjih preduzeća, a posebno mikro preduzeća. Ovo je u skladu sa principom „Razmišljanje najpre o malima“, koji je Komisija ustanovila u okviru „Evropskog zakona o malim preduzećima“. Da li je moguće izraditi propis na način da ne opterećuje mala preduzeća u disproporcionalnoj meri? Ili da li se može izraditi u ublaženoj verziji za mala i srednja preduzeća ili mikro preduzeća, ili čak da uključuje izuzeće za preduzeća ispod određenog praga?“

5. Ko bi snosio dodatne troškove?

U zavisnosti od toga da li se poslovi oko PDV vrše u firmi ili u okviru knjigovodstvene agencije, postoje 3 različite opcije u vezi sa tim ko bi snosio dodatne godišnje troškove koji bi proizašli iz primene Pravilnika:

- ako firme same vrše poslove oko PDV – tim firmama bi se povećali troškovi radne snage i eventualno konsultantskih usluga

- ako poslove oko PDV vrši knjigovodstvena agencija koja može da naplati dodatne troškove od klijenta – tim firmama bi se povećali troškovi knjigovodstvenih usluga

- ako poslove oko PDV vrši knjigovodstvena agencija koja ne može da naplati dodatne troškove od klijenta – troškovi tih firmi bi bili prebačeni na knjigovodstvene agencije tj. radile bi više za istu cenu.

Literatura

1 Paying Taxes 2011 – The global picture

2 Study on the feasibility and impact of a common EU standard VAT return

4 A retrospective evalution of elements of the EU VAT system

6 The Concept of Tax Gaps – Report on VAT Gap Estimations

7 Study to quantify and analyse the VAT Gap in the EU Member States

9 Report on best practice in Member States to implement EU legislation in the least burdensome way

Prilog 1

Ukupan broj polja koja se popunjavaju u predlogu POPDV obrasca je 132. Na osnovu evidencija i podataka iz dva pravilnika koja su sada na snazi moguće je popuniti 37 polja ili 28%.

Pregled polja koji se mogu popuniti na osnovu sadašnjih propisa možete pogledati ovde (polja su numerisana od 1 do 37).

Prilog 2

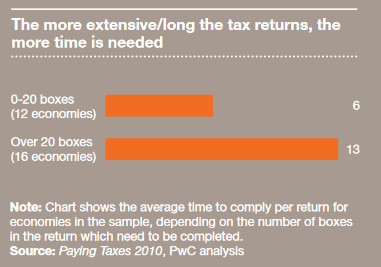

Analiza Svetske banke1 pokazuje da je potrebno duplo više vremena kada PDV prijave imaju preko 20 polja u odnosu na PDV prijave koje imaju do 20 polja:

Analiza PWC2 pokazuje da je Finskoj (sa 25 polja u PDV prijavi) potrebno oko 7 sati za jednu PDV prijavu a Mađarskoj (koja ima najveći broj polja u PDV prijavi u EU – 99) oko 26 sati.

Analiza Evropske komisije3 pokazuje da je u Mađarskoj (sa 99 polja u PDV prijavi) potrebno 5,5 puta više vremena za jednu PDV prijavu u odnosu na Kipar (koji ima PDV prijavu sa 11 polja): 2044 minute u odnosu na 369 minuta.

Prilog 3

Procena ukupnih troškova u vezi sa PDV za privredne subjekte u Srbiji na osnovu četiri metodologije daje približno iste rezultate: 80 miliona evra godišnje.

Analiza Evropske komisije3 predstavlja ukupne troškove PDV kao % BDP-a. Prosek za EU je 0,25%. BDP Srbije je u 2016. godini bio oko 34 milijarde evra. 0,25% iznosi 85 miliona evra.

Analiza Instituta za fiskalne studije4 detaljno opisuje PDV troškove i zaključuje da se ti troškovi kreću u zemljama EU od 2 – 8% ukupnih PDV prihoda. U Srbiji su PDV prihodi u 2016. godini bili oko 3,7 milijardi evra. 2% iznosi 74 milijarde evra.

Analiza PWC3 daje podatke o trošku po jednoj PDV prijavi (576 evra za velika preduzeća, 453 evra za mala i srednja preduzeća i 244 evra za mikro preduzeća). Ako pođemo od bruto zarade kao osnove za obračun, možemo konstatovati da je prosečna bruto zarada u Srbiji 3,27 puta manja nego u EU (2095 evra u odnosu na 640 evra). U tom smislu trošak jedne PDV prijave za mikro firmu od 244 evra odgovara trošku od 75 evra u Srbiji. Pod pretpostavkom da je pola mesečnih i pola tromesečnih obveznika, obračun je ovakav:

62500 x 12 x 75 + 62500 x 4 x 75 = 56.250.000 + 18.750.000 = 75.000.000

Uz usklađivanje za firme koje su male, srednje i velike, sigurno se prelazi iznos od 80 miliona evra.

Analiza Svetske banke5 pokazuje da je u Srbiji potrebno prosečno 85 sati godišnje za PDV obaveze. Ako kao bruto satnicu radne snage koja se bavi poslovima u vezi sa PDV uzmemo 8 evra dobijamo sledeću računicu:

85 x 8 x 125.000 = 85 miliona evra

Prilog 4

Analiza Evropske komisije koja je služila kao osnov za predlog uvođenja jedinstvene poreske prijave za zemlje Evropske unije pokazuje da bi jednokratni troškovi usklađivanja za prelazak sa prosečno 39 polja u EU na jedinstvenu prijavu sa 36 polja iznosili prosečno 150 evra po privrednom subjektu. Ako taj iznos uzmemo kao najmanji mogući (s obzirom da bi se u Srbiji prešlo sa sadašnje prijave od 18 polja na obrazac POPDV sa 176 polja) dolazimo do jednokratnih troškova za privredne subjekte od blizu 19 miliona evra:

125.000 PDV obveznika * 150 evra = 18,75 miliona evra

Prilog 5

| Zemlja | Broj polja u PDV prijavi | VAT Gap % | ||||

| 2009. | 2010. | 2011. | 2012. | 2013. | ||

| Austrija | 54 | 9.4 | 11.5 | 12.6 | 11.1 | 11.4 |

| Belgija | 34 | 13.1 | 11.4 | 11.1 | 11.2 | 10.5 |

| Bugarska | 30 | 25.0 | 22.0 | 24.2 | 18.5 | 17.2 |

| Češka | 76 | 22.6 | 25.5 | 20.4 | 23.6 | 22.4 |

| Danska | 17 | 7.8 | 8.2 | 8.6 | 8.5 | 9.3 |

| Estonija | 24 | 9.8 | 11.0 | 12.1 | 13.3 | 16.8 |

| Finska | 25 | 3.2 | 6.9 | 3.6 | 2.9 | 4.1 |

| Francuska | 43 | 13.0 | 8.2 | 7.0 | 9.4 | 8.9 |

| Nemačka | 45 | 9.4 | 9.6 | 10.5 | 10.6 | 11.2 |

| Grčka | 54 | 33.7 | 30.3 | 37.9 | 33.4 | 34.0 |

| Mađarska | 99 | 23.7 | 24.0 | 23.0 | 24.1 | 24.4 |

| Irska | 6 | 14.2 | 11.1 | 13.5 | 11.2 | 10.6 |

| Letonija | 33 | 43.0 | 35.2 | 37.5 | 33.8 | 29.8 |

| Litvanija | 25 | 43.7 | 38.4 | 36.5 | 36.5 | 37.7 |

| Luksemburg | 89 | 2.7 | 2.8 | 3.9 | 5.4 | 5.1 |

| Malta | 51 | 24.0 | 28.1 | 29.4 | 31.0 | 26.4 |

| Holandija | 26 | 7.9 | 0.5 | 4.0 | 4.4 | 4.2 |

| Poljska | 52 | 20.8 | 18.1 | 18.7 | 25.3 | 26.7 |

| Portugal | 44 | 14.5 | 12.1 | 12.8 | 8.7 | 9.0 |

| Rumunija | 76 | 49.8 | 45.1 | 42.0 | 42.9 | 41.1 |

| Slovačka | 37 | 34.4 | 35.8 | 31.2 | 38.6 | 34.9 |

| Slovenija | 29 | 12.9 | 10.8 | 8.6 | 9.1 | 5.8 |

| Španija | 50 | 35.1 | 12.4 | 17.4 | 17.0 | 16.5 |

| Švedska | 25 | 3.4 | 3.1 | 3.9 | 4.8 | 4.3 |

| Velika Britanija | 9 | 13.4 | 11.7 | 10.1 | 10.5 | 9.8 |

Povezani tekstovi

- Dobavljač izdaje dokument o smanjenju sa zakašnjenjem od nekoliko meseci – uticaj na obaveze kupca u vezi sa POPDV, poreskom prijavom PDV i EPP na SEF

- Kada i kako se evidentira na SEF dati avans za promet za koji je poreski dužnik primalac dobara i usluga

- Obaveze kupca kao poreskog dužnika za promet iz oblasti građevinarstva kada je izdavalac stornirao fakturu i izdao novu

- Da li je dobavljač u obavezi da dostavi dokument o smanjenju prilikom vraćanja avansa i uticaj na evidentiranje u POPDV i EPP na SEF

- Smanjenje osnovice i PDV – evidentiranje na SEF i u POPDV od strane dobavljača i kupca