Sadržaj

- 1. Predmet uređivanja

- 2. Sadržaj poreskog bilansa

- 3. Način utvrđivanja kamate po osnovu zajmova, odnosno kredita između povezanih lica koja se ne priznaje u poreskom bilansu

- 4. Način obračuna poreskog kredita po osnovu izvršenih ulaganja u osnovna sredstva

- 5. Način utvrđivanja srazmernog dela ulaganja u osnovna sredstva i srazmerno stečene imovine statusnom promenom za korisnike poreskog podsticaja iz člana 50a Zakona

- 6. Način ostvarivanja prava na poreski kredit kod međukompanijskih isplata dividendi od nerezidentne filijale

- 7. Način ostvarivanja prava na poreski kredit kod isplata kamata, autorskih naknada, naknada po osnovu zakupa nepokretnosti i pokretnih stvari, kao i dividendi koje ne ispunjavaju uslov za primenu člana 52. Zakona

- 8. Način sprečavanja dvostrukog oslobođenja ili dvostrukog oporezivanja pojedinih pozicija u konsolidovanom poreskom bilansu

- 9. Prelazne i završne odredbe

- Odredbe koje nisu unete u „prečišćen tekst“ propisa

- Obrazac PB 1 – Poreski bilans obveznika poreza na dobit pravnih lica za period od _______ do _______ 201__. godine

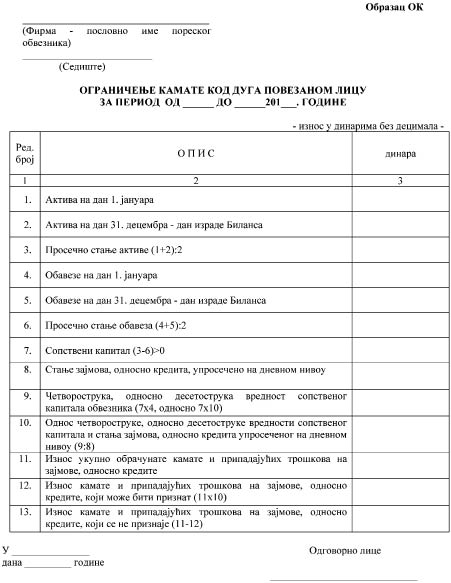

- Obrazac OK – Ograničenje kamate kod duga povezanom licu za period od _______ do _______ 201__. godine

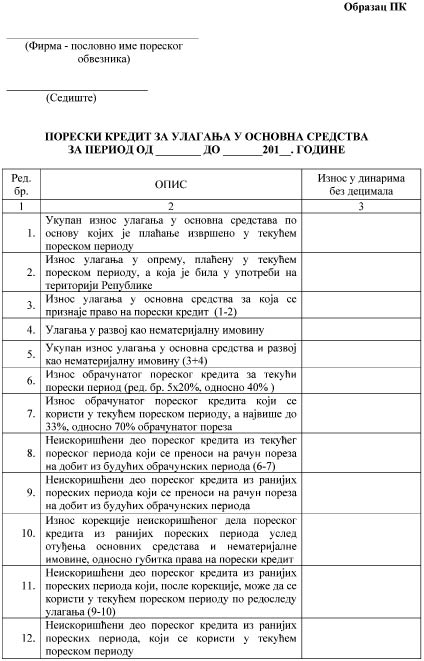

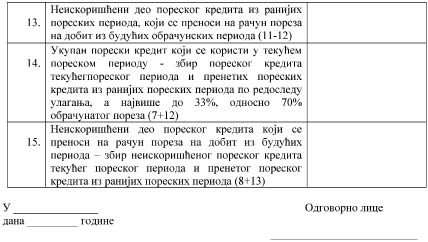

- Obrazac PK – Poreski kredit za ulaganja u osnovna sredstva za period od _______ do _______ 201__. godine

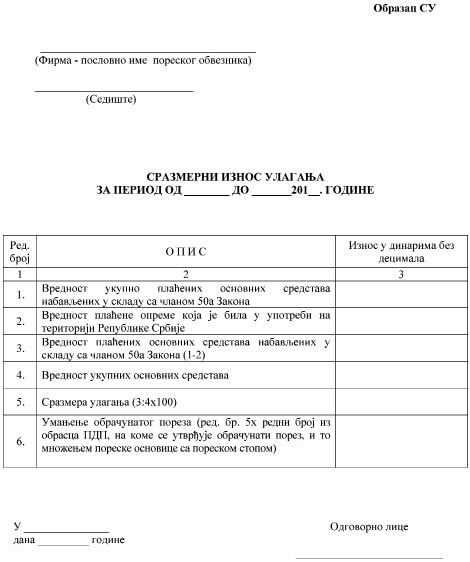

- Obrazac SU – Srazmerni iznos ulaganja za za period od _______ do _______ 201__. godine

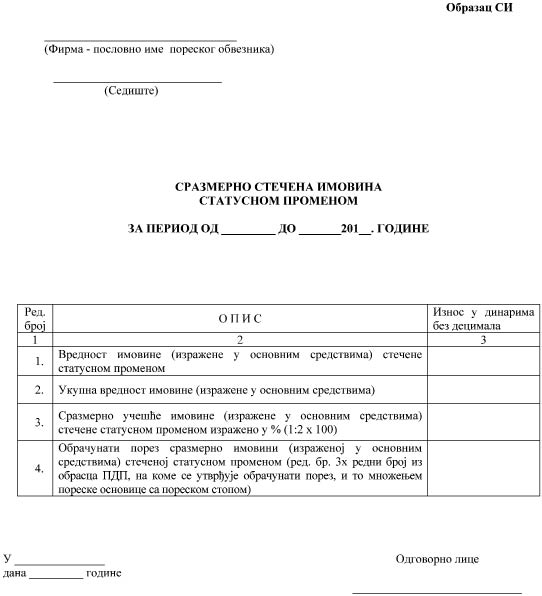

- Obrazac SI – Srazmerno stečena imovina statusnom promenom za period od _______ do _______ 201__. godine

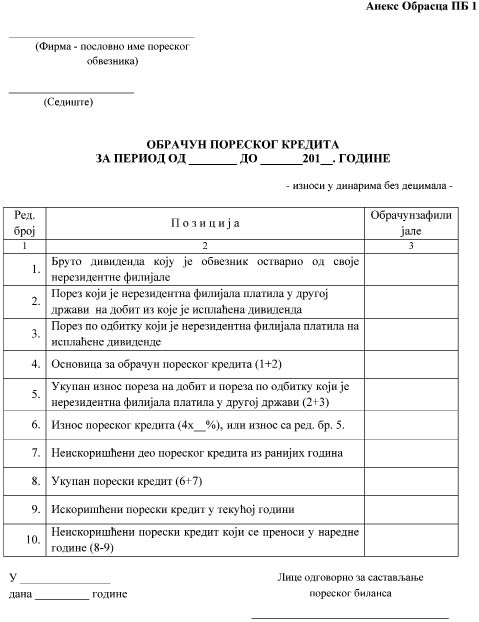

- Aneks Obrasca PB 1 – Obračun poreskog kredita za period od _______ do _______ 201__. godine

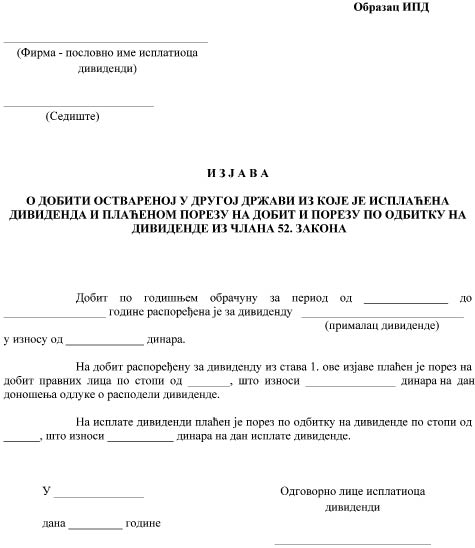

- Obrazac IPD – Izjava o dobiti ostvarenoj u drugoj državi iz koje je isplaćena dividenda i plaćenom porezu na dobit i porezu po odbitku na dividende iz člana 52. Zakona

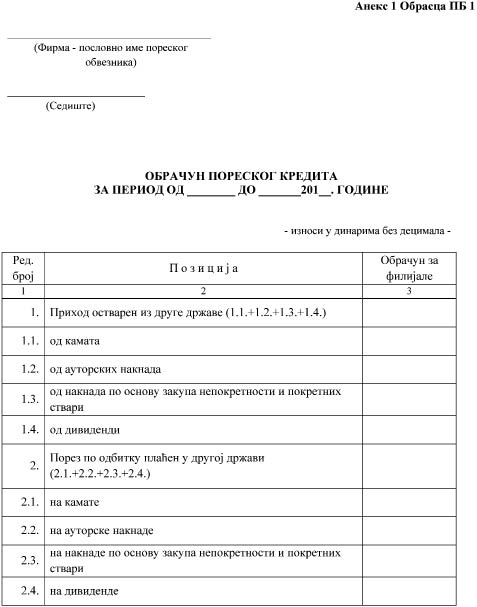

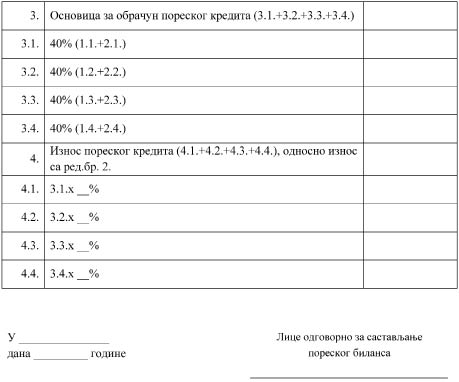

- Aneks 1 Obrasca PB 1 – Obračun poreskog kredita za period od _______ do _______ 201__. godine

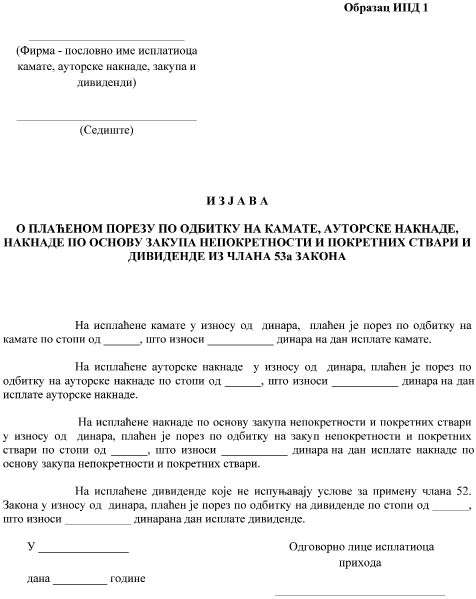

- Obrazac IPD-1 – Izjava o plaćenom porezu po odbitku na kamate, autorske naknade, naknade po osnovu zakupa nepokretnosti i pokretnih stvari i dividende iz člana 53a Zakona

- Obrazac KPB – Konsolidovani poreski bilans za period od _______ do _______ 201__. godine

„Službeni glasnik RS“, broj 20/2014 i 41/2015

Prečišćen tekst propisa

1. Predmet uređivanja

Član 1.

Ovim pravilnikom uređuje se sadržaj poreskog bilansa uključujući i način izuzimanja prihoda po osnovu dividendi i udela u dobiti od drugog rezidentnog obveznika iz poreske osnovice, način izuzimanja prihoda iz poreske osnovice po osnovu kamate na dužničke hartije od vrednosti čiji je izdavalac Republika, autonomna pokrajina, jedinica lokalne samouprave ili Narodna banka Srbije, način izuzimanja prihoda iz poreske osnovice koji su nastali po osnovu neiskorišćenih dugoročnih rezervisanja koja nisu bila priznata kao rashod u poreskom periodu u kome su izvršena, način izuzimanja prihoda iz poreske osnovice nastalih u vezi sa rashodima koji nisu bili priznati u poreskom periodu u kome su iskazani, način primene kamate „van dohvata ruke“ i sprečavanje utanjene kapitalizacije, način umanjenja obračunatog poreza za ulaganja u osnovna sredstva, način utvrđivanja srazmernog dela ulaganja u osnovna sredstva i srazmerno stečene imovine statusnom promenom i način vođenja knjigovodstvene evidencije za korisnike poreskog podsticaja iz člana 50a Zakona o porezu na dobit pravnih lica („Službeni glasnik RS“, br. 25/01, 80/02, 80/02 – dr. zakon, 43/03, 84/04, 18/10, 101/11, 119/12, 47/13, 108/13, 68/14 – dr. zakon i 142/14 – u daljem tekstu: Zakon), način ostvarivanja prava na poreski kredit kod međukompanijskih isplata dividendi, način ostvarivanja prava na poreski kredit po osnovu prihoda od kamata, autorskih naknada, naknada po osnovu zakupa nepokretnosti i pokretnih stvari i dividendi ostvarenih iz druge države, kao i način sprečavanja dvostrukog oslobođenja ili dvostrukog oporezivanja pojedinih pozicija u konsolidovanom poreskom bilansu.

Poreski bilans iz stava 1. ovog člana, na Obrascu PB 1 – Poreski bilans obveznika poreza na dobit pravnih lica za period od ______ do _____ 201_. godine, uključujući i obrasce koji čine sastavni deo ovog pravilnika, podnosi poreski obveznik iz člana 1. st. 1. i 2. Zakona.

Poreski bilans iz stava 1. ovog člana podnosi i stalna poslovna jedinica nerezidentnog obveznika koja obavlja delatnost na teritoriji Republike Srbije i poslovne knjige vodi u skladu sa propisima kojima se uređuje računovodstvo (ogranak i drugi organizacioni delovi nerezidentnog obveznika – u daljem tekstu: ogranak), iz člana 5. stav 1. Zakona.

2. Sadržaj poreskog bilansa

Član 2.

Za utvrđivanje osnovice poreza na dobit pravnih lica, obveznik poreza na dobit pravnih lica, uključujući i ogranak (u daljem tekstu: obveznik) sastavlja poreski bilans na Obrascu PB 1 – Poreski bilans obveznika poreza na dobit pravnih lica za period od ______ do _____ 201_. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Član 3.

U Obrazac PB 1 unose se sledeći podaci:

1) pod rednim brojem 1. – dobit poslovne godine;

2) pod rednim brojem 2. – dobit ostvarena po osnovu prihoda od predmeta koncesije koja ne podleže oporezivanju u skladu sa članom 4. Pravilnika o sadržaju poreskog bilansa i drugim pitanjima od značaja za način utvrđivanja poreza na dobit pravnih lica („Službeni glasnik RS“, br. 99/10, 8/11, 13/12 i 8/13), iskazana na rednom broju 5. Obrasca DK koji je propisan tim pravilnikom;

3) pod rednim brojem 3. – gubitak poslovne godine;

4) pod red. br. 4. i 5. – dobici i gubici iskazani u Bilansu uspeha na odgovarajućim računima na kojima se iskazuju dobici, odnosno gubici od prodaje imovine, saglasno propisima o računovodstvu i Međunarodnim računovodstvenim standardima (MRS), odnosno Međunarodnim standardima finansijskog izveštavanja (MSFI), nastali prodajom, odnosno drugim prenosom uz naknadu imovine navedene u članu 27. st. 1. i 2. Zakona;

5) pod rednim brojem 6. – troškovi za koje ne postoji verodostojna dokumentacija na osnovu koje bi se u poslovnim knjigama obveznika evidentirale poslovne promene (član 7a tačka 1) Zakona);

6) pod red. br. 7. do 10. – odgovarajući rashodi utvrđeni u skladu sa članom 7a tač. 2) do 5) Zakona;

7) pod rednim brojem 11. – troškovi postupka prinudne naplate poreza i drugih dugovanja, kao i troškovi poreskoprekršajnog postupka i drugih prekršajnih postupaka koji se vode pred nadležnim organom (član 7a tačka 5a) Zakona);

8) pod red. br. 12. do 14. – odgovarajući rashodi utvrđeni u skladu sa članom 7a tač. 6) do 8) Zakona;

9) pod red. br. 15. i 16. – odgovarajući rashodi utvrđeni u skladu sa čl. 8. i 9a Zakona, u iznosima koji se ne priznaju kao rashod u poreskom bilansu;

10) pod rednim brojem 17. – otpremnine i novčane naknade zaposlenom po osnovu odlaska u penziju ili prestanka radnog odnosa po drugom osnovu, obračunate u prethodnom poreskom periodu, a isplaćene u poreskom periodu za koji se sastavlja poreski bilans i u kome se priznaju kao rashod (član 9a Zakona);

11) pod red. br. 18. i 19. – ukupan iznos amortizacije iskazan u finansijskim izveštajima koji se ne priznaje u poreskom bilansu, kao i iznos amortizacije obračunat za poreske svrhe koji se priznaje u skladu sa članom 10. Zakona;

12) pod red. br. 20. do 24. – odgovarajući rashodi utvrđeni u skladu sa članom 15. Zakona, u iznosima koji se ne priznaju kao rashod u poreskom bilansu;

13) pod rednim brojem 25. – rashod po osnovu ispravke vrednosti pojedinačnih potraživanja pre isteka roka za njihovu naplatu od najmanje 60 dana; pod ovim rednim brojem iskazuje se i otpis vrednosti pojedinačnih potraživanja izvršen bez prethodno ispunjenih uslova propisanih odredbama člana 16. st. 1. i 2. Zakona;

14) pod rednim brojem 26. – ogranak iskazuje kamatu i pripadajuće troškove po osnovu zajma dobijenog od svoje nerezidentne centrale, kao i naknade koje po osnovu autorskog i srodnih prava i prava industrijske svojine isplaćuje svojoj nerezidentnoj centrali, u skladu sa članom 20. Zakona;

15) pod rednim brojem 27. – rashodi iskazani po osnovu poreza, doprinosa, taksi i drugih javnih dažbina koje ne zavise od rezultata poslovanja, a koje nisu plaćene u poreskom periodu, saglasno odredbi člana 22. Zakona;

16) pod rednim brojem 28. – porezi, doprinosi, takse i druge javne dažbine koje ne zavise od rezultata poslovanja, plaćene u poreskom periodu, u kojem se i priznaju na teret rashoda, saglasno odredbi člana 22. Zakona;

17) pod red. br. 29. i 30. – odgovarajući rashodi utvrđeni u skladu sa članom 22a Zakona, u iznosima koji se ne priznaju kao rashod u poreskom bilansu;

18) pod rednim brojem 31. – izvršena dugoročna rezervisanja po osnovu kojih je obveznik, saglasno propisima o računovodstvu i MRS, odnosno MSFI, iskazao (u svojim poslovnim knjigama) rashode koji se (osim rashoda iskazanih po osnovu rezervisanja navedenih u članu 22b stav 1. Zakona) ne priznaju u poreskom bilansu koji se podnosi za poreski period u kojem su rezervisanja izvršena;

19) pod rednim brojem 32. – iznos iskorišćenih dugoročnih rezervisanja za izdate garancije i druga jemstva koja nisu bila priznata kao rashod u poreskom periodu kada su izvršena, ali se priznaju u poreskom periodu u kojem su iskorišćena, u skladu sa članom 22b stav 2. Zakona;

20) pod rednim brojem 33. – rashodi nastali po osnovu obezvređenja imovine, koji se iskazuju kao razlika između neto sadašnje vrednosti imovine utvrđene u skladu sa MRS, odnosno MSFI i njene procenjene nadoknadive vrednosti (član 22v stav 1. Zakona);

21) pod rednim brojem 34. – rashodi nastali po osnovu obezvređenja imovine koji nisu bili priznati u poreskom periodu u kojem su utvrđeni, ali je u poreskom periodu za koji se podnosi poreski bilans ta imovina otuđena, odnosno upotrebljena, odnosno nastalo je oštećenje te imovine usled više sile (član 22v stav 1. Zakona);

22) pod rednim brojem 35. – iznos poreza koji je nerezidentna filijala obveznika (rezidentnog matičnog pravnog lica) platila u drugoj državi na dobit iz koje su isplaćene dividende (redni broj 2. Aneksa Obrasca PB 1);

23) pod rednim brojem 36. – iznos poreza po odbitku koji je nerezidentna filijala matičnog pravnog lica platila u drugoj državi na dividende isplaćene iz dobiti ostvarene u drugoj državi (redni broj 3. Aneksa Obrasca PB 1);

24) pod rednim brojem 37. – iznos poreza po odbitku plaćenog u drugoj državi na prihode obveznika (rezidentnog pravnog lica) ostvarene po osnovu kamata i autorskih naknada, naknada po osnovu zakupa nepokretnosti i pokretnih stvari, kao i dividendi koje ne ispunjavaju uslove da bi se na njih primenile odredbe člana 52. Zakona (redni broj 2. Aneksa 1 Obrasca PB 1);

25) pod rednim brojem 38. – ispravke vrednosti pojedinačnih potraživanja iz člana 16. stav 6. i člana 22a Zakona, koje su bile priznate na teret rashoda, a za koje, u poreskom periodu u kome se vrši otpis, nisu kumulativno ispunjeni uslovi iz člana 16. st. 1. i 2. Zakona;

26) pod rednim brojem 39. – prihodi ostvareni u poreskom periodu po osnovu svih otpisanih, ispravljenih i drugih potraživanja koja nisu bila priznata kao rashod, a koji shodno članu 16. stav 9. Zakona, ne ulaze u osnovicu za oporezivanje;

27) pod rednim brojem 40. – prihod po osnovu dividendi i udela u dobiti ostvaren od drugog rezidentnog obveznika, koji, saglasno članu 25. Zakona, ne ulazi u osnovicu za oporezivanje;

28) pod rednim brojem 41. – prihod koji obveznik ostvari od kamata po osnovu dužničkih hartija od vrednosti čiji je izdavalac Republika, autonomna pokrajina, jedinica lokalne samouprave ili Narodna banka Srbije, a koji saglasno članu 25. stav 2. Zakona ne ulazi u poresku osnovicu;

29) pod rednim brojem 42. – prihodi nastali ukidanjem svih neiskorišćenih dugoročnih rezervisanja koja nisu bila priznata kao rashod u poreskom periodu u kom su izvršena (član 25a stav 1. Zakona);

30) pod rednim brojem 43. – prihodi nastali u vezi sa rashodima koji u nekom od prethodnih poreskih perioda nisu bili priznati u skladu sa članom 7a Zakona, a koji saglasno članu 25a stav 2. Zakona ne ulaze u osnovicu za oporezivanje;

31) pod rednim brojem 44. – iznos obračunatih troškova (osim kamata na zajmove, odnosno kredite) po transfernim cenama, koje je obveznik dužan da, u skladu sa članom 59. i članom 60. stav 1. Zakona, posebno prikaže u poreskom bilansu;

32) pod rednim brojem 45. – iznos ukupno obračunatih troškova (osim kamata na zajmove, odnosno kredite) po transfernim cenama, za koji se, saglasno Pravilniku o transfernim cenama i metodama koje se po principu „van dohvata ruke“ primenjuju kod utvrđivanja cene transakcija među povezanim licima („Službeni glasnik RS“, br. 61/13 i 8/14 – u daljem tekstu: Pravilnik o transfernim cenama), podnosi izveštaj u skraćenom obliku, pri čemu je iznos iskazan na ovom rednom broju sadržan u iznosu iskazanom pod rednim brojem 44;

33) pod rednim brojem 46. – iznos obračunatih prihoda (osim kamata na zajmove, odnosno kredite) po transfernim cenama koje je obveznik dužan da, u skladu sa članom 60. stav 1. Zakona, posebno prikaže u poreskom bilansu;

34) pod rednim brojem 47. – iznos ukupno obračunatih prihoda (osim kamata na zajmove, odnosno kredite) po transfernim cenama za koji se, saglasno Pravilniku o transfernim cenama podnosi izveštaj u skraćenom obliku, pri čemu je iznos iskazan na ovom rednom broju sadržan u iznosu iskazanom pod rednim brojem 46;

35) pod rednim brojem 48. – iznos rashoda po osnovu kamate obračunate na zajam, odnosno kredit dobijen od povezanog lica, utvrđen do nivoa propisanog članom 62. st. 1. i 2. Zakona, i to na način da se ukupni iznos kamate, obračunate u poreskom periodu, pomnoži koeficijentom sa rednim brojem 10. Obrasca OK, ukoliko je koeficijent manji od jedan; ukoliko je koeficijent jednak ili veći od jedan, na ovom rednom broju iskazuje se iznos ukupno obračunatih kamata sa povezanim licima iskazan na rednom broju 11. Obrasca OK;

36) pod rednim brojem 49. – iznos obračunatih prihoda po osnovu kamate („na dohvat ruke“) na zajmove, odnosno kredite između povezanih lica koje je obveznik dužan da posebno prikaže u poreskom bilansu, saglasno članu 60. stav 2. Zakona;

37) pod rednim brojem 50. – zbir konačnih korekcija transfernih cena za svaku pojedinačnu transakciju sa pojedinačnim povezanim licima, odnosno za svaku vrstu transakcije sa pojedinačnim povezanim licem u skladu sa članom 60. st. 5. do 9. Zakona, koji se utvrđuje u zaključku dokumentacije o transfernim cenama na način propisan odredbama člana 31. Pravilnika o transfernim cenama;

38) pod rednim brojem 51. – kamata i pripadajući troškovi na zajam, odnosno kredit dobijen od povezanog lica u iznosu većem od četvorostruke (odnosno desetostruke) vrednosti obveznikovog sopstvenog kapitala, koji se ne priznaju kao rashod u poreskom bilansu, saglasno odredbi člana 62. Zakona (redni broj 13. Obrasca OK);

39) pod rednim brojem 52. – dobit koja se utvrđuje računskim putem (sabiranjem i oduzimanjem iznosa sa naznačenih red. br.), a ako je ova vrednost negativna iskazuje se kao gubitak na rednom broju 53;

40) pod rednim brojem 53. – gubitak koji se utvrđuje računskim putem (sabiranjem i oduzimanjem iznosa sa naznačenih red. br.), a ako je ova vrednost negativna iskazuje se kao dobit na rednom broju 52;

41) pod rednim brojem 54. – nominalni iznos gubitka koji je iskazan u poreskom bilansu iz prethodnih godina, koji se prenosi na teret dobiti tekuće godine, i to najviše do visine dobiti iskazane na rednom broju 52, u skladu sa članom 32. Zakona, a podatak na ovom rednom broju unosi se pri izradi konačnog poreskog bilansa;

42) pod red. br. 55. – ostatak dobiti, koji se iskazuje kao pozitivna razlika iznosa sa red. br. 52. i 54;

43) pod red. br. 56. i 57. – ukupni kapitalni dobici i gubici tekuće godine koji se utvrđuju u skladu sa čl. 27-29. Zakona;

44) pod red. br. 58. i 59. – kapitalni dobici i kapitalni gubici iskazani kao razlika iznosa sa red. br. 56. i 57;

45) pod rednim brojem 60. – iznos kapitalnih gubitaka iz ranijih godina koji se mogu prebiti na račun budućih kapitalnih dobitaka, u skladu sa članom 30. stav 3. Zakona;

46) pod rednim brojem 61. – ostatak kapitalnog dobitka kao razlika iznosa sa red. br. 58. i 60;

47) pod rednim brojem 62. – poreska osnovica – oporeziva dobit koja se utvrđuje računskim putem (zbir iznosa sa red. br. 55. i 61).

3. Način utvrđivanja kamate po osnovu zajmova, odnosno kredita između povezanih lica koja se ne priznaje u poreskom bilansu

Član 4.

Kod duga prema poveriocu sa statusom povezanog lica iz člana 59. Zakona, poreskom obvezniku se priznaje kao rashod u poreskom bilansu iznos kamate i pripadajućih troškova na zajam, odnosno kredit koji odgovara visini četvorostruke (za banke i davaoce finansijskog lizinga desetostruke) vrednosti obveznikovog sopstvenog kapitala.

Rashodi kamata i pripadajućih troškova (pod kojima se podrazumevaju naknade i provizije koje klijent plaća za odobravanje kredita, kao npr. troškovi obrade kredita, osiguranja kredita i sl.), kod duga prema poveriocu sa statusom povezanog lica, koji se ne priznaju u poreskom bilansu obveznika, u skladu sa članom 62. Zakona, obračunavaju se na Obrascu OK – Ograničenje kamate kod duga povezanom licu za period od ____ do ____ 201_. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

U Obrazac OK unose se sledeći podaci:

1) pod rednim brojem 1 – o ukupnoj aktivi iz bilansa stanja, sačinjenog u skladu sa aktom kojim su propisani sadržina i forma finansijskih izveštaja koje obveznik primenjuje prilikom sastavljanja finansijskih izveštaja, i to na dan 1. januara godine za koju se izrađuje bilans stanja, odnosno na prvi dan poreskog perioda koji se razlikuje od kalendarske godine, za koji se izrađuje bilans stanja;

2) pod rednim brojem 2 – o ukupnoj aktivi iz bilansa stanja, sačinjenog u skladu sa aktom kojim su propisani sadržina i forma finansijskih izveštaja koje obveznik primenjuje prilikom sastavljanja finansijskih izveštaja, i to na dan 31. decembra godine za koju se izrađuje bilans stanja, odnosno na poslednji dan poreskog perioda koji se razlikuje od kalendarske godine, za koji se izrađuje bilans stanja;

3) pod rednim brojem 3. – zbir iznosa sa red. br. 1. i 2. podeljen sa 2;

4) pod rednim brojem 4 – o ukupnim obavezama iz bilansa stanja, odnosno podatak o ukupnim obavezama utvrđen kao zbir iznosa dugoročnih rezervisanja i obaveza, odloženih poreskih obaveza i kratkoročnih obaveza iz bilansa stanja, sačinjenog u skladu sa aktom kojim su propisani sadržina i forma finansijskih izveštaja koje obveznik primenjuje prilikom sastavljanja finansijskih izveštaja, i to na dan 1. januara godine za koju se izrađuje bilans stanja, odnosno na prvi dan poreskog perioda koji se razlikuje od kalendarske godine, za koji se izrađuje bilans stanja;

5) pod rednim brojem 5 – o ukupnim obavezama iz bilansa stanja, odnosno podatak o ukupnim obavezama utvrđen kao zbir iznosa dugoročnih rezervisanja i obaveza, odloženih poreskih obaveza i kratkoročnih obaveza iz bilansa stanja, sačinjenog u skladu sa aktom kojim su propisani sadržina i forma finansijskih izveštaja koje obveznik primenjuje prilikom sastavljanja finansijskih izveštaja, i to na dan 31. decembra godine za koju se izrađuje bilans stanja, odnosno na poslednji dan poreskog perioda koji se razlikuje od kalendarske godine, za koji se izrađuje bilans stanja;

6) pod rednim brojem 6. – zbir iznosa sa red. br. 4. i 5. podeljen sa 2;

7) pod rednim brojem 7. – prosečni sopstveni kapital kao pozitivna razlika iznosa sa red. br. 3. i 6; ukoliko je ta razlika jednaka nuli ili manja od nule, pod ovim rednim brojem upisuje se iznos nula;

8) pod rednim brojem 8. – iznos koji predstavlja prosečno stanje zajmova, odnosno kredita koje je obveznik dobio od svog povezanog lica, pri čemu se uprosečavanje vrši na dnevnom nivou, i to tako što se dnevno stanje duga po osnovu svih vrsta zajmova, odnosno kredita od povezanog lica (prema podacima iz poslovnih knjiga obveznika) sabira, a potom se dobijeni iznos (zbir) deli sa 365 dana, odnosno sa brojem dana poreskog perioda za koji se podnosi poreski bilans;

9) pod rednim brojem 9. – uvećani nivo sopstvenog kapitala iskazan kao četvorostruka, odnosno (za banke i davaoce finansijskog lizinga) desetostruka vrednost obveznikovog sopstvenog kapitala, u skladu sa članom 62. Zakona; ukoliko je na rednom broju 7. iskazan iznos nula, pod ovim rednim brojem upisuje se iznos nula;

10) pod rednim brojem 10. – koeficijent koji se dobija stavljanjem u odnos četvorostruke (desetostruke) vrednosti obveznikovog sopstvenog kapitala i stanja zajmova, odnosno kredita, uprosečeno na dnevnom nivou (iznos sa rednog broja 9. podeljen iznosom sa rednog broja 8); ukoliko je na rednom broju 7. iskazan iznos nula, pod ovim rednim brojem upisuje se iznos nula;

11) pod rednim brojem 11. – iznos ukupne kamate i pripadajućih troškova na zajmove, odnosno kredite, ukupno obračunate u poreskom periodu;

12) pod rednim brojem 12. – iznos obračunate kamate i pripadajućih troškova na zajmove, odnosno kredite, koji može biti priznat u poreskom bilansu obveznika, dobijen množenjem iznosa sa rednog broja 11. i koeficijenta koji je iskazan na rednom broju 10, ukoliko je koeficijent manji od jedan; ukoliko je koeficijent jednak ili veći od jedan, na ovom rednom broju iskazuje se podatak koji odgovara iznosu iskazanom na rednom broju 11; ukoliko je na rednom broju 7. iskazan iznos nula, pod ovim rednim brojem upisuje se iznos nula;

13) pod rednim brojem 13. – iznos obračunate kamate i pripadajućih troškova na zajmove, odnosno kredite, koji se ne priznaje kao rashod u poreskom bilansu dobijen tako što se iznos sa rednog broja 12. oduzme od iznosa iskazanog na rednom broju 11. Ovaj iznos obveznik iskazuje na rednom broju 51. Obrasca PB 1.

4. Način obračuna poreskog kredita po osnovu izvršenih ulaganja u osnovna sredstva

Član 5.

Način obračuna poreskog kredita po osnovu ulaganja izvršenih u osnovna sredstva za obavljanje pretežne delatnosti i delatnosti upisanih u osnivački akt obveznika, odnosno navedenih u drugom aktu obveznika, kojim se određuju delatnosti koje obveznik obavlja, kao i ulaganja u razvoj kao nematerijalnu imovinu, iskazuje se na Obrascu PK – Poreski kredit za ulaganja u osnovna sredstva za period od ____ do ____ 201_. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

U Obrazac PK unose se sledeći podaci:

1) pod rednim brojem 1. – ukupan iznos ulaganja u osnovna sredstva koja su plaćena u tekućem poreskom periodu, odnosno poreskom periodu za koji se sastavlja poreski bilans;

2) pod rednim brojem 2. – iznos ulaganja u opremu plaćenu u tekućem poreskom periodu, a koja je bila u upotrebi na teritoriji Republike Srbije;

3) pod rednim brojem 3. – iznos ulaganja izvršenih u tekućem poreskom periodu u osnovna sredstva za koja se priznaje pravo na poreski kredit, izražen kao razlika iznosa sa red. br. 1. i 2;

4) pod rednim brojem 4. – ulaganja izvršena u razvoj koja se u poreskom periodu u kojem su ispunjeni uslovi za priznavanje takvih ulaganja kao nematerijalnih ulaganja u skladu sa propisima o računovodstvu i MRS, odnosno MSFI, i to u iznosu koji je u poslovnim knjigama obveznika iskazan na odgovarajućem računu grupe 01 – Nematerijalna ulaganja;

5) pod rednim brojem 5. – ukupan iznos ulaganja po osnovu koga obveznik ostvaruje pravo na poreski kredit, iskazan kao zbir iznosa sa red. br. 3. i 4;

6) pod rednim brojem 6. – iznos obračunatog poreskog kredita za tekući poreski period, tj. iznos od 20%, odnosno 40% (za mala pravna lica) izvršenih ulaganja;

7) pod rednim brojem 7. – iznos obračunatog poreskog kredita za tekući poreski period, tj. iznos od 20%, odnosno 40% (za mala pravna lica) izvršenih ulaganja, a najviše do 33%, odnosno 70% (za mala pravna lica) obračunatog poreza u tekućem poreskom periodu – poreski kredit za poreski period, u skladu sa članom 48. st. 1. i 3. Zakona;

8) pod rednim brojem 8. – neiskorišćeni deo poreskog kredita iz tekućeg poreskog perioda, koji se prenosi na račun poreza na dobit iz budućih obračunskih perioda, u skladu sa članom 48. stav 5. Zakona, iskazan kao razlika iznosa sa red. br. 6. i 7;

9) pod rednim brojem 9. – neiskorišćeni deo poreskog kredita iz ranijih poreskih perioda, koji se prenosi na račun poreza na dobit iz budućih obračunskih perioda, u skladu sa članom 48. stav 5. Zakona;

10) pod rednim brojem 10. – iznos za koji se vrši korekcija neiskorišćenog dela poreskog kredita iz ranijih poreskih perioda, usled otuđenja osnovnih sredstava izvršenih u skladu sa članom 48. st. 8. i 11. Zakona, odnosno u slučaju gubitka prava na poreski kredit shodno članu 48. stav 12. Zakona;

11) pod rednim brojem 11. – neiskorišćeni deo poreskog kredita iz ranijih poreskih perioda, koji se, posle korekcije usled otuđenja osnovnih sredstava, odnosno usled gubitka prava na poreski kredit, prenosi na račun budućih obračunskih perioda po redosledu ulaganja u skladu sa članom 48. stav 6. Zakona, iskazan kao razlika iznosa sa red. br. 9. i 10;

12) pod rednim brojem 12. – neiskorišćeni deo poreskog kredita iz ranijih poreskih perioda, koji se koristi u tekućem poreskom periodu;

13) pod rednim brojem 13. – ostatak neiskorišćenog dela poreskog kredita iz ranijih poreskih perioda, koji se prenosi na račun poreza na dobit iz budućih obračunskih perioda, iskazan kao razlika iznosa sa red. br. 11. i 12;

14) pod rednim brojem 14. – ukupan iznos poreskog kredita koji se koristi u tekućem poreskom periodu, a koji predstavlja zbir poreskog kredita tekućeg poreskog perioda i prenetih poreskih kredita iz ranijih poreskih perioda po redosledu ulaganja, s tim što ukupan zbir ne može iznositi više od 33%, odnosno 70% (za mala pravna lica) obračunatog poreza u tekućem poreskom periodu u skladu sa članom 48. st. 1, 3. i 6. Zakona (iskazan kao zbir iznosa sa red. br. 7. i 12);

15) pod rednim brojem 15. – neiskorišćeni deo poreskog kredita koji se prenosi na račun poreza na dobit iz budućih obračunskih perioda, a koji predstavlja zbir neiskorišćenog poreskog kredita iz tekućeg poreskog perioda i prenetog poreskog kredita iz ranijih poreskih perioda, iskazan kao zbir iznosa sa red. br. 8. i 13.

5. Način utvrđivanja srazmernog dela ulaganja u osnovna sredstva i srazmerno stečene imovine statusnom promenom za korisnike poreskog podsticaja iz člana 50a Zakona

Član 6.

Srazmerni iznos ulaganja u osnovna sredstva iz člana 50a stav 1. Zakona, iskazuje se na Obrascu SU – Srazmerni iznos ulaganja za period od ____ do _____ 201_. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

U Obrazac SU unose se podaci iz poslovnih knjiga obveznika o stanju i kretanju imovine, odnosno osnovnih sredstava, u skladu sa propisima o računovodstvu i MRS, odnosno MSFI. Osnovna sredstva se ne koriguju za procenjenu, odnosno fer vrednost koju obveznik (saglasno propisima o računovodstvu i MRS, odnosno MSFI) vrši nakon početnog priznavanja.

U Obrazac SU unose se sledeći podaci:

1) pod rednim brojem 1. – vrednost nabavljenih osnovnih sredstava, za koja obveznik može da ostvari pravo na poresko oslobođenje iz člana 50a Zakona, uključujući i osnovna sredstva koja su bila u upotrebi na teritoriji Republike, koja je obveznik stavio u upotrebu, odnosno koja koristi za obavljanje delatnosti, u iznosu koji je, do poslednjeg dana perioda za koji se sastavlja poreski bilans, plaćen dobavljaču;

2) pod rednim brojem 2. – vrednost osnovnih sredstava – opreme za koju je izvršeno plaćanje, a koja je bila u upotrebi na teritoriji Republike, po osnovu koje obveznik, saglasno članu 50i Zakona, ne ostvaruje pravo na poresko oslobođenje, u iznosu koji je, do poslednjeg dana perioda za koji se sastavlja poreski bilans, plaćen dobavljaču;

3) pod rednim brojem 3. – razlika iznosa sa red. br. 1. i 2;

4) pod rednim brojem 4. – vrednost ukupnih osnovnih sredstava obveznika, koja čine osnovna sredstva za koja je izvršeno ulaganje iskazano na rednom broju 1. ovog obrasca, osnovna sredstva koja su evidentirana u poslovnim knjigama obveznika, a za koja plaćanje dobavljaču nije u celosti izmireno do poslednjeg dana perioda za koji se sastavlja poreski bilans, kao i druga osnovna sredstva koja su evidentirana u poslovnim knjigama obveznika. Pod ovim rednim brojem ne unose se podaci o osnovnim sredstvima koja nisu stavljena u upotrebu, kao ni avansi za nabavku osnovnih sredstava;

5) pod rednim brojem 5. – srazmerno učešće (izraženo u procentu) osnovnih sredstava u koja je izvršeno ulaganje u skladu sa članom 50a Zakona, u ukupnoj vrednosti osnovnih sredstava (iznos sa rednog broja 3. podeljen iznosom sa rednog broja 4. pomnoženo sa 100, pri čemu se tako dobijen procenat zaokružuje na dve decimale);

6) pod rednim brojem 6. – iznos umanjenja obračunatog poreza (procenat sa rednog broja 5. ovog obrasca pomnožen iznosom sa odgovarajućeg rednog broja iz obrasca PDP pravilnika kojim se uređuje sadržaj poreske prijave za obračun poreza na dobit pravnih lica – u daljem tekstu: Pravilnik, na kome se utvrđuje obračunati porez, i to množenjem poreske osnovice sa poreskom stopom).

Obveznik koji je pri otpočinjanju obavljanja delatnosti započeo i ispunjavanje uslova za ostvarivanje prava na poresko oslobođenje iz člana 50a Zakona, pod red. br. 1, 2. i 4. unosi istovetne podatke, u smislu da pod ovim rednim brojem iskazuje ulaganja u osnovna sredstva u iznosu plaćenom dobavljaču, pri čemu se tako iskazana vrednost ne umanjuje po osnovu ispravke vrednosti osnovnih sredstava, u periodu korišćenja ovog poreskog podsticaja. Na rednom broju 4. obveznik iskazuje, pored podataka sa rednog broja 1. i podatak o ulaganjima u osnovna sredstva za koja, u momentu sticanja prava na poresko oslobođenje, ne ispunjava uslov za ostvarivanje prava na poresko oslobođenje u smislu člana 50a Zakona (npr. nabavljeno osnovno sredstvo, za koje nije izvršeno plaćanje dobavljaču), kao i podatak o drugim osnovnim sredstvima, u iznosu nabavne vrednosti tih osnovnih sredstava bez umanjenja po osnovu ispravke vrednosti osnovnih sredstava.

Obveznik koji je obavljao delatnost pre poreskog perioda u kome je prvi put izvršio ulaganja po članu 50a Zakona, pod rednim brojem 4. iskazuje podatak o iznosu ulaganja iskazanih na rednom broju 1. uključujući i nabavnu vrednost osnovnih sredstava za koja, u momentu sticanja prava na poresko oslobođenje, ne ispunjava uslov za ostvarivanje prava na poresko oslobođenje u smislu člana 50a Zakona (npr. nabavljeno osnovno sredstvo, za koje nije izvršeno plaćanje dobavljaču), uvećanih za iznos nabavne vrednosti zatečenih osnovnih sredstava, kao i ostalih osnovnih sredstava evidentiranih u poslovnim knjigama obveznika, umanjene po osnovu ispravke vrednosti tih osnovnih sredstava (u daljem tekstu: sadašnja vrednost osnovnih sredstava) za koja obveznik nema pravo na poresko oslobođenje iz člana 50a Zakona, na poslednji dan perioda u kome je ispunio uslove za korišćenje ovog oslobođenja. Na rednom broju 4. obveznik iskazuje iznos sadašnje vrednosti osnovnih sredstava za koja ne ostvaruje pravo na ovo poresko oslobođenje, i to u istom iznosu do isteka poreskog oslobođenja iz člana 50a Zakona.

Član 7.

Srazmerno stečena imovina statusnom promenom u skladu sa članom 50đ Zakona iskazuje se na Obrascu SI – Srazmerno stečena imovina statusnom promenom za period od ______ do _____201__. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

U Obrazac SI unose se podaci na osnovu finansijskih izveštaja sastavljenih na dan statusne promene, finansijskih izveštaja o poslovanju na dan izrade poreskog bilansa, kao i poslovnih knjiga i evidencija koje obveznik vodi u skladu sa MRS, MSFI, propisima kojima se uređuje računovodstvo i osnivanje i poslovanje obveznika (bilansa stanja, zaključni bilans stanja, izveštaj o rezultatima procene imovine, sporazum o prenosu imovine, deobni bilans, početni bilans i drugi izveštaji, pomoćne i druge evidencije o stanju i kretanju imovine).

U Obrazac SI unose se sledeći podaci:

1) pod rednim brojem 1. – vrednost imovine izražene u osnovnim sredstvima (u daljem tekstu: imovina) stečene statusnom promenom, odnosno prenosom ili razgraničenjem imovine u skladu sa članom 50đ Zakona na poslednji dan godine, odnosno na poslednji dan perioda, za koje se sastavlja poreski bilans;

2) pod rednim brojem 2. – ukupna vrednost imovine na poslednji dan godine, odnosno na poslednji dan perioda, za koje se sastavlja poreski bilans, uključujući i imovinu stečenu statusnom promenom;

3) pod rednim brojem 3. – srazmerno učešće imovine stečene statusnom promenom u ukupnoj vrednosti imovine (iznos sa rednog broja 1. podeljen iznosom sa rednog broja 2. pomnoženo sa 100, pri čemu se tako dobijen procenat zaokružuje na dve decimale);

4) pod rednim brojem 4. – iznos poreza koji obveznik iz člana 50a Zakona plaća u skladu sa članom 50đ Zakona (procenat sa rednog broja 3. ovog obrasca pomnožen iznosom sa odgovarajućeg rednog broja iz obrasca PDP Pravilnika, na kome se utvrđuje obračunati porez, i to množenjem poreske osnovice sa poreskom stopom).

6. Način ostvarivanja prava na poreski kredit kod međukompanijskih isplata dividendi od nerezidentne filijale

Član 8.

Obveznik koji ostvaruje pravo na poreski kredit kod međukompanijskih isplata dividendi od nerezidentne filijale, pored Obrasca PB 1, sastavlja i Aneks Obrasca PB 1 – Obračun poreskog kredita za period od ______ do _____201__. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

U Aneks Obrasca PB 1 matično pravno lice unosi sledeće podatke:

1) pod rednim brojem 1. – prihod po osnovu dividende ostvaren od nerezidentne filijale u iznosu koji sadrži porez po odbitku (bruto dividenda);

2) pod rednim brojem 2. – iznos poreza koji je nerezidentna filijala platila u drugoj državi na dobit iz koje je isplaćena dividenda, a koji se uključuje u prihode matičnog pravnog lica, u skladu sa članom 52. Zakona, iskazan u dinarima na dan donošenja odluke o raspodeli dividende;

3) pod rednim brojem 3. – iznos poreza po odbitku koji je nerezidentna filijala platila u drugoj državi prilikom isplate dividende, a koji se uključuje u prihode matičnog pravnog lica u skladu sa članom 52. Zakona, iskazan u dinarima na dan isplate dividende;

4) pod rednim brojem 4. – osnovica za obračun poreskog kredita utvrđena kao zbir iznosa bruto dividende sa rednog broja 1. i iznosa plaćenog poreza na dobit iz koje je isplaćena dividenda sa rednog broja 2. ovog obrasca;

5) pod rednim brojem 5. – iznos ukupno plaćenog poreza na dobit iz koje je isplaćena dividenda i poreza po odbitku na dividendu, iskazan kao zbir iznosa sa red. br. 2. i 3. ovog obrasca;

6) pod rednim brojem 6. – iznos poreskog kredita koji ne može biti veći od iznosa utvrđenog primenom poreske stope propisane odredbom člana 39. stav 2. Zakona na osnovicu utvrđenu pod rednim brojem 4; u slučaju kada je nerezidentna filijala platila u drugoj državi porez (na dobit i porez po odbitku) u iznosu manjem od iznosa koji bi se dobio primenom poreske stope propisane odredbom člana 39. stav 2. Zakona na osnovicu utvrđenu pod rednim brojem 4, kao poreski kredit pod ovim rednim brojem iskazuje se iznos koji odgovara iznosu ukupno plaćenog poreza u drugoj državi (sa rednog broja 5.);

7) pod rednim brojem 7. – neiskorišćeni deo poreskog kredita iz ranijih godina koji se prenosi na račun poreza matičnog pravnog lica iz budućih obračunskih perioda, u skladu sa članom 52. stav 5. Zakona;

8) pod rednim brojem 8. – ukupan poreski kredit iskazan kao zbir iznosa sa red. br. 6. i 7;

9) pod rednim brojem 9. – iznos sa rednog broja 8, ukoliko obveznik u tekućoj godini koristi ceo poreski kredit, odnosno deo iznosa sa rednog broja 8. koji obveznik može da iskoristi za period izrade poreskog bilansa;

10) pod rednim brojem 10. – neiskorišćeni poreski kredit koji se prenosi na račun poreza iz budućih obračunskih perioda, kao razlika iznosa sa red. br. 8. i 9.

7. Način ostvarivanja prava na poreski kredit kod isplata kamata, autorskih naknada, naknada po osnovu zakupa nepokretnosti i pokretnih stvari, kao i dividendi koje ne ispunjavaju uslov za primenu člana 52. Zakona

Član 9.

Obveznik koji ostvaruje pravo na poreski kredit po osnovu prihoda ostvarenih iz druge države od kamata i autorskih naknada, naknada po osnovu zakupa nepokretnosti i pokretnih stvari, kao i od dividendi koje ne ispunjavaju uslove da bi se na njih primenile odredbe člana 52. Zakona, pored Obrasca PB 1, sastavlja i Aneks 1 Obrasca PB 1 – Obračun poreskog kredita za period od ______ do _____201__. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

U Aneks 1 Obrasca PB 1 obveznik unosi sledeće podatke:

1) pod rednim brojem 1. – prihod ostvaren iz druge države po osnovu kamata i autorskih naknada, naknada po osnovu zakupa nepokretnosti i pokretnih stvari, kao i od dividendi koje ne ispunjavaju uslove da bi se na njih primenile odredbe člana 52. Zakona, u iznosu koji ne sadrži plaćene poreze po odbitku (neto prihod);

2) pod rednim brojem 2. – iznos poreza po odbitku koji je plaćen u drugoj državi na kamate, autorske naknade, naknade po osnovu zakupa nepokretnosti i pokretnih stvari, kao i na dividende koje ne ispunjavaju uslove da bi se na njih primenile odredbe člana 52. Zakona, a koji se uključuje u prihode obveznika saglasno članu 53a stav 2. Zakona, iskazan u dinarima na dan isplate odgovarajućeg prihoda;

3) pod rednim brojem 3. – osnovicu za obračun poreskog kredita koja odgovara iznosu od 40% prihoda iskazanih pod rednim brojem 1. ovog obrasca uvećanih za iznos plaćenog poreza po odbitku sa rednog broja 2. ovog obrasca (40% x (1+2));

4) pod rednim brojem 4. – iznos poreskog kredita koji ne može biti veći od iznosa utvrđenog primenom poreske stope propisane odredbom člana 39. stav 2. Zakona na iznos iskazan pod rednim brojem 3; u slučaju kada je u drugoj državi porez po odbitku plaćen u iznosu manjem od iznosa koji bi se dobio primenom poreske stope propisane odredbom člana 39. stav 2. Zakona na iznos iskazan pod rednim brojem 3, kao poreski kredit pod ovim rednim brojem iskazuje se iznos koji odgovara iznosu plaćenog poreza po odbitku u drugoj državi (sa rednog broja 2).

Član 10.

Nerezidentni obveznik – isplatilac dividendi iz člana 52. Zakona, kamata, autorskih naknada, naknada po osnovu zakupa nepokretnosti i pokretnih stvari i dividendi iz člana 53a Zakona, daje obvezniku – primaocu prihoda, izjave na sledećim obrascima:

1) Obrazac IPD – Izjava o dobiti ostvarenoj u drugoj državi iz koje je isplaćena dividenda i plaćenom porezu na dobit i porezu po odbitku na dividende iz člana 52. Zakona;

2) Obrazac IPD-1 – Izjava o plaćenom porezu po odbitku na kamate, autorske naknade, naknade po osnovu zakupa nepokretnosti i pokretnih stvari i dividende iz člana 53a Zakona.

Obrasci iz stava 1. ovog člana odštampani su uz ovaj pravilnik i čine njegov sastavni deo.

8. Način sprečavanja dvostrukog oslobođenja ili dvostrukog oporezivanja pojedinih pozicija u konsolidovanom poreskom bilansu

Član 11.

Obveznik – matično pravno lice, kojem je odobreno poresko konsolidovanje članova grupe povezanih pravnih lica, sastavlja konsolidovani poreski bilans na Obrascu KPB – Konsolidovani poreski bilans za period od ___ do ____ 201__. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

U Obrazac KPB unose se sledeći podaci:

1) u kolonu 2. – firma – poslovno ime i sedište članova grupe povezanih pravnih lica, uključujući i matično (u daljem tekstu: članovi grupe), za koje se vrši poresko konsolidovanje;

2) u kolonu 3. – PIB matičnog pravnog lica, kao i članova grupe povezanih pravnih lica;

3) u kolonu 4. – iznos dobiti sa rednog broja 52. iz Obrasca PB 1 za svakog člana grupe povezanih pravnih lica i iznos ukupne dobiti ostvarene na nivou grupe povezanih pravnih lica;

4) u kolonu 5. – iznos ukupnog gubitka svakog člana grupe povezanih pravnih lica (redni broj 53. iz Obrasca PB 1) i ukupan gubitak članova grupe povezanih pravnih lica ostvaren na nivou grupe povezanih pravnih lica;

5) u kolonu 6. – razlika iznosa dobiti (iz kolone 4) i gubitka (iz kolone 5), bilo da je pozitivna ili negativna, za svakog člana grupe povezanih pravnih lica posebno, kao i na nivou grupe;

6) u kolonu 7. – iznos ostatka kapitalnog dobitka sa rednog broja 61. iz Obrasca PB 1 za svakog člana grupe povezanih pravnih lica i iznos ukupnog ostatka kapitalnog dobitka na nivou grupe povezanih pravnih lica;

7) u kolonu 8. – iznos poreske osnovice dobijen sabiranjem iznosa iz kolona 6 i 7, a koji su iskazani u redu: Svega (Svega: 6 + Svega: 7);

8) u kolonu 9. – raspored obračunatog poreza, pri čemu prethodno treba utvrditi procenat učešća svakog člana grupe u ukupno obračunatom porezu; procenat učešća predstavlja odnos pojedinačno iskazane poreske osnovice iz kolone 6 uvećane za iznos ostatka kapitalnog dobitka iz kolone 7 ovog obrasca, i zbira iznosa na nivou grupe iz kolone 4 (Svega: Dobit) i kolone 7 (Svega: Ostatak kapitalnog dobitka); raspored obračunatog poreza unosi se pojedinačno za svakog člana grupe tako što se dobijeni procenat primenjuje na ukupno obračunati porez iskazan u koloni 8 (Svega kolona 8) x 15%, saglasno članu 56. stav 4. Zakona;

9) u kolonu 10. – iznos umanjenja obračunatog poreza člana grupe povezanih pravnih lica sa odgovarajućeg rednog broja iz obrasca PDP Pravilnika, na kome je iskazano ukupno poresko oslobođenje, odnosno umanjenje obračunatog poreza;

10) u kolonu 11. – iznos obračunatog poreza za uplatu;

11) u kolonu 12. – iznos akontacija poreza na dobit.

9. Prelazne i završne odredbe

Član 12.

Danom stupanja na snagu ovog pravilnika prestaje da važi Pravilnik o sadržaju poreskog bilansa i drugim pitanjima od značaja za način utvrđivanja poreza na dobit pravnih lica („Službeni glasnik RS“, br. 99/10, 8/11, 13/12 i 8/13), osim odredaba člana 4. koje prestaju da važe 31. decembra 2017. godine, člana 8. koje prestaju da važe 31. decembra 2022. godine i člana 10. tog pravilnika koje prestaju da važe 31. decembra 2016. godine.

Obrazac DK – Dobit od predmeta koncesije za period od ___ do ___ 201_. godine, Obrazac PK 1 – Poreski kredit za ulaganja u osnovna sredstva u određene delatnosti za period od ___ do ___ 201_. godine, Obrazac SU 2 – Srazmerni iznos ulaganja za period od ___ do ___ 201_. godine, koji su propisani Pravilnikom o sadržaju poreskog bilansa i drugim pitanjima od značaja za način utvrđivanja poreza na dobit pravnih lica („Službeni glasnik RS“, br. 99/10, 8/11, 13/12 i 8/13), a u kojima su iskazani podaci o poreskom oslobođenju, odnosno umanjenju obračunatog poreza, podnose se uz poresku prijavu koja se podnosi za period za koji se utvrđuje poreska obaveza.

Član 13.

Ovaj pravilnik stupa na snagu narednog dana od dana objavljivanja u „Službenom glasniku Republike Srbije“.

Odredbe koje nisu unete u „prečišćen tekst“ propisa

Pravilnik o izmenama i dopunama Pravilnika o sadržaju poreskog bilansa i drugim pitanjima od značaja za način utvrđivanja poreza na dobit pravnih lica: „Sl. glasnik RS“, br. 41/2015

Član 8.

Ovaj pravilnik stupa na snagu osmog dana od dana objavljivanja u „Službenom glasniku Republike Srbije“.

Obrazac PB 1 – Poreski bilans obveznika poreza na dobit pravnih lica za period od _______ do _______ 201__. godine

Obrazac OK – Ograničenje kamate kod duga povezanom licu za period od _______ do _______ 201__. godine

Obrazac PK – Poreski kredit za ulaganja u osnovna sredstva za period od _______ do _______ 201__. godine

Obrazac SU – Srazmerni iznos ulaganja za za period od _______ do _______ 201__. godine

Obrazac SI – Srazmerno stečena imovina statusnom promenom za period od _______ do _______ 201__. godine

Aneks Obrasca PB 1 – Obračun poreskog kredita za period od _______ do _______ 201__. godine

Obrazac IPD – Izjava o dobiti ostvarenoj u drugoj državi iz koje je isplaćena dividenda i plaćenom porezu na dobit i porezu po odbitku na dividende iz člana 52. Zakona

Aneks 1 Obrasca PB 1 – Obračun poreskog kredita za period od _______ do _______ 201__. godine

Obrazac IPD-1 – Izjava o plaćenom porezu po odbitku na kamate, autorske naknade, naknade po osnovu zakupa nepokretnosti i pokretnih stvari i dividende iz člana 53a Zakona

Obrazac KPB – Konsolidovani poreski bilans za period od _______ do _______ 201__. godine

Povezani tekstovi

- Na teret rashoda ne priznaju se ispravke vrednosti pojedinačnih potraživanja od lica kome se istovremeno duguje, do iznosa obaveze prema tom licu

- Porez po odbitku koji je ino kupac platio u svojoj državi i mogućnost da domaći dobavljač po tom osnovu koristi poreski kredit

- Slučaj kada se rashod po osnovu ispravke vrednosti potraživanja za date pozajmice ne priznaje u poreskom bilansu, bez obzira što je od momenta dospelosti prošlo 60 dana

- Priznavanje u poreskom bilansu rashoda po osnovu otpisa potraživanja prema dužniku nad kojim je sproveden postupak prinudne likvidacije

- Rashod po osnovu obezvređenja učešća u kapitalu zavisnog pravnog lica priznaje se u poreskom periodu u kojem je zavisno pravno lice prestalo da postoji