Садржај

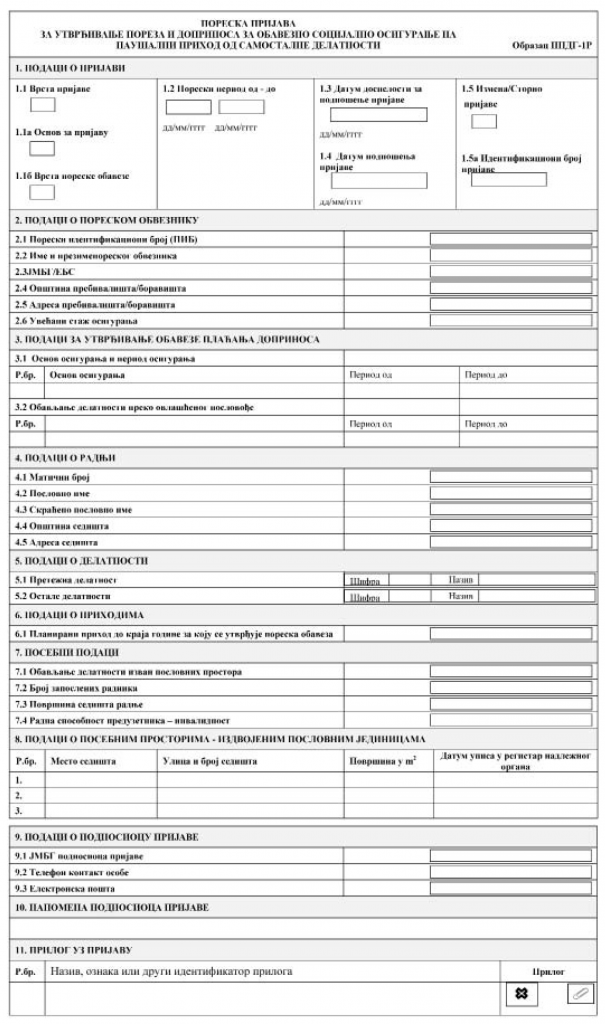

- Образац ППДГ-1Р – Пореска пријава за утврђивање пореза и доприноса за обавезно социјално осигурање на паушални приход од самосталне делатности

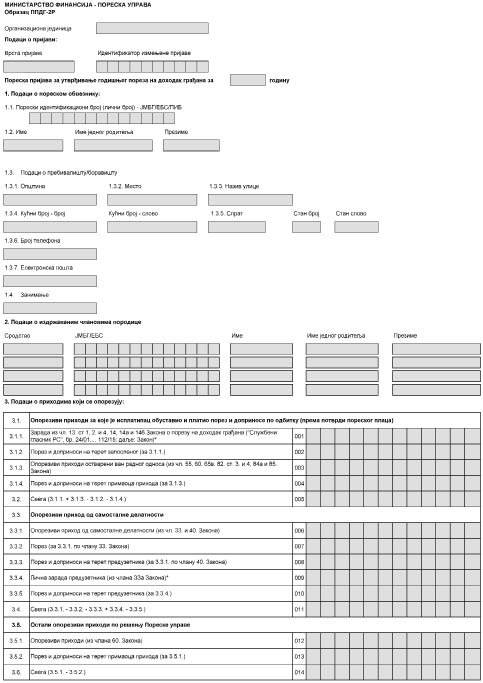

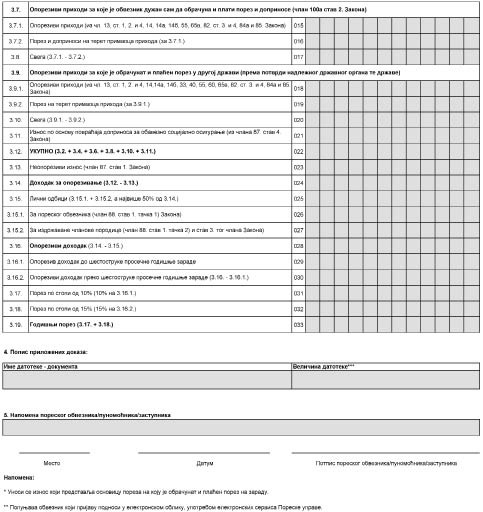

- Образац ППДГ-2Р – Пореска пријава за утврђивање годишњег пореза на доходак грађана за _____ годину

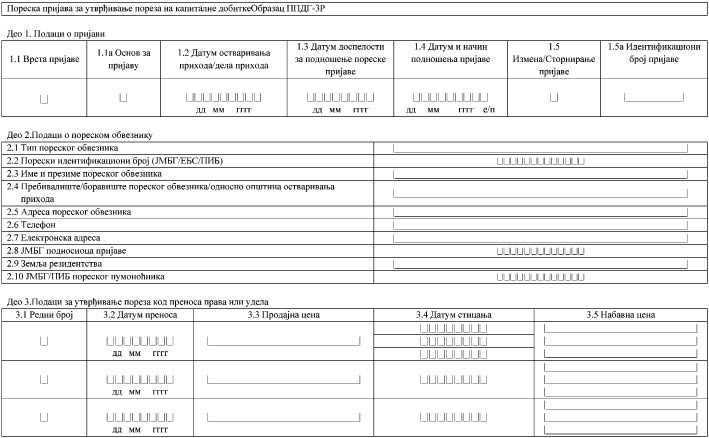

- Образац ППДГ-3Р – Пореска пријава за утврђивање пореза на капиталне добитке

„Службени гласник РС“, број 90/2017

Члан 1.

Овим правилником прописује се начин подношења и садржина пореске пријаве за утврђивање:

1) пореза и доприноса за обавезно социјално осигурање на приходе од самосталне делатности на које се порез плаћа паушалним опорезивањем у складу са чл. 40–42. Закона о порезу на доходак грађана („Службени гласник РС”, бр. 24/01, 80/02, 80/02 – др. закон, 135/04, 62/06, 65/06 – исправка, 31/09, 44/09, 18/10, 50/11, 91/11 – УС, 93/12, 114/12 – УС, 47/13, 48/13 – исправка, 108/13, 57/14, 68/14 – др. закон и 112/15 – у даљем тексту: Закон);

2) годишњег пореза на доходак грађана у складу са чл. 87–89. Закона;

3) пореза на капиталне добитке у складу са чл. 72–80. Закона.

Члан 2.

Пореске пријаве из члана 1. овог правилника подносе се Пореској управи на обрасцима прописаним овим правилником, и то:

1) за утврђивање пореза и доприноса за обавезно социјално осигурање на паушални приход – на Обрасцу ППДГ-1Р – Пореска пријава за утврђивање пореза и доприноса за обавезно социјално осигурање на паушални приход од самосталне делатности (у даљем тексту: пореска пријава ППДГ-1Р), који је одштампан уз овај правилник и чини његов саставни део;

2) за утврђивање годишњег пореза на доходак грађана – на Обрасцу ППДГ-2Р – Пореска пријава за утврђивање годишњег пореза на доходак грађана за _____ годину (у даљем тексту: пореска пријава ППДГ-2Р), који је одштампан уз овај правилник и чини његов саставни део;

3) за утврђивање пореза на капиталне добитке – на Обрасцу ППДГ-3Р – Пореска пријава за утврђивање пореза на капиталне добитке (у даљем тексту: пореска пријава ППДГ-3Р), који је одштампан уз овај правилник и чини његов саставни део.

Члан 3.

Пореска пријава ППДГ-1Р, као и измењена пореска пријава подносе се искључиво у електронском облику преко портала Пореске управе.

Пореске пријаве ППДГ-2Р и ППДГ-3Р, као и измењене пореске пријаве подносе се у електронском облику преко портала Пореске управе или у писменом облику – непосредно или путем поште надлежној организационој јединици Пореске управе (у даљем тексту: ОЈ ПУ).

Пореску пријаву ППДГ-2Р и ППДГ-3Р у писменом облику резидентни обвезник подноси ОЈ ПУ на чијој територији има пребивалиште, односно боравиште, а нерезидентни обвезник подноси ОЈ ПУ на чијој територији је остварио приходе, односно према боравишту.

Пореску пријаву подноси порески обвезник, порески пуномоћник или друго лице које је порески обвезник овластио за подношење пореске пријаве, законски заступник и заступник по службеној дужности (у даљем тексту: подносилац пријаве).

Подносилац пријаве уколико подноси пореску пријаву у електронском облику дужан је да електронски потпише пореску пријаву у складу са законом којим се уређује електронски потпис, односно подносилац пријаве у писменом облику дужан је да исту потпише.

Члан 4.

Ако пореска пријава која је поднета у електронском облику, садржи недостатке у погледу формалне исправности и математичке тачности, Пореска управа, у електронском облику, обавештава подносиоца пријаве о тим недостацима.

Пореска пријава из става 1. овог члана не сматра се поднетом.

Обавештење из става 1. овог члана садржи информацију о формалним недостацима и математичким нетачностима.

По добијању обавештења из става 1. овог члана, подносилац пријаве је дужан да отклони идентификоване недостатке и поднесе тако исправљену пореску пријаву.

Исправљена пореска пријава из става 4. овог члана не сматра се измењеном пореском пријавом.

Пореска пријава сматра се поднетом када Пореска управа потврди формалну и математичку тачност исказаних података, додели број пријаве и у електронском облику о томе достави обавештење подносиоцу пореске пријаве.

Члан 5.

Надлежна ОЈ ПУ којој је пореска пријава у писменом облику предата непосредно или путем поште, истог дана врши унос података из предате пријаве у информациони систем Пореске управе.

Ако се код уноса података из предате пријаве у информациони систем Пореске управе утврде недостаци у погледу формалне исправности и математичке тачности, о истим се одмах обавештава подносилац пријаве који је дужан да преда исправљену пореску пријаву у којој су отклоњени идентификовани недостаци.

Исправљена пореска пријава из става 2. овог члана не сматра се измењеном пореском пријавом.

Члан 6.

Пореска пријава ППДГ-1Р састоји се из 11 делова, и то:

1) Подаци о пријави;

2) Подаци о пореском обвезнику;

3) Подаци за утврђивање обавезе плаћања доприноса;

4) Подаци о радњи;

5) Подаци о делатности;

6) Подаци о приходима;

7) Посебни подаци;

8) Подаци о посебним просторима – издвојеним пословним јединицама;

9) Подаци о подносиоцу пријаве;

10) Напомена подносиоца пријаве;

11) Прилог уз пријаву.

Члан 7.

У пореску пријаву ППДГ-1Р, део 1. Подаци о пријави, уноси се:

1) под редним бројем 1.1 Врста пријаве – ознака једне од наведених врста пријава:

(1) ознака 1 – општа пријава коју подноси порески обвезник у периоду доспелости за подношење пореске пријаве у складу са Законом, односно Законом о пореском поступку и пореској администрацији („Службени гласник РС”, бр. 80/02, 84/02 – исправка, 23/03 – исправка, 70/03, 55/04, 61/05, 85/05 – др. закон, 62/06 – др. закон, 61/07, 20/09, 72/09 – др. закон, 53/10, 101/11, 2/12 – исправка, 93/12, 47/13, 108/13, 68/14, 105/14, 91/15 – аутентично тумачење, 112/15, 15/16 и 108/16 – у даљем тексту: ЗПППА),

(2) ознака 3 – пријава по члану 182б ЗПППА коју подноси порески обвезник након истека рока доспелости за подношење пореске пријаве прописаног Законом, односно ЗПППА,

(3) ознака 6 – пријава по члану 39. ЗПППА коју подноси порески обвезник коме је актом Пореске управе одобрено продужење рока подношења пријаве из оправданих разлога (болест, одсуствовање из земље, несрећни случај, елементарна непогода већих размера и сл.) док ти разлози не престану, а најдуже за шест месеци од дана истека законског рока за подношење пријаве;

2) под редним бројем 1.1а Основ за пријаву – ознака једног од следећих основа за подношење пријаве, и то:

(1) ознака 2 – почетак обављања самосталне делатности,

(2) ознака 3 – престанак обављања самосталне делатности,

(3) ознака 4 – прекид обављања самосталне делатности,

(4) ознака 6 – прелазак из паушалног опорезивања у опорезивање на стварни приход,

(5) ознака 7 – промена основа осигурања,

(6) ознака 16 – наставак обављања самосталне делатности након прекида обављања делатности,

(7) ознака 17 – прелазак из опорезивања на стварни приход у паушално опорезивање,

(8) ознака 18 – наставак плаћања доприноса за обавезно социјално осигурање (у даљем тексту: доприноси) у периоду прекида обављања самосталне делатности,

(9) ознака 19 – обављање делатности преко овлашћеног пословође за време остваривања накнаде зараде због породиљског одсуства, одсуства са рада ради неге детета и одсуства са рада ради посебне неге детета,

(10) ознака 20 – промена власника радње;

(11) ознака 21 – наставак обављања самосталне делатности након престанка обављања делатности преко овлашћеног пословође,

(12) ознака 22 – промена седишта радње,

(13) ознака 23 – престанак плаћања доприноса у периоду прекида обављања самосталне делатности,

(14) ознака 24 – измена обима пословања, односно промета и других услова од утицаја на висину пореске обавезе код паушалног опорезивања;

3) под редним бројем 1.1б Врста пореске обавезе – ознака једне од врста обавеза по основу пореза, односно пореза и доприноса на паушално утврђени приход од самосталне делатности (у даљем тексту: пореска обавеза), и то:

(1) ознака 1 – коначна пореска обавеза за претходни порески период,

(2) ознака 3 – аконтација пореске обавезе за текући порески период,

(3) ознака 4 – коначна пореска обавеза за текући порески период,

(4) ознака 5 – измена аконтације пореске обавезе за текући порески период,

(5) ознака 6 – укупно задужење за претходни порески период;

4) под редним бројем 1.2 Порески период од – до – порески период за који се подноси пореска пријава ППДГ-1Р, и то:

(1) код почетка обављања самосталне делатности уноси се порески период од: дан, месец и година уписа у регистар надлежног органа, односно почетка обављања делатности у години за коју се утврђује пореска обавеза и порески период до: 31. децембар године за коју се утврђује пореска обавеза,

(2) код престанка обављања делатности уноси се порески период од: 1. јануар године за коју се утврђује пореска обавеза, односно дан, месец и година почетка обављања делатности у години за коју се утврђује пореска обавеза и порески период до: дан, месец и година брисања из регистра надлежног органа у години за коју се утврђује пореска обавеза,

(3) у случају прекида обављања делатности уноси се порески период од: 1. јануар године за коју се утврђује пореска обавеза, односно дан, месец и година почетка обављања делатности у години за коју се утврђује пореска обавеза и порески период до: дан, месец и година прекида обављања делатности уписан у регистар надлежног органа у години за коју се утврђује пореска обавеза,

(4) у случају преласка из паушалног опорезивања у опорезивање на стварни приход и налагања вођења пословних књига од половине текуће године уноси се порески период од: 1. јануар године за коју се утврђује пореска обавеза, односно дан, месец и година почетка обављања делатности у години за коју се утврђује пореска обавеза на паушални приход и порески период до: 30. јуни године за коју се утврђује пореска обавеза на паушални приход, а у случају налагања вођења пословних књига од почетка наредне године уноси се порески период од 1. јануар године за коју се утврђује пореска обавеза на паушални приход, односно дан, месец и година почетка обављања делатности у години за коју се утврђује пореска обавеза на паушални приход и порески период до: 31. децембар године за коју се утврђује пореска обавеза на паушални приход; у случају промене делатности која искључује право на паушално опорезивање, као и стицања статуса обвезника пореза на додату вредност уноси се порески период од: 1. јануар године за коју се утврђује пореска обавеза, односно дан, месец и година почетка обављања делатности у години за коју се утврђује пореска обавеза на паушални приход и порески период до: дан, месец и година који претходи дану, месецу и години престанка обављања делатности по основу које се утврђује порез на паушални приход, односно дану, месецу и години евидентирања обвезника у систем ПДВ,

(5) у случају промена основа осигурања уноси се порески период од: дан, месец и година промене основа осигурања и порески период до: 31. децембар године промене основа осигурања,

(6) када се наставља обављање самосталне делатности након прекида уноси се порески период од: дан, месец и година наставка обављања делатности у години за коју се утврђује пореска обавеза и порески период до: 31. децембар године за коју се утврђује пореска обавеза,

(7) код преласка из опорезивања на стварни приход у паушално опорезивање уноси се порески период од: 1. јануар године за коју се утврђује пореска обавеза на паушални приход и порески период до: 31. децембар године за коју се утврђује пореска обавеза на паушални приход, а у случају престанка статуса обвезника пореза на додату вредност уноси се порески период од: дан, месец и година преласка у паушално опорезивање и порески период до: 31. децембар године за коју се утврђује пореска обавеза,

(8) када се наставља плаћање доприноса у периоду прекида обављања делатности уноси се порески период од: дан, месец и година наставка плаћања доприноса и порески период до: дан, месец и година који претходи дану наставка обављања делатности, односно престанку плаћања доприноса у периоду прекида обављања самосталне делатности, односно 31. децембар године у којој је настављено плаћање доприноса,

(9) у случају обављања делатности преко овлашћеног пословође за време остваривања накнаде зараде због породиљског одсуства, одсуства са рада ради неге детета и одсуства са рада ради посебне неге детета уноси се порески период од: дан, месец и година почетка обављања делатности преко овлашћеног пословође и порески период до: дан, месец и година престанка обављања делатности преко овлашћеног пословође, односно 31. децембар године за коју се утврђује пореска обавеза,

(10) код промене власника радње – у пореску пријаву ППДГ-1Р који подноси претходни власник радње уноси се порески период од: 1. јануар, односно дан, месец и година почетка обављања делатности и порески период до: дан, месец и година који претходе дану, месецу и години промене власника радње, а у пореску пријаву ППДГ-1Р који подноси нови власник радње уноси се порески период од: дан, месец и година почетка обављања делатности новог власника радње и порески период до: 31. децембар године за коју се утврђује пореска обавеза,

(11) код наставка обављања самосталне делатности након престанка обављања делатности преко овлашћеног пословође уноси се порески период од: дан, месец и година наставка обављања делатности након престанка обављања делатности преко овлашћеног пословође и порески период до: 31. децембар године за коју се утврђује пореска обавеза,

(12) код промене седишта радње уноси се порески период од: дан, месец и година промене седишта код надлежног органа и порески период до: 31 децембар године за коју се утврђује пореска обавеза,

(13) у случају престанка плаћања доприноса у периоду прекида обављања самосталне делатности уноси се порески период од: дан, месец и година престанка плаћања доприноса у периоду прекида обављања самосталне делатности и порески период до: 31. децембар године у којој је престанак плаћања доприноса,

(14) код измене обима пословања, односно промета и других услова од утицаја на висину пореске обавезе код паушалног опорезивања уноси се порески период од: 1. јануар године за коју се утврђује пореска обавеза и порески период до: 31 децембар године за коју се утврђује пореска обавеза;

5) под редним бројем 1.3 Датум доспелости за подношење пријаве – дан, месец и година доспелости рока за подношење пореске пријаве прописаног Законом, односно ЗПППА;

6) под редним бројем 1.4 Датум подношења пријаве – дан, месец и година подношења пореске пријаве;

7) под редним бројем 1.5 Измена/Сторно пријаве – једна од следећих ознака:

(1) измењена пореска пријава по члану 40. ЗПППА (ознака 1),

(2) сторнирање пореске пријаве (ознака 9);

8) под редним бројем 1.5а Идентификациони број пријаве – идентификациони број пријаве:

(1) која се мења по члану 40. ЗПППА,

(2) коју Пореска управа сторнира по захтеву пореског обвезника или по службеној дужности.

Члан 8.

У пореску пријаву ППДГ-1Р, део 2. Подаци о пореском обвезнику, уноси се:

1) под редним бројем 2.1 Порески идентификациони број (ПИБ) – порески идентификациони број пореског обвезника;

2) под редним бројем 2.2 Име и презиме пореског обвезника – име и презиме пореског обвезника који плаћа пореске обавезе на паушални приход од самосталне делатности;

3) под редним бројем 2.3 ЈМБГ/ЕБС јединствени матични број грађана, односно евиденциони број за странце;

4) под редним бројем 2.4 Општина пребивалишта/боравишта – шифра општине пребивалишта/боравишта пореског обвезника, утврђена правилником којим се прописују услови и начин вођења рачуна за уплату јавних прихода и распоред средстава са тих рачуна;

5) под редним бројем 2.5 Адреса пребивалишта/боравишта – место, улица, број пребивалишта/боравишта пореског обвезника;

6) под редним бројем 2.6 Увећани стаж осигурања – једна од следећих ознака, и то:

(1) ознака 0 – без увећаног стажа осигурања,

(2) ознака 1 – увећани стаж осигурања 12/14,

(3) ознака 2 – увећани стаж осигурања 12/15,

(4) ознака 3 – увећани стаж осигурања 12/16,

(5) ознака 4 – увећани стаж осигурања 12/18.

7) Подаци под ред. бр. 2.1 до 2.5 унoсе се аутоматски, а податак под редним бројем 2.6 уноси подносилац пријаве.

Члан 9.

У пореску пријаву ППДГ-1Р, део 3. Подаци за утврђивање обавезе плаћања доприноса, уноси се:

1) под редним бројем 3.1 Основ осигурања и период осигурања – уноси се одговарајућа ознака основа осигурања и период осигурања; ознаке основа осигурања су:

(1) ознака 1 – обављање самосталне делатности као основне делатности,

(2) ознака 2 – обављање самосталне делатности и радни однос (запослени/оснивач, односно члан који је засновао радни однос у привредном друштву чији је оснивач, односно члан),

(3) ознака 3 – обављање самосталне делатности и оснивач/члан у привредном друштву у коме ради без заснивања радног односа,

(4) ознака 5 – обављање самосталне делатности и корисник пензије,

(5) ознака 6 – осигураници који нису обвезници доприноса (споразум о социјалном осигурању и др.);

2) под редним бројем 3.2 Обављање делатности преко овлашћеног пословође – уноси се период обављања делатности преко овлашћеног пословође за време остваривања накнаде зараде због породиљског одсуства, одсуства са рада ради неге детета и одсуства са рада ради посебне неге детета у години за коју се утврђује пореска обавеза;

3) податке под ред. бр. 3.1 и 3.2 уноси подносилац пријаве.

Члан 10.

У пореску пријаву ППДГ-1Р, део 4. Подаци о радњи, уноси се:

1) под редним бројем 4.1 Матични број – матични број радње;

2) под редним бројем 4.2 Пословно име – пословно име;

3) под редним бројем 4.3 Скраћено пословно име – скраћено пословно име;

4) под редним бројем 4.4 Општина седишта – шифра општине седишта радње утврђена правилником којим се прописују услови и начин вођења рачуна за уплату јавних прихода и распоред средстава са тих рачуна;

5) под редним бројем 4.5 Адреса седишта – место, улица, број седишта радње;

6) подаци под ред. бр. 4.1 до 4.5 уносе се аутоматски након уноса податка под редним бројем 2.1.

Члан 11.

У пореску пријаву ППДГ-1Р, део 5. Подаци о делатности, уноси се:

1) под редним бројем 5.1 Претежна делатност – шифра и назив делатности уписане у регистар код надлежног органа;

2) под редним бројем 5.2 Остале делатности – шифра и назив делатности које обавља порески обвезник;

3) податак под редним бројем 5.1 аутоматски се уноси након уписа податка под редним бројем 2.1, а податак под редним бројем 5.2 уноси подносилац пријаве.

Члан 12.

У пореску пријаву ППДГ-1Р, део 6. Подаци о приходима, уноси се под редним бројем 6.1 Планирани приход до краја године за коју се утврђује пореска обавеза – износ планираног прихода до краја године за коју се утврђује пореска обавеза, када је под редним бројем 1.1 Основ за пријаву наведена: ознака 2 – почетак обављања самосталне делатности, ознака 16 – наставак обављања самосталне делатности након прекида обављања делатности, ознака 17 – прелазак из опорезивања на стварни приход у паушално опорезивање, ознака 20 – промена власника радње (у пријави коју подноси нови власник радње), ознака 24 – измена обима пословања, односно промета и других услова од утицаја на висину пореске обавезе код паушалног опорезивања.

Члан 13.

У пореску пријаву ППДГ-1Р, део 7. Посебни подаци, уноси се:

1) под редним бројем 7.1 Обављање делатности изван пословних простора – ознака „да” или ознака „не” зависно да ли обвезник обавља делатност изван пословних простора, и то на киоску, приколици или сличном објекту на пијацама, улицама, трговима и другим јавним површинама;

2) под редним бројем 7.2 Број запослених радника – број запослених радника у моменту подношења пријаве;

3) под редним бројем 7.3 Површина седишта радње – површина седишта радње;

4) под редним бројем 7.4 Радна способност предузетника – инвалидност – ознака „да” или ознака „не” зависно да ли порески обвезник има статус инвалида.

Члан 14.

У пореску пријаву ППДГ-1Р, део 8. Подаци о посебним просторима – издвојеним пословним јединицама, уносе се подаци о посебним просторима – издвојеним пословним јединицама, и то за сваки посебан простор – издвојену пословну јединицу: место седишта, улица и број, површина у m² и датум уписа у регистар надлежног органа.

У пореску пријаву ППДГ-1Р, део 9. Подаци о подносиоцу пријаве, уносе се:

1) под редним бројем 9.1 ЈМБГ подносиоца пријаве – јединствени матични број грађана лица које подноси пореску пријаву;

2) под редним бројем 9.2 Телефон контакт особе – број телефона контакт особе;

3) под редним бројем 9.3 Електронска пошта – податак о електронској адреси на коју се достављају обавештења у вези са поднетом пријавом.

У пореској пријави ППДГ-1Р, део 10. Напомена подносиоца пријаве – уноси се напомена подносиоца пријаве.

У пореској пријави ППДГ-1Р, део 11. Прилог уз пријаву – уноси се појединачно, под одређеним редним бројем, назив, ознака или други идентификатор прилога који се доставља уз пријаву (за утврђивање стажа осигурања са увећаним трајањем, својства инвалидног лица и др.), а означавањем позиције „Прилог” омогућава се достављање означеног прилога у pdf формату.

Члан 15.

Пореска пријава ППДГ-2Р састоји се из шест делова, и то:

1) Подаци о пријави;

2) Подаци о пореском обвезнику;

3) Подаци о издржаваним члановима породице;

4) Подаци о приходима који се опорезују;

5) Попис приложених доказа;

6) Напомена пореског обвезника/пуномоћника/заступника.

Члан 16.

У пореску пријаву ППДГ-2Р, део Подаци о пријави – уносе се подаци о врсти пријаве, идентификатору измењене пријаве и пореском периоду, и то:

1) Врста пријаве – ознака 1 за пријаву коју подноси порески обвезник или друго лице у складу са законом, односно ознака 2 за измењену пријаву која се подноси у складу са чланом 40. ЗПППА;

2) Идентификатор измењене пријаве – број пријаве која се мења у складу са чланом 40. ЗПППА;

3) Порески период – податак о календарској години за коју се подноси пријава.

У пореску пријаву ППДГ-2Р, део 1. Подаци о пореском обвезнику – уносе се подаци о пореском обвезнику (ЈМБГ/ЕБС/ПИБ, име, име једног родитеља, презиме и подаци о пребивалишту, односно боравишту, занимање).

У пореску пријаву ППДГ-2Р, део 2. Подаци о издржаваним члановима породице – уносе се подаци о издржаваним члановима породице (сродство са пореским обвезником, ЈМБГ/ЕБС издржаваног члана породице, име, име једног родитеља и презиме издржаваног члана породице).

Члан 17.

У пореску пријаву ППДГ-2Р, део 3. Подаци о приходима који се опорезују, уносе се:

1) под редним бројем 3.1 Опорезиви приходи за које је исплатилац обуставио и платио порез и доприносе по одбитку (према потврди пореског плаца), уноси се:

(1) под редним бројем 3.1.1 Зарада – уноси се износ остварене зараде из члана 13. ст. 1, 2. и 4. и чл. 14, 14а и 14б Закона, осим исплаћене личне зараде предузетника,

(2) под редним бројем 3.1.2 Порез и доприноси на терет запосленог – уноси се износ пореза и доприноса на терет запосленог на зараду исказану на редном броју 3.1.1, који су плаћени на приход за које се утврђује годишњи порез,

(3) под редним бројем 3.1.3 Опорезиви приходи остварени ван радног односа – уносе се износи прихода који су остварени ван радног односа из чл. 55, 60. и 65в, члана 82. ст. 3. и 4. и чл. 84а и 85. Закона,

(4) под редним бројем 3.1.4 Порез и доприноси на терет примаоца прихода – уноси се износ пореза и доприноса на терет примаоца прихода исказаних на редном броју 3.1.3, који су плаћени на приход за који се утврђује годишњи порез;

2) под редним бројем 3.2 Свега – уноси се износ који представља збир износа са ред. бр. 3.1.1. и 3.1.3. умањених за износе са ред. бр. 3.1.2. и 3.1.4;

3) под редним бројем 3.3 Опорезиви приход од самосталне делатности, уноси се:

(1) под редним бројем 3.3.1 Опорезиви приход од самосталне делатности – уноси се износ опорезиве добити из члана 33. Закона, односно паушално утврђен приход из члана 40. Закона, у зависности од начина утврђивања и плаћања пореза на приходе од самосталне делатности,

(2) под редним бројем 3.3.2 Порез – уноси се износ пореза на приходе од самосталне делатности за предузетника који порез плаћа на опорезиву добит из члана 33. Закона исказану на редном броју 3.3.1, који је плаћен у календарској години за коју се утврђује годишњи порез,

(3) под редним бројем 3.3.3 Порез и доприноси на терет предузетника – уноси се износ пореза и доприноса на приходе од самосталне делатности за предузетника који порез плаћа на паушално утврђен приход из члана 40. Закона исказан на редном броју 3.3.1, који су плаћени у календарској години за коју се утврђује годишњи порез,

(4) под редним бројем 3.3.4 Лична зарада предузетника – уноси се износ исплаћене личне зараде предузетника из члана 33а Закона,

(5) под редним бројем 3.3.5 Порез и доприноси на терет предузетника – уноси се износ пореза и доприноса на исплаћену личну зараду предузетника из члана 33а Закона исказану на редном броју 3.3.4, који су плаћени у календарској години за коју се утврђује годишњи порез;

4) под редним бројем 3.4 Свега – уноси се износ који представља разлику између износа са ред. бр. 3.3.1, 3.3.2, 3.3.3. и 3.3.5. увећан за износ са редним бројем 3.3.4;

5) под редним бројем 3.5 Остали опорезиви приходи по решењу Пореске управе, уноси се:

(1) под редним бројем 3.5.1 Опорезиви приходи – уноси се износ прихода из члана 60. Закона, који су остварени у календарској години за коју се утврђује годишњи порез,

(2) под редним бројем 3.5.2 Порез и доприноси на терет примаоца прихода – уноси се износ пореза и доприноса на терет примаоца прихода исказаних на редном броју 3.5.1, који су плаћени на приход за који се утврђује годишњи порез;

6) под редним бројем 3.6 Свега – уноси се износ који представља разлику између износа са ред. бр. 3.5.1. и 3.5.2;

7) под редним бројем 3.7 Опорезиви приходи за које је обвезник дужан сам да обрачуна и плати порез и доприносе (члан 100а став 2. Закона), уноси се:

(1) под редним бројем 3.7.1 Опорезиви приходи – уноси се износ прихода из члана 13. ст. 1, 2. и 4, чл. 14, 14а, 14б, 55. и 65в, члана 82. ст. 3. и 4. и чл. 84а и 85. Закона, за које је обвезник дужан да сам обрачуна и плати порез и доприносе,

(2) под редним бројем 3.7.2 Порез и доприноси на терет примаоца прихода – уноси се износ пореза и доприноса на терет примаоца прихода исказаних на ред. бр. 3.7.1, који су плаћени на приход за који се утврђује годишњи порез;

8) под редним бројем 3.8 Свега – уноси се износ који представља разлику између износа са ред. бр. 3.7.1. и 3.7.2;

9) под редним бројем 3.9 Опорезиви приходи за које је обрачунат и плаћен порез у другој држави (према потврди надлежног државног органа те државе), уноси се:

(1) под редним бројем 3.9.1 Опорезиви приходи – уноси се износ прихода из члана 13. ст. 1, 2. и 4, чл. 14, 14а, 14б, 33, 40, 55, 60. и 65в, члана 82. ст. 3. и 4. и чл. 84а и 85. Закона, који су остварени у календарској години за коју се утврђује годишњи порез и опорезовани у другој држави,

(2) под редним бројем 3.9.2 Порез на терет примаоца прихода – уноси се износ пореза на терет примаоца прихода исказаних на редном броју 3.9.1, за приход за који се утврђује годишњи порез;

10) под редним бројем 3.10 Свега – уноси се износ који представља разлику између износа са ред. бр. 3.9.1. и 3.9.2;

11) под редним бројем 3.11 Износ по основу повраћаја доприноса – уноси се износ који је обвезнику исплаћен по основу повраћаја доприноса у складу са законом којим се уређују доприноси за обавезно социјално осигурање, у календарској години за коју се утврђује годишњи порез на доходак грађана;

12) под редним бројем 3.12 Укупно – уноси се износ који представља збир износа са ред. бр. 3.2, 3.4, 3.6, 3.8, 3.10. и 3.11;

13) под редним бројем 3.13 Неопорезиви износ – уноси се неопорезиви износ који је прописан одредбом члана 87. став 1. Закона, као троструки износ просечне годишње зараде по запосленом исплаћене у Републици Србији (у даљем тексту: Република) у години за коју се утврђује годишњи порез;

14) под редним бројем 3.14 Доходак за опорезивање – уноси се износ који представља разлику између износа са ред. бр. 3.12 и 3.13;

15) под редним бројем 3.15 Лични одбици – уносе се износи личних одбитака, и то:

(1) под редним бројем 3.15.1 За пореског обвезника – уноси се износ личног одбитка за пореског обвезника према члану 88. став 1. тачка 1) Закона,

(2) под редним бројем 3.15.2 За издржаване чланове породице – уносе се износи личних одбитака за издржаване чланове породице према члану 88. став 1. тачка 2) и став 3. Закона;

16) под редним бројем 3.16 Опорезиви доходак – уноси се износ који представља разлику између износа са ред. бр. 3.14. и 3.15;

(1) под редним бројем 3.16.1 Опорезиви доходак до шестоструке просечне годишње зараде – уноси се износ шестоструке просечне годишње зараде,

(2) под редним бројем 3.16.2 Опорезиви доходак преко шестоструке просечне годишње зараде – уноси се износ који је виши од шестоструке просечне годишње зараде;

17) под редним бројем 3.17 Порез по стопи од 10% – уноси се износ пореза који се добија применом стопе од 10% на износ са редним бројем 3.16.1;

18) под редним бројем 3.18 Порез по стопи од 15% – уноси се износ пореза који се добија применом стопе од 15% на износ са редним бројем 3.16.2;

19) под редним бројем 3.19 Годишњи порез – уноси се износ годишњег пореза који представља збир износа са ред. бр. 3.17. и 3.18.

Члан 18.

У пореску пријаву ППДГ-2Р, део 4. Попис приложених доказа – уноси се списак приложених докумената које је обвезник поднео, а који су од значаја за обрачун годишњег пореза на доходак грађана.

Члан 19.

Пореска пријава ППДГ-3Р састоји се из осам делова, и то:

1) Подаци о пријави;

2) Подаци о пореском обвезнику;

3) Подаци за утврђивање пореза код преноса права или удела;

4) Подаци за утврђивање пореза код преноса хартија од вредности/инвестиционих јединица;

5) Подаци од значаја за остваривање права на пореско ослобођење код улагања средстава за решавање стамбеног питања обвезника;

6) Подаци од значаја за остваривање права на пореско ослобођење код улагања средстава за решавање стамбеног питања обвезникове породице, односно чланова домаћинства;

7) Капитални губици;

8) Докази уз пријаву.

Члан 20.

У пореску пријаву ППДГ-3Р, део 1. Подаци о пријави, уносе се:

1) под редним бројем 1.1 Врста пријаве – једна од ознака врсте пријаве, и то:

(1) ознака 1 – општа пријава коју подноси порески обвезник у периоду доспелости за подношење пореске пријаве у складу са Законом,

(2) ознака 3 – пријава по члану 182б ЗПППА коју подноси порески обвезник након истека рока доспелости за подношење пореске пријаве за порез на капиталне добитке који се утврђује решењем, прописаним Законом,

(3) ознака 6 – пријава по члану 39. ЗПППА коју подноси порески обвезник коме је актом Пореске управе одобрено продужење рока подношења пријаве из оправданих разлога (болест, одсуствовање из земље, несрећни случај, елементарна непогода већих размера и сл) док ти разлози не престану, а најдуже за шест месеци од дана истека законског рока за подношење пријаве;

2) под редним бројем 1.1а Основ за пријаву – једна од ознака основа за пријаву:

(1) ознака 1 – пренос стварних права на непокретности,

(2) ознака 2 – пренос ауторских и сродних права и права индустријске својине,

(3) ознака 3 – пренос удела у капиталу правних лица,

(4) ознака 4 – пренос акција и осталих хартија од вредности, укључујући и инвестиционе јединице, осим инвестиционих јединица добровољних пензијских фондова,

(5) ознака 5 – продаја непокретности по основу које може да се оствари право на пореско ослобођење;

3) под редним бројем 1.2 Датум остваривања прихода/дела прихода – дан, месец и година када је порески обвезник остварио или започео остваривање прихода/дела прихода по основу преноса стварних права на непокретности, ауторских и сродних права и права индустријске својине, као и удела у капиталу правног лица, а код преноса хартија од вредности 30. јуни, односно 31. децембар године у којој је извршен пренос, као и ознака 1 када се продајна цена исплаћује у деловима;

4) под редним бројем 1.3 Датум доспелости за подношење пореске пријаве – дан, месец и година доспелости рока за подношење пореске пријаве прописаног Законом;

5) под редним бројем 1.4 Датум и начин подношења пријаве – дан, месец и година подношења пореске пријаве и ознака „е” када се пријава подноси у електронском облику, односно ознаке „п” када се пријава подноси у писменом облику;

6) под редним бројем 1.5 Измена/Сторнирање пријаве – једна од следећих ознака:

(1) ознака 1 – измењена пријава по члану 40. ЗПППА,

(2) ознака 9 – сторнирање пријаве;

7) под редним бројем 1.5а Идентификациони број пријаве – идентификациони број пријаве која се мења, односно сторнира.

Члан 21.

У пореску пријаву ППДГ-3Р, део 2. Подаци о пореском обвезнику, уносе се:

1) под редним бројем 2.1 Тип пореског обвезника – једна од ознака типа пореског обвезника, и то:

(1) ознака 1 – резидентно физичко лице,

(2) ознака 2 – предузетник који порез плаћа на паушално утврђен приход,

(3) ознака 3 – нерезидентно физичко лице које има боравиште у Републици,

(4) ознака 4 – нерезидентно физичко лице које нема боравиште у Републици;

2) под редним бројем 2.2 Порески идентификациони број (ЈМБГ/ЕБС/ПИБ) – јединствени матични број грађана (ЈМБГ) за резидентно физичко лице и предузетника који порез плаћа на паушално утврђен приход, односно евиденциони број за странце (ЕБС) за нерезидентно физичко лице које има боравиште у Републици, односно порески идентификациони број (ПИБ) за нерезидентно физичко лице које нема боравиште у Републици;

3) под редним бројем 2.3 Име и презиме пореског обвезника – име и презиме пореског обвезника;

4) под редним бројем 2.4 Пребивалиште/боравиште пореског обвезника, односно општина остваривања прихода – шифра општине пребивалишта/боравишта пореског обвезника, утврђена правилником којим се прописују услови и начин вођења рачуна за уплату јавних прихода и распоред средстава са тих рачуна, односно шифра општине на којој је остварен приход од стране нерезидентног физичког лица које нема боравиште у Републици;

5) под редним бројем 2.5 Адреса пореског обвезника – место, улица и број пребивалишта/боравишта пореског обвезника;

6) под редним бројем 2.6 Телефон – број телефона подносиоца пријаве;

7) под редним бројем 2.7 Електронска адреса – електронска адреса на коју се достављају обавештења у вези са поднетом пријавом, као и порески акти, односно порески управни акти ако се порески обвезник сагласи са тим начином достављања;

8) под редним бројем 2.8 ЈМБГ подносиоца пријаве – јединствени матични број грађана подносиоца пријаве;

9) под редним бројем 2.9 Земља резиденства – земља резиденства нерезидентног пореског обвезника;

10) под редним бројем 2.10 ЈМБГ/ПИБ пореског пуномоћника – јединствени матични број грађана, односно порески идентификациони број пореског пуномоћника нерезидентног обвезника.

Члан 22.

У пореску пријаву ППДГ-3Р, део 3. Подаци за утврђивање пореза код преноса права или удела, уносе се:

1) под редним бројем 3.1 Редни број – редни број за појединачно остварени пренос стварних права на непокретности, ауторских и сродних права и права индустријске својине и удела у капиталу правних лица (у даљем тексту: право или удео);

2) под редним бројем 3.2 Датум преноса – дан, месец и година преноса права или удела;

3) под редним бројем 3.3 Продајна цена – продајна цена права или удела;

4) под редним бројем 3.4 Датум стицања – дан, месец и година стицања права или удела, односно појединачно дан, месец и година стицања права или удела у случају када право или удео нису стечени у целости истог датума;

5) под редним бројем 3.5 Набавна цена – набавна цена права или удела, односно појединачна набавна цена права или удела, када право или удео нису стечени у целости истог датума.

Члан 23.

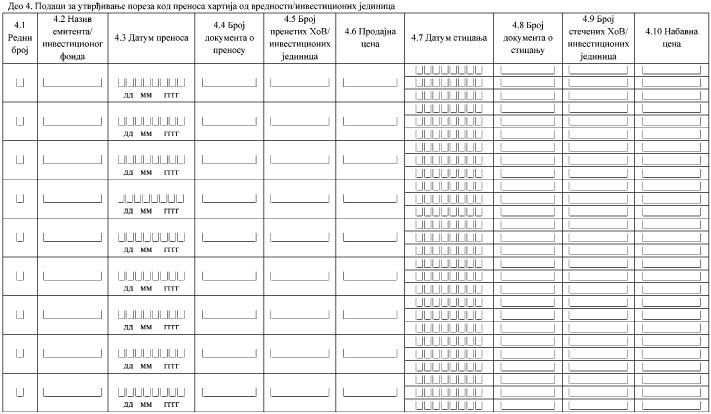

У пореску пријаву ППДГ-3Р, део 4. Подаци за утврђивање пореза код преноса хартија од вредности/инвестиционих јединица, уноси се:

1) под редним бројем 4.1 Редни број – редни број за појединачно остварени пренос хартија од вредности, укључујући и инвестиционе јединице, осим инвестиционих јединица добровољних пензијских фондова (у даљем тексту: ХоВ/инвестиционе јединице);

2) под редним бројем 4.2 Назив емитента/инвестиционог фонда – назив емитента, односно инвестиционог фонда чије ХоВ/инвестиционе јединице су предмет преноса;

3) под редним бројем 4.3 Датум преноса – дан, месец и година преноса ХоВ/инвестиционих јединица;

4) под редним бројем 4.4 Број документа о преносу – број документа о преносу;

5) под редним бројем 4.5 Број пренетих ХоВ/инвестиционих јединица – број пренетих ХоВ/инвестиционих јединица;

6) под редним бројем 4.6 Продајна цена – продајна цена ХоВ/инвестиционих јединица;

7) под редним бројем 4.7 Датум стицања – дан, месец и година стицања ХоВ/инвестиционих јединица, односно појединачно дан, месец и година стицања ХоВ/инвестиционих јединица у случају када ХоВ/инвестиционе јединице нису стечене истог датума;

8) под редним бројем 4.8 Број документа о стицању – број документа о стицању ХоВ/инвестиционих јединица, односно број појединачног документа о стицању ХоВ/инвестиционих јединица у случају када ХоВ/инвестиционе јединице нису стечене истим документом;

9) под редним бројем 4.9 Број стечених ХоВ/инвестиционих јединица – број стечених ХоВ/инвестиционих јединица, односно појединачан број стечених ХоВ/инвестиционих јединица у случају када ХоВ/инвестиционе јединице нису стечене истог датума;

10) под редним бројем 4.10 Набавна цена – набавна цена ХоВ/инвестиционих јединица, односно појединачна набавна цена ХоВ/инвестиционих јединица, када ХоВ/инвестиционе јединице нису стечене истог датума.

Члан 24.

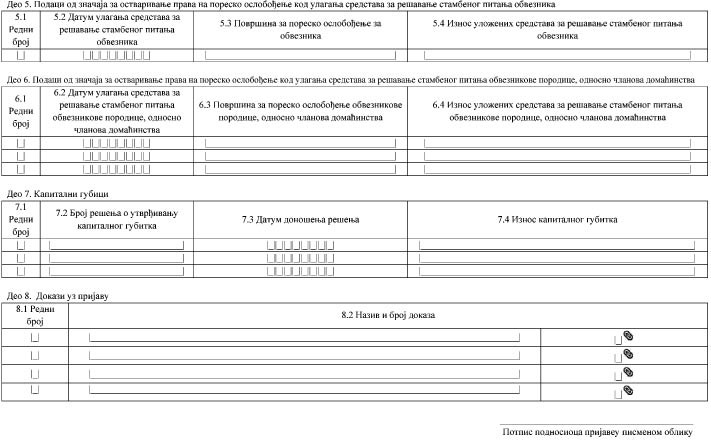

У пореску пријаву ППДГ-3Р, део 5. Подаци од значаја за остваривање права на пореско ослобођење код улагања средстава за решавање стамбеног питања обвезника, уноси се:

1) под редним бројем 5.1 Редни број – редни број за појединачно остварени пренос који се исказује у пријави, а по основу којег се утврђује право на пореско ослобођење;

2) под редним бројем 5.2 Датум улагања средстава за решавање стамбеног питања обвезника – дан, месец и година улагања средстава од продаје непокретности за решавање стамбеног питања обвезника. Код исплате продајне цене у деловима уноси се дан, месец и година исплате последњег дела укупне продајне цене од стране пореског обвезника продавцу непокретности чијом куповином обвезник решава стамбено питање;

3) под редним бројем 5.3 Површина за пореско ослобођење за обвезника – површина у m² за пореско ослобођење за пореског обвезника;

4) под редним бројем 5.4 Износ уложених средстава за решавање стамбеног питања обвезника – износ уложених средстава за решавање стамбеног питања обвезника.

Члан 25.

У пореску пријаву ППДГ-3Р, део 6. Подаци од значаја за остваривање права на пореско ослобођење код улагања средстава за решавање стамбеног питања обвезникове породице, односно чланова домаћинства, уноси се:

1) под редним бројем 6.1 Редни број – редни број за појединачно остварени пренос који се исказује у пријави, а по основу којег се утврђује право на пореско ослобођење;

2) под редним бројем 6.2 Датум улагања средстава за решавање стамбеног питања обвезникове породице, односно чланова домаћинства – дан, месец и година улагања средстава од продаје непокретности за решавање стамбеног питања обвезникове породице, односно чланова домаћинства; код исплате продајне цене у деловима уноси се дан, месец и година исплате последњег дела укупне продајне цене од стране пореског обвезника продавцу непокретности чијом куповином обвезник решава стамбено питање обвезникове породице, односно чланова домаћинства;

3) под редним бројем 6.3 Површина за пореско ослобођење обвезникове породице, односно чланова домаћинства – површина у m² за пореско ослобођење за обвезникову породицу, односно чланове домаћинства;

4) под редним бројем 6.4 Износ уложених средстава за решавање стамбеног питања обвезникове породице, односно чланова домаћинства – износ уложених средстава за решавање стамбеног питања обвезникове породице, односно чланова домаћинства.

Члан 26.

У пореску пријаву ППДГ-3Р, део 7. Капитални губици, уноси се:

1) Под редним бројем 7.1 Редни број – редни број;

2) Под редним бројем 7.2 Број решења о утврђивању капиталног губитка – број решења о утврђивању капиталног губитка;

3) Под редним бројем 7.3 Датум доношења решења – дан, месец и година доношења решења;

4) Под редним бројем 7.4 Износ капиталног губитка – износ капиталног губитка;

У пореску пријаву ППДГ-3Р, део 8. Докази уз пријаву, уносе се:

1) под редним бројем 8.1 Редни број – редни број доказа који се доставља уз пријаву у pdf, png, jpeg, bmp формату;

2) под редним бројем 8.2 Назив и број доказа – назив и број доказа који се доставља уз пријаву; означавањем квадратића потврђује се достава прилога у одговарајућем формату.

Члан 27.

У пореску пријаву ППДГ-1Р, ППДГ-2Р и ППДГ-3Р износи се уписују у динарима без децимала.

Члан 28.

Предузетници који су од 1. јануара 2018. године стекли право на паушално опорезивање по основу самосталне делатности, а определили су се за паушално опорезивање, подносе пореску пријаву ППДГ-1Р у електронском облику.

Предузетници који порез на доходак грађана и доприносе по основу обављања самосталне делатности закључно са 31. децембром 2017. године плаћају на паушални приход, и немају измене услова и обима пословања, односно промета и других услова од утицаја на висину пореске обавезе код паушалног опорезивања почев од 1. јануара 2018. године, не подносе ППДГ-1Р у електронском облику.

Ако је закључно са 31. децембром 2017. године дошло до измене услова и обима пословања, односно промета и других услова од утицаја на висину пореске обавезе код паушалног опорезивања, предузетници су дужни да почев од 1. јануара 2018. године поднесу пореску пријаву ППДГ-1Р у електронском облику.

Члан 29.

Почев од 1. јануара 2018. године, пореска пријава за утврђивање годишњег пореза на доходак грађана подноси се на Обрасцу ППДГ-2Р, а пореска пријава за утврђивање капиталног добитка подноси се на Обрасцу ППДГ-3Р, који су прописани овим правилником.

Члан 30.

Даном ступања на снагу овог правилника престаје да важи Правилник о обрасцима пореских пријава за утврђивање пореза на доходак грађана који се плаћа по решењу („Службени гласник РС”, бр. 49/14, 28/15, 30/15 и 28/16).

Члан 31.

Даном ступања на снагу овог правилника престаје да важи Правилник о обрасцима пореских пријава за утврђивање пореза на приходе грађана („Службени гласник РС”, бр. 7/04, 19/07, 20/10, 23/10 – исправка, 8/11, 74/2013, 24/14 и 27/14 – исправка), осим у случајевима подношења пореске пријаве ППДГ-1С у складу са Правилником о пореској пријави за утврђивање пореза и доприноса за обавезно социјално осигурање самоопорезивањем на приходе од самосталне делатности („Службени гласник РС”, бр. 101/16 и 7/17).

Члан 32.

Овај правилник ступа на снагу 1. јануара 2018. године.

Образац ППДГ-1Р – Пореска пријава за утврђивање пореза и доприноса за обавезно социјално осигурање на паушални приход од самосталне делатности

Образац ППДГ-2Р – Пореска пријава за утврђивање годишњег пореза на доходак грађана за _____ годину

Образац ППДГ-3Р – Пореска пријава за утврђивање пореза на капиталне добитке

Повезани текстови

- Правилник о обрасцима пореских пријава за утврђивање пореза на доходак грађана који се плаћа по решењу

-

Правилник о обрасцима пореских пријава за утврђивање пореза на доходак грађана који се плаћа по решењу

(важи до 18.03.2022.) -

Правилник о обрасцима пореских пријава за утврђивање пореза на доходак грађана који се плаћа по решењу

(важи до 02.07.2021.) -

Правилник о обрасцима пореских пријава за утврђивање пореза на доходак грађана који се плаћа по решењу

(важи до 12.03.2021.) -

Правилник о обрасцима пореских пријава за утврђивање пореза на доходак грађана који се плаћа по решењу

(важи до 29.03.2019.)